意见领袖 | 温彬 王静文

摘要

9月服务业商务活动指数为49.9%,环比回落0.3个百分点,年内首次低于荣枯线,新订单、预期与就业指标均回落。暑期出行旺季结束,铁路运输、水上运输、文化体育娱乐等行业商务活动指数回落幅度较大。

9月建筑业商务活动指数为50.7%,环比上升0.1百分点,仍然处于低位。极端天气影响消退,但部分地方政府拉基建托底增长意愿下降,以及房地产继续筑底,拖累建筑业表现。

9月制造业PMI回升0.7个百分点至49.8%,强于季节性,且达到5月以来最高水平。五大指标表现为四升一降。其中生产指数重返荣枯线之上,内需企稳带动新订单指数逼近荣枯线。企业补库存意愿略有改善,企业景气度整体回升,价格指数降幅收窄,动能指标有所恢复。

总体来看,受内需略有企稳、极端天气减弱以及“秋周期”等因素影响,9月制造业景气度有明显改善,但服务业和建筑业景气度仍然偏弱,显示经济复苏基础仍有待巩固。

9月下旬以来,一揽子政策集中出台,政策基调、重点、目标和节奏均有明显变化,政策-预期-实物工作量的传导逐渐推进,有望为完成全年经济社会发展目标任务提供基础。

文 丨 温彬 王静文

一、服务业:景气转向收缩

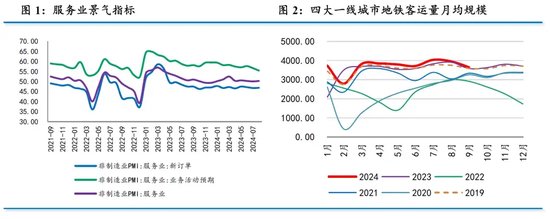

9月服务业商务活动指数为49.9%,较上月回落0.3个百分点,今年以来首次低于荣枯线。疫前同期环比上升0.4个百分点,今年9月表现弱于季节性。

从分项指数看,服务业新订单指数较上月回落1.8个百分点至45.0%,为2023年初以来最低水平,显示需求偏弱。业务活动预期指数回落0.8个百分点至54.6%,刷新2023年初以来最低水平,显示预期偏弱。从业人员指数回落0.4个百分点至45.5%,刷新2023年2月以来最低水平,显示就业带动偏弱。

从行业看,由于暑期出行旺季结束,以及部分地区受台风等极端天气影响,铁路运输、水上运输、文化体育娱乐等行业商务活动指数回落幅度较大,均降至收缩区间。邮政、电信广播电视及卫星传输服务、互联网软件及信息技术服务、货币金融服务等行业商务活动指数均位于55.0%以上较高景气区间,业务总量保持较快增长。

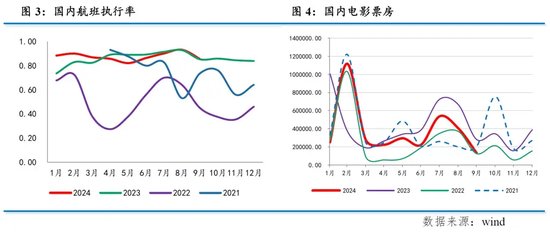

从佐证指标看,9月国内航班执行率、四大一线城市地铁客运量以及全国电影票房均出现环比下降,符合季节性规律。生活性服务业走弱的同时,生产性服务业仍然相对低迷,新订单、业务活动预期以及就业指标均指向降温,导致9月服务业景气度明显弱于季节性。

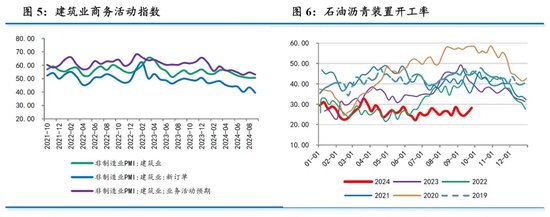

二、建筑业:景气度微幅回升

9月建筑业商务活动指数为50.7%,较上月回升0.1个百分点,仅好于上月,为2020年3月以来的次低水平。近10年同期为环比上升1.1个百分点,9月表现弱于季节性。

从分项指数看,新订单指数下降4.0个百分点至39.5%,业务活动预期指数下降1.6个百分点至53.1%,从业人员指数环比下降1.0个百分点至40.0%,需求、预期和就业情况均出现回落。建筑业景气度之所以小幅回升,主要由于投入品价格上升2.4个百分点至50%。

基建方面,9月沥青装置开工率均值较上月小幅回落,继续处于历史同期最低水平。企业预警通显示,9月城投债净融资额为-1644亿元,为年内最低水平;地方政府净融资11056亿元,为年内最高水平。资金来源总体高于上月,但部分地方政府将化债作为第一要务,拉基建托底增长的意愿下降,导致建筑业景气度仍处于低位。

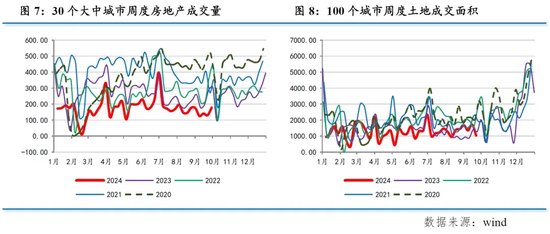

房地产方面,截至9月29日,30大中城市商品房成交面积环比降幅收窄至7.8%,但同比降幅扩大至37.3%。5•17政策效果逐渐减弱,叠加预期偏弱、供应缩量等因素影响,多数城市新房销售较为低迷,金九成色不足。9月100大中城市土地成交面积环比涨幅扩大至17%,同比涨幅扩大至30.5%,重点城市央国企和地方国资仍然是拿地主力。

三、制造业:景气度回升

9月制造业PMI回升0.7个百分点至49.8%,为5月以来最高水平。近10年同期平均环比上升0.2个百分点,9月表现明显强于季节性。

五大分项指数四升一降。其中,生产指数为51.2%,较上月上升1.4个百分点;新订单指数为49.9%,较上月上升1.0个百分点;原材料库存指数为47.7%,较上月上升0.1个百分点;从业人员指数为48.2%,较上月上升0.1个百分点。供应商配送时间指数为49.5%,较上月下降0.1个百分点。

9月制造业动能指标(制造业新订单-产成品库存)回升至1.5%,为6月以来的最高水平,增长动能有所恢复。具体来看,9月制造业运行表现出四个方面特征:

一是需求有所改善。9月新订单指数上升1.0个百分点至49.9%,而近10年同期平均环比上升0.4个百分点。新出口订单指数回落1.2个百分点至47.5%,近10年同期平均环比上升0.3个百分点。

外需继续萎缩且弱于季节性,内需边际改善且强于季节性,内需成为支撑制造业景气改善的主要因素,或同9月大规模设备更新和消费品以旧换新政策持续落地有关。9月高技术制造业、装备制造业、消费品行业PMI涨幅居前。

二是生产转向扩张。9月生产指数回升1.4个百分点至51.2%,回升至5月以来最高水平,近10年同期平均环比上升0.3个百分点。随着高温多雨天气消退,9月生产明显回升,且继续强于需求端。

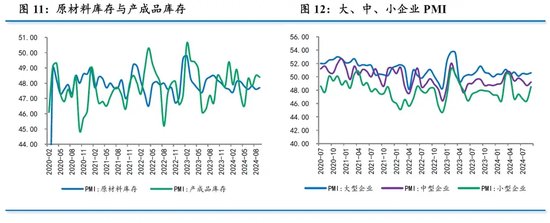

三是企业补库存意愿略有改善。9月产成品库存指数回落0.1个点至48.4%,原材料库存指数回升0.1个百分点47.7%,采购量指数回落0.2个百分点至47.6%,企业生产经营活动预期持平于52%。产成品库存下降但原材料库存回升,企业有库存回补意愿,但从采购量和生产经营活动预期来看,这一意愿并不强。

四是企业景气度整体回升。大型企业PMI为50.6%,比上月回升0.2个百分点,今年以来始终位于临界点以上,持续发挥支撑引领作用。中、小型企业PMI分别为49.2%和48.5%,比上月上升0.5和2.1个百分点,景气水平均有改善,小企业改善幅度更为明显。

四、价格:降幅略有收窄

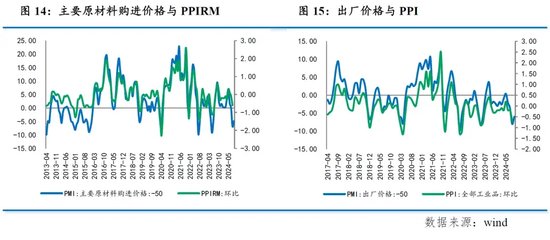

主要原材料购进价格指数和出厂价格指数分别为45.1%和44.0%,比上月上升1.9和2.0个百分点,仍位于较低运行水平,表明受有效需求不足以及部分大宗商品价格波动等因素影响,制造业市场价格总体水平继续回落,但降幅有所收窄。

从国际看,9月以来,美联储超预期降息之后,市场偏好上行,国际原油和其他大类资产价格共振上涨,但随后出现分化。原油受利比亚供应端有望复产以及OPEC+将推进12月增产消息影响,开始转向下行。但工业金属如铜、铝等受中国一系列宽松政策刺激继续上涨。9月CRB商品价格指数平均值较8月环比上涨0.4%,金属价格指数平均值环比上涨0.95%,布伦特原油价格平均值环比下降7.5%。

从国内看,南华工业品指数9月均值环比下4.3%,连续第4个月环比下降,其中金属指数月均环比下降2.2%,能化指数月均环比下降5.9%,这几项指数环比降幅略有收窄。随着国内一系列宽松政策出台,下旬以来工业品期货价格开始转向上升,螺纹钢、水泥价格均出现明显反弹。截至9月20日,商务部按周公布的生产资料价格指数月度均值环比下降1.0%,连续第4个月环比下降,但降幅较上月有所收窄。

基于PMI指标和高频数据判断,预计9月PPI环比降幅略有收窄,但由于去年基数抬升,预计同比降幅为-2.3%左右,较上月的-1.8%扩大。

五、政策:一揽子政策集中出台

整体来看,受内需略有企稳、极端天气减弱以及“秋周期”等因素影响,9月制造业景气度有明显改善,且强于季节性。但服务业和建筑业景气度仍然偏弱,且不及季节性,显示经济复苏基础仍有待巩固。

在此背景下,9月下旬以来政策基调发生了重大调整。9月24日国新办发布会宣布了降息、降准、降存量房贷利率等一系列宽松政策,9月26日加开了经济主题的政治局会议,要求“切实增强做好经济工作的责任感和紧迫感”。整体来看,近期政策导向发生了以下四个方面的调整:

一是基调从“保持定力”转向“增强责任感和紧迫感”。7•30政治局会议提的是“保持战略定力,坚定发展信心,唱响中国经济光明论”,9•26政治局会议转化为“要全面客观冷静看待当前经济形势,正视困难、坚定信心,切实增强做好经济工作的责任感和紧迫感”。

二是重点从供给侧转向需求侧。之前更多从供给侧来进行部署,包括“新质生产力”“新兴产业和未来产业”“科技创新”等方面,此次会议则强调从需求端加大逆周期调节力度,财政政策、货币政策、稳房地产、促消费等,几乎没有涉及供给侧。

三是目标从化险转向稳增长。从去年的中央金融工作会议、中央经济工作会议到今年的三中全会、政治局会议,化解重点领域风险都是重要内容。此次政治局会议认为“防范化解重点领域风险取得积极进展”,未对化险工作进行部署。

四是节奏从“单兵作战”转向一揽子政策集中推出。7•30政治局会议之后,相关部委和地方也在出相关政策,但大都是按部就班,缺乏协作,无法有效提振市场主体信心。近期风格明显变化,政策组合拳集中推出,对市场信心改善也产生了立竿见影的效果。

随着一揽子政策出台,资本市场已经率先作出反应,A股呈现普涨局面,且已经超出年内高点,赚钱效应提升。房地产市场政策目标转向“止跌回稳”,一系列支持政策也在积极出台。此外,市场对于后续的财政政策也有较高期待。

由于统计时间通常截至当月25日,9月PMI尚未反映出最新的政策效果。从近几日情况来看,政策效应已经持续发酵,市场预期正在得到修正,风险情绪有望得到激发。随着政策-预期-实物工作量的传导逐渐推进,将会为完成全年经济社会发展目标任务提供基础。

(本文作者介绍:民生银行首席经济学家)

责任编辑:李琳琳

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。