报告摘要

24H1增收增利

24年上半年公司实现营业收入24.3亿元,同比增长17.48%,净利润3.1亿元,同比增长49.92%,实现营收和利润双增。单季度看,24Q2公司继续保持利润较快增长,Q2实现归母净利润1.6亿元,同比增32.6%。公司主粮业务战略推进,产能释放、营销发力是公司收入较快增长的关键驱动,24H1公司实现主粮业务收入12.0亿元,同比增18.45%。受益品牌战略推进、原料行情等因素,公司盈利能力显著提升,24H1主粮业务毛利率44.70% ,同比增12.78%。

产销推进驱动成长

公司产能建设、品牌营销持续推进,国产领先宠物食品品牌优势不断夯实,有望驱动业绩持续成长。1)产能方面,公司推动募投项目建设,24H1宠物食品生产基地扩产建设项目投入1.1亿元,已完成进度84.08%(较年初增30.3pcts),预计25年2月建成投产。2)品牌方面,公司重视产品研发和品牌营销,24H1公司研发投入达到3827.6万元,同比增5.73%;销售费用投入4.6亿元,同比增43.66%。3)渠道方面,公司直销渠道占比增加。24H1公司在三方平台(阿里系、抖音平台等)的宠物食品用品直销销售收入8.7亿元,同比增61.24%,其中阿里系/抖音平台网点数达到23个,较年初净增2个。

宠物经济趋势不改,马太效应有望演绎

我们认为,宠物食品赛道有望保持持续高速增长,乖宝宠物为代表头部企业有望演绎马太效应,扩大优势、续创佳绩。据德勤的《中国宠物食品行业白皮书》,预计到2026 年宠物主粮、宠物营养品、宠物零食的复合年增长率将分别达到17%、15%和25%,宠物消费大趋势不改。而从近年乖宝宠物业绩看,已形成较为明显的头部优势(宠物食品国产品牌市占率第一、收入显著高于行业增速),背后是公司品牌、产品和渠道经营的有力支撑,并有望持续积累夯实口碑、创新和产业链优势,头部效应进一步演绎。

投资建议

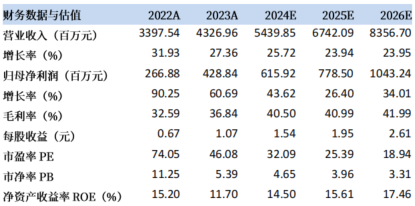

乖宝宠物是国内领先的宠物食品研发、生产、销售企业。公司所在宠物食品赛道望保持高速增长,公司也望凭借自身品牌、产品和渠道的优势,延续业绩成长性。我们预计公司2024-2026年归母净利润分别为6.16亿元、7.78亿元、10.43亿元,EPS分别为1.54元、1.95元、2.61元,对应2024-2026年PE分别为32.09、25.39、18.94倍,维持评级给予“买入”评级。

风险提示

宠物消费不及预期、食品安全等风险。

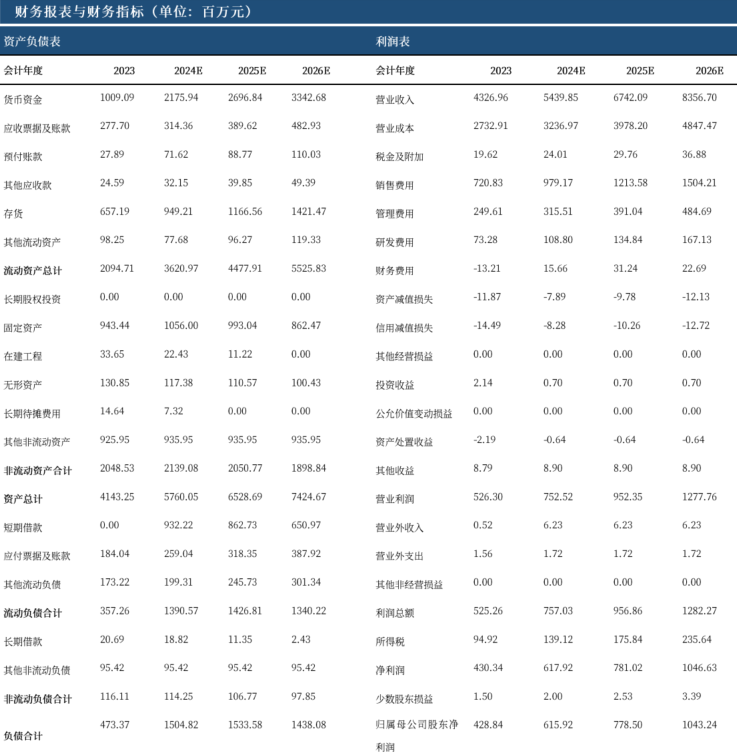

资料来源:iFind,中航证券研究所

资料来源:iFind,中航证券研究所财务报表预测

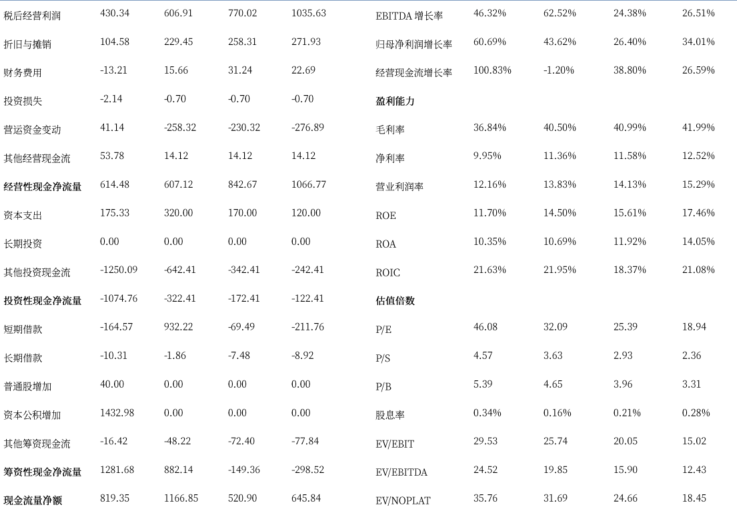

资料来源:iFind,中航证券研究所

资料来源:iFind,中航证券研究所本文数据来源如无特别说明均来自Wind资讯

研究所拥有全市场规模最大的军工团队,依托航空工业集团央企股东优势,深耕军工行业各细分领域,同时涉猎宏观策略、先进制造、科技电子、新能源、新材料、医药生物、农林牧渔、非银、社服等多个研究方向。目前的主要业务包含:投研服务(可全面服务一、二级市场机构投资者)、主题指数构建及相关产品研发、协助投行类项目承揽及合作等。

彭海兰(证券执业证书号:S0640517080001),中航证券研究所农林牧渔行业首席分析师。

penghl@avicsec.com

陈翼(证券执业证书号:S0640121080014)

chenyyjs@avicsec.com

证券研究报告名称:《乖宝宠物(301498)24年中报点评:24H1增收增利,产销推进驱动成长》

对外发布时间:2024年8月30日

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)