中国经济网北京5月31日讯 起帆电缆(605222.SH)股价今日收报18.34元,跌幅0.86%。

公司昨晚披露《2024年度向特定对象发行股票预案》称,本次向特定对象发行A股股票的发行对象为不超过35名特定投资者(含本数),发行对象范围为符合中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者、人民币合格境外机构投资者以及其他符合法律法规规定的法人、自然人或其他合格机构投资者。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托公司作为发行对象的,只能以自有资金认购。所有发行对象均将以人民币现金方式认购本次向特定对象发行的股票。

本次发行的定价基准日为发行期首日,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%与发行前公司最近一期末经审计的归属于母公司股东的每股净资产值的较高者。

本次发行的股票种类为境内上市的人民币普通股(A股),每股面值人民币1.00元。本次发行的股票将在上交所上市交易。本次发行A股股票数量不超过125,441,089股(含本数),不超过本次发行前公司总股本的30%。

本次向特定对象发行募集资金总额不超过100,000.00万元(含本数),扣除发行费用后主要用于起帆平潭海缆基地项目、补充流动资金。

截至预案公告日,上市公司本次发行尚未确定发行对象,最终是否存在因关联方认购公司本次向特定对象发行股票构成关联交易的情形,将在发行结束后公告的发行情况报告书中披露。

截至预案公告日,公司总股本为418,136,964股,控股股东、实际控制人周桂华、周桂幸和周供华通过直接和间接方式合计持有公司249,496,000股,占公司股权比例为59.67%。本次向特定对象发行股票数量不超过本次发行前公司总股本的30%,发行完成后,周桂华、周桂幸和周供华仍为公司控股股东、实际控制人,本次发行不会导致公司控制权发生变化。

公司表示,通过本次发行可以响应国家战略和区域规划,顺应市场趋势,抓住行业发展机遇;完善区域布局,坚定加快产品和业务升级,创造增长点,巩固行业地位;优化资本结构,满足营运资金需求,加强抗风险能力。

公司同日披露的《关于前次募集资金使用情况报告的专项报告》显示,经中国证监会批复(证监许可[2021]667号)核准,公司向社会公开发行可转换公司债券1,000万张,每张面值为人民币100元,募集资金总额为人民币1,000,000,000.00元,扣除不含税发行费用后的募集资金净额为人民币989,049,924.53元。上述募集资金到位情况已经立信会计师事务所(特殊普通合伙)进行了审验,并于2021年5月28日出具了“信会师报字[2021]第ZG11642号”《验资报告》。公司开立了募集资金专用账户,对上述募集资金进行专户存储。

起帆电缆于2020年7月31日在上交所主板上市,发行数量5,000万股,发行价格18.43元/股,保荐人(主承销商)为海通证券股份有限公司,保荐代表人为顾峥、刘赛辉。

起帆电缆首次公开发行股票募集资金总额92,150.00万元,扣除不含税发行费用后的募集资金净额84,619.61万元。起帆电缆于2020年7月20日发布的招股说明书显示,该公司拟募集资金84,619.61万元,分别用于特种电线电缆生产基地建设项目和补充流动资金。

起帆电缆首次公开发行股票的发行费用为7,530.39万元,其中,保荐及承销费用5,650.71万元。

经计算,起帆电缆首次公开发行股票及发行可转换公司债券合计募集资金192,150.00万元。

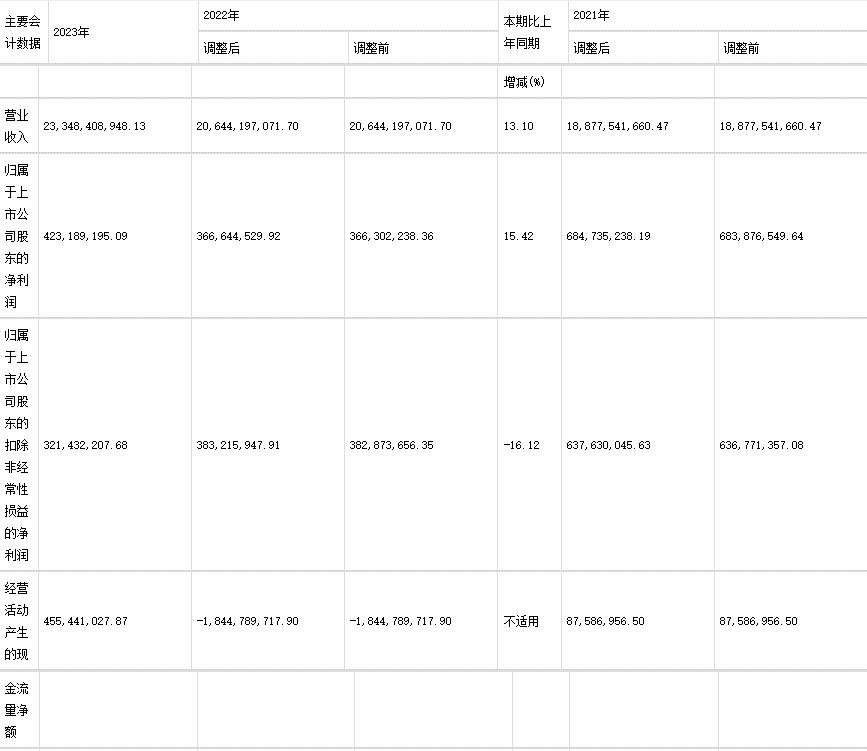

据起帆电缆2023年年报,报告期内,公司实现营业收入233.48亿元,同比增长13.10%;归属于上市公司股东的净利润4.23亿元,同比增长15.42%;归属于上市公司股东的扣除非经常性损益的净利润3.21亿元,同比减少16.12%;经营活动产生的现金流量净额4.55亿元。

经董事会决议,公司以截至2024年2月29日的总股本418,136,864股为基数,拟向公司全体股东每股派发现金红利0.16元(含税),合计派发现金红利66,901,898.24元,占2023年实现归属于上市公司股东净利润的15.81%。本次利润分配方案实施后,剩余未分配利润结转以后年度分配。

据起帆电缆2024年第一季度报告,报告期内,公司实现营业收入48.01亿元,同比增长5.27%;归属于上市公司股东的净利润8503.10万元,同比减少44.89%;归属于上市公司股东的扣除非经常性损益的净利润8085.06万元,同比减少37.33%;经营活动产生的现金流量净额-9.89亿元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)