意见领袖 | 温彬 王静文

摘要

5月服务业商务活动指数为50.5%,环比回升0.2个百分点,符合季节性,其中生活性服务业好于生产性。

5月建筑业商务活动指数为54.4%,环比回落1.9个百分点,弱于季节性。基建资金来源有所改善,但尚未转化为实物工作量,房地产政策效应待释放。

5月制造业PMI为49.5%,回落0.9个百分点,弱于季节性。五大指标表现为四降一升。其中生产指数和新订单指数同步回落,且外需降幅更大,导致中小企业景气度明显下降。

今年以来,出口增速回升是经济好于预期的关键因素。但从最新情况来看,外需有放缓迹象,显示全球制造业补库存强度不及预期,加上基建投资、房地产市场以及居民消费仍然较弱,5月经济表现为内外需同步走弱。

近期,IMF上调中国经济增速预期,源于中国一季度GDP的强劲增长,以及近期推出的有关政策举措。但从5月份情况来看,外需存在逆风风险,内需仍然相对偏弱,如果要确保实现年度增长目标,政策力度无疑还需进一步加大。

一、服务业:季节性回升

5月服务业商务活动指数为50.5%,较上月回升0.2个百分点,疫前同期平均环比上涨0.2%个百分点。5月服务业表现符合季节性,延续恢复发展态势。

从分项指数看,服务业新订单指数较上月回升0.9个百分点至47.4%,从年内低点反弹。不过,业务活动预期指数较上月回落0.4个百分点至57.0%,刷新2023年1月以来最低水平。从业人员指数回落0.7个百分点至46.7%,为今年2月以来最低水平。

从行业看,邮政、电信广播电视及卫星传输服务、互联网软件及信息技术服务、文化体育娱乐等行业商务活动指数位于55.0%以上较高景气区间,业务总量较快增长;不过,资本市场服务、房地产等行业商务活动指数继续低位运行,市场活跃度偏弱。整体表现为生活性服务业强于生产性服务业。

从佐证指标看,五一假期全国国内旅游出游人次较2019年同期增长28.2%,出游平均花费较2019年同期增长13.5%,但客单价恢复率跌至88.5%,自清明节的疫情以来高点下滑,居民消费意愿持续回升,但消费能力恢复仍然偏弱。四大一线城市地铁客运量月均规模环比回落,但高于近3年同期水平;国内航班执行率环比回落,电影票房环比回升,但均低于2021和2023年同期。

二、建筑业:整体偏弱

2024年5月建筑业商务活动指数为54.4%,较上月下降1.9个百分点,而疫前同期平均环比下滑0.6个百分点。5月建筑业弱于季节性。

从分项指数看,业务活动预期指数较上月回升0.2个百分点至56.3%,小幅好转。不过,新订单指数较上月回落1.2个百分点至44.1%,近10余年来仅高于2020年2月;从业人员指数较上月回落2.8个百分点至43.3%,仅高于2020年2月和2022年4月,为历史第三低水平。

基建方面,5月沥青装置开工率较上月小幅回升,但仍低于2021年和2023年同期,仅略高于2022年同期。5月城投债净融资额为-464.2亿元,略好于上月;专项债净融资规模约为5333亿元,达到年内最高水平,5月超长期特别国债20年期、30年期第一批次也已顺利发行。资金来源状况有所好转,但尚缺乏项目对接,影响订单转化。

房地产方面,5月30大中城市商品房成交面积环比下降3%,100大中城市土地成交面积环比上涨4.6%,同比降幅仍超过40%,成交规模仍处于近几年低点。5•17新政之后,市场活跃度有所提升,但更多集中在二手房交易上,居民购买新房意愿与房企拿地意愿尚未好转,房地产市场仍在等待政策效果显现。

三、制造业:有效需求不足

5月制造业PMI为49.5%,较上月回落0.9个百分点,疫前同期平均环比上升0.1个百分点,制造业整体表现弱于季节性。统计局认为主要受前期制造业增长较快形成较高基数和有效需求不足等因素影响。

五大分项指数四降一升。其中,生产指数为50.8%,较上月下降2.1个百分点;新订单指数为49.6%,较上月下降1.5个百分点;原材料库存指数为47.8%,较上月下降0.3个百分点;供应商配送时间指数为50.1%,较上月下降0.3个百分点。从业人员指数为48.1%,较上月微升0.1个百分点。

5月制造业动能指标(制造业新订单-产成品库存)降至3.1%,低于上月的3.8%,连续第二个月回落。具体来看,5月制造业运行表现出四个方面特征:

一是需求转向收缩。5月新订单指数下降1.5个百分点至49.6%,疫前同期平均环比上升0.1个百分点,需求弱于季节性,且近3个月来首次降至荣枯线以下。新出口订单指数下降2.3个百分点至48.3%,疫前同期平均环比下降0.1个百分点,外需同样弱于季节性。

今年以来,出口增速回升是经济好于预期的关键因素。但从最新情况来看,外需有放缓迹象。如韩国5月前20天出口同比增长1.5%,较上月的11%明显放缓。4月全球制造业PMI回落至50.3%。外需回落,叠加内需仍然相对不足,将会影响下一阶段经济表现。

二是生产端扩张放缓。5月生产指数回落2.1个百分点至50.8%,而疫前同期平均环比上涨0.2个百分点。生产扩张速度有所放缓,且表现弱于季节性,但与需求端相比仍处于扩张状态。

统计局指出,通用设备、铁路船舶航空航天设备、计算机通信电子设备等行业生产指数连续三个月位于扩张区间,企业产能释放较快。但纺织、化学纤维及橡胶塑料制品等行业生产指数降至收缩区间,企业生产有所放缓。

从高频指标来看,5月汽车半钢胎开工率小幅回落0.5个百分点,仍处于历史高位区间,全钢胎开工率连续第二个月回落,高炉开工率回升至81.5%,达到去年11月以来最高水平。但甲醇、PTA、PX等化工产品开工率则连续回落。

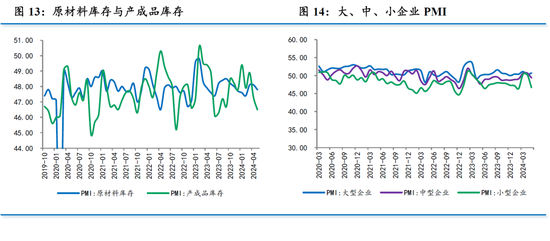

三是企业补库存意愿偏弱。5月原材料库存指数回落0.3个百分点47.8%,产成品库存指数回落0.8个点至46.5%,原材料库存表现连续第二个月好于产成品库存。5月生产经营活动预期回落0.9个百分点至54.3%,疫前同期平均环比下降1.5个百分点,制造业企业信心大体平稳。

四是大企业景气度好于中小企业。5月大型企业PMI回升0.4个百分点至50.7%,今年以来始终保持在扩张区间。但中型企业PMI回落1.3个百分点至49.4%,小型企业PMI下降3.6个百分点至46.7%,近3个月来首次降至荣枯线以下。外需转弱影响中小企业表现,上游原材料价格回升拉动大企业景气,两者分化加剧。

四、价格:出厂价转向扩张

5月主要原材料购进价格指数回升2.9个百分点至56.9%,出厂价格回升1.3个百分点至50.4%,后者8个月以来首次升至扩张区间,有利于企业改善生产经营水平。

从国际来看,5月以来,CRB指数触顶回落,月度均值较上月下降2.0%,今年以来首次出现环比下降。但金属价格环比上涨3.9%,金银铜均保持上涨,其中金价和铜价迭创历史新高,白银价格也触及近10年来新高,反映全球工业需求仍有韧性。布伦特原油期货价格月度均值环比下降6.6%,年内首次环比下降,美联储加息预期延后导致可能导致需求下降,以及中东地缘政治溢价回落,导致原油价格出现疲态。

从国内来看,南华工业品指数5月均值环比上涨2.6%,连续第3个月环比上涨,不断再度刷新历史高点。其中金属指数月均环比上涨5.8%,能化指数月均环比上涨0.4%。螺纹钢和水泥价格连续第2个月环比上升,且涨幅有所加快,平板玻璃价格仍在下跌,但跌幅有所放缓。截至5月30日,商务部按周公布的生产资料价格指数月度均值环比上涨1.3%,为去年10月以来最快增速。

基于PMI指标和高频数据判断,预计5月PPI环比上升,同比降幅为-1.5%,较上月的-2.3%降幅收窄。

五、政策:乘势而上,加快落实

从PMI指标来看,5月经济表现为内外需同步走弱。外需方面,全球制造业库存周期触底回升,但强度整体偏弱。内需方面,消费表现为假期时点的集中释放,但消费能力和消费信心有待进一步巩固;基建资金来源有所改善,尚未转化为实物工作量;地产放松力度较大,但效果尚未显现。因此,5月景气度整体有所回落。

从政策角度看,5月份以来,按照政治局会议“坚持乘势而上,避免前紧后松,切实巩固和增强经济回升向好态势”的要求,各项政策积极落地实施。

财政政策方面,第一批次的30年期和20年期超长期特别国债已分别于5月17日和24日成功发行,市场认购踊跃,上市交投活跃。发改委表示,正在做第一批项目下达准备。在前期开展工作基础上,梳理出一批符合“两重”建设要求、可立即下达投资的重大项目,待国债资金到位后即可加快建设。此外,5月专项债发行速度也明显加快,财政政策力度持续增强。

货币政策方面,由于超长期国债发行节奏均匀,市场担忧有所缓解,短期内降准概率有所降低,央行主要通过逆回购净投放来平抑资金面波动。近期央行通过叫停手工补息等方式降低银行负债成本,为降息创造条件。一旦美国降息预期明确,我国货币政策宽松的空间将会打开。

扩大内需方面,4月底政治局会议将这一工作上提至重点工作首位,多地已发布设备更新和消费品以旧换新方案。5月下旬的政治局会议通过了《新时代推动中部地区加快崛起的若干政策措施》,重申中部地区“三基地一枢纽”定位,推动中部地区崛起取得新的重大突破。

房地产政策是近期各方关注的重点。5月17日全国切实做好保交房工作视频会议提出,商品房库存较多城市,政府可以需定购,酌情以合理价格收购部分商品房用作保障性住房。当日央行推出了3000亿元的保障性住房再贷款,支持地方政府收储。同日宣布下调首付比例、取消房贷利率下限以及降低公积金贷款利率,多数城市已经开始落实。这些举措目的是去库存和保交房,但居民加杠杆意愿可能会受到收入和房价预期限制。

近期,IMF结束了与中国的第四条款磋商,将今年增速预期上调0.4个百分点至5.0%,上调原因在于中国一季度GDP的强劲增长,以及近期推出的有关政策举措。除了IMF之外,近期不少外资机构也相继上调中国增速预期。不过,从5月份情况来看,外需存在逆风风险,内需仍然相对偏弱,如果要确保实现年度增长目标,政策力度还需进一步加大。

(本文作者介绍:民生银行首席经济学家)

责任编辑:刘天行

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。