中国经济网北京12月29日讯 振江股份(603507.SH)昨日晚间发布《关于撤回公司2023年度以简易程序向特定对象发行股票申请文件的公告》称,公司于2023年12月27日召开第三届董事会第二十九次会议、第三届监事会第二十六次会议,审议通过了《关于撤回公司2023年度以简易程序向特定对象发行股票申请文件的议案》。

关于撤回本次以简易程序向特定对象发行股票申请文件的主要原因,振江股份表示,自公司决定开展本次融资以来,公司与中介机构积极有序推进相关工作,鉴于目前资本市场行情及政策变化情况、公司资本运作计划等诸多因素,经公司审慎考虑,公司决定向上海证券交易所申请撤回公司2023年度以简易程序向特定对象发行股票的申请文件,并将根据市场情况适时重新申报。

振江股份表示,截至目前,公司经营一切正常,原募投项目“新建风力发电机部件项目”仍在按计划有序推进中,撤回本次以简易程序向特定对象发行股票申请文件不会对公司生产经营造成重大不利影响,不会损害公司及股东特别是中小股东的利益。

2023年10月20日,振江股份第三届董事会第二十六次会议审议通过了《关于公司2023年度以简易程序向特定对象发行股票竞价结果的议案》《关于与特定对象签署附条件生效的股份认购协议的议案》等与本次发行相关的议案。

2023年10月21日,振江股份发布《2023年度以简易程序向特定对象发行股票预案(修订稿)》。本次向特定对象发行股票的发行对象为财通基金管理有限公司、华夏基金管理有限公司、泰康资产悦泰增享资产管理产品、泰康人寿保险有限责任公司-分红-个人分红产品、中信证券股份有限公司、诺德基金管理有限公司、重庆环保产业股权投资基金合伙企业(有限合伙)、泰康养老-分红型保险专门投资组合乙、陈维立和董卫国。上述发行对象在本次发行前后与公司均不存在关联关系,本次发行不构成关联交易。

所有发行对象均以人民币现金方式并以同一价格认购公司本次发行的股票。

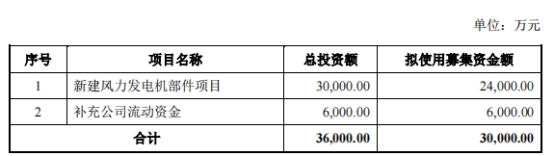

根据本次发行的竞价结果,发行对象拟认购金额合计299,999,976.76元,不超过人民币三亿元且不超过最近一年末净资产百分之二十;在扣除相关发行费用后的募集资金净额将用于以下项目:新建风力发电机部件项目、补充公司流动资金。

根据投资者申购报价情况,并严格按照认购邀请书确定发行价格、发行对象及获配股票的程序和规则,确定本次发行价格为23.32元/股。本次发行定价基准日为发行期首日(2023年10月12日)。本次发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量。

根据本次发行的竞价结果,本次拟发行的股票数量为12,864,493股,不超过本次发行前公司总股本的30%。

本次以简易程序向特定对象发行股票完成后,特定对象所认购的本次发行的股票限售期需符合《注册管理办法》和中国证监会、上海证券交易所等监管部门的相关规定。发行对象认购的股份自发行结束之日起6个月内不得转让。

截至预案公告日,公司实际控制人胡震、卜春华夫妇合计直接持有公司32,697,042股股份,占公司总股本的23.02%;通过朗维投资间接控制公司6,545,298股股份,占公司总股本的4.61%。胡震、卜春华夫妇合计控制公司39,242,340股股份,占公司总股本的27.63%。根据本次发行的竞价结果,本次拟发行的股票数量为12,864,493股。本次发行完成后,胡震、卜春华夫妇控制的公司股份比例为25.33%,仍为上市公司的实际控制人。本次发行不会导致公司控制权发生变化。

振江股份12月28日发布《关于部分前募集资金投资项目结项并将节余募集资金永久补充流动资金的公告》显示,经中国证券监督管理委员会《关于核准江苏振江新能源装备股份有限公司非公开发行股票的批复》(证监许可[2022]1071号)核准,公司非公开发行17,044,100股人民币普通股,发行价格33.56元/股,募集资金总额为人民币571,999,996.00元,扣除各项发行费用人民币14,270,754.72元(不含税)后,募集资金净额为人民557,729,241.28元。以上募集资金已由大华会计师事务所(特殊普通合伙)于2022年8月30日出具的“大华验字[2022]000604号”《验资报告》验资确认。公司已与保荐机构及存储募集资金的商业银行签订了募集资金专户存储三方和四方监管协议,募集资金已经全部存放于募集资金专户。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)