来源:中国经济网

中国经济网北京7月27日讯 前沿生物(688221.SH)昨日晚间披露2023年半年度业绩预告的自愿性披露公告,经财务部门初步测算,预计2023年半年度实现营业收入约4,244.13万元,与上年同期相比,增长62.20%;预计2023年半年度归属于上市公司股东的净利润约亏损17,308.44万元;预计2023年半年度归属于上市公司股东的扣除非经常性损益的净利润约亏损18,694.02万元。本次业绩预告情况未经注册会计师审计。

上年同期,前沿生物营业收入为2,616.61万元,归属于上市公司股东的净利润为亏损12,325.87万元,归属于上市公司股东的扣除非经常性损益的净利润为亏损14,708.04万元。

前沿生物于2020年10月28日在上交所科创板上市,本次发行股份数量为8,996万股,占本次发行后总股本的25.01%,全部为公开发行新股,发行价格为20.50元/股,保荐机构(主承销商)为瑞银证券有限责任公司,保荐代表人为崔健民、严鹏举,联席主承销商为中信证券股份有限公司。

前沿生物上市当日最高报35.53元,收报29.91元,随后,该股股价一路震荡下滑,截至目前,该股股价低于其发行价格。

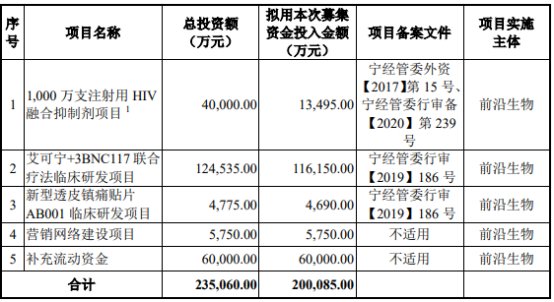

前沿生物本次发行募集资金总额为184,418.00万元,募集资金净额为171,729.01万元,前沿生物2020年10月22日披露的招股书显示,公司拟募集资金200,085.00万元,计划用于1,000万支注射用HIV融合抑制剂项目、艾可宁+3BNC117联合疗法临床研发项目、新型透皮镇痛贴片AB001临床研发项目、营销网络建设项目、补充流动资金。

前沿生物2020年首次公开发行发行费用(不含增值税)总额为12,688.99万元,其中,承销及保荐费用为11,612.51万元。

前沿生物2022年度募集资金存放与使用情况的专项报告显示,根据中国证券监督管理委员会出具的《关于同意前沿生物药业(南京)股份有限公司向特定对象发行股票注册的批复》(证监许可〔2022〕1823号),同意公司向特定对象发行股票的注册申请。公司向特定对象发行人民币普通股14,818,653股,每股发行价格为人民币13.51元,共募集资金200,200,002.03元;扣除不含税发行费用4,533,246.49元,募集资金净额为195,666,755.54元。上述募集资金到位情况已经毕马威华振会计师事务所(特殊普通合伙)审验并出具了毕马威华振验字第2201259号《验资报告》。

前沿生物2022年9月22日披露的以简易程序向特定对象发行股票上市公告书显示,公司本次发行募集资金总额为200,200,002.03元,扣除不含税发行费用4,533,246.49元,募集资金净额为195,666,755.54元,发行价格为13.51元/股,发行数量为14,818,653股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为周游、罗耸。

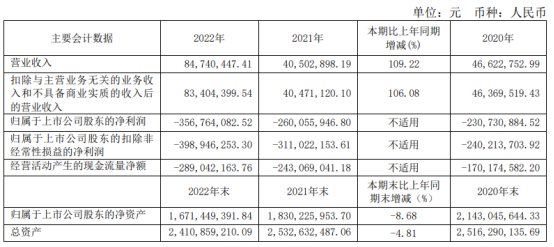

前沿生物2020年至2022年营业收入分别为4662.28万元、4050.29万元、8474.04万元,归属于上市公司股东的净利润分别为-2.31亿元、-2.60亿元、-3.57亿元;归属于上市公司股东的扣除非经常性损益的净利润分别为-2.40亿元、-3.11亿元、-3.99亿元;经营活动产生的现金流量净额分别为-1.70亿元、-2.43亿元、-2.89亿元。

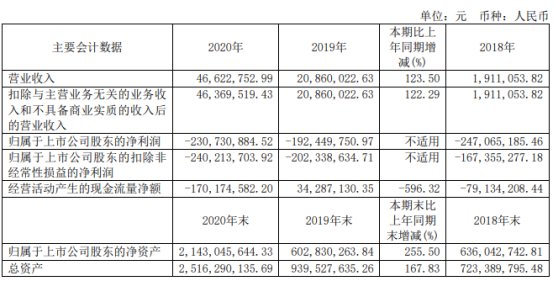

前沿生物2018年、2019年归属于上市公司股东的净利润分别为-2.47亿元、-1.92亿元,归属于上市公司股东的扣除非经常性损益的净利润分别为-1.67亿元、-2.02亿元。

责任编辑:何松琳

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)