从全球看人民币仍是强势货币。

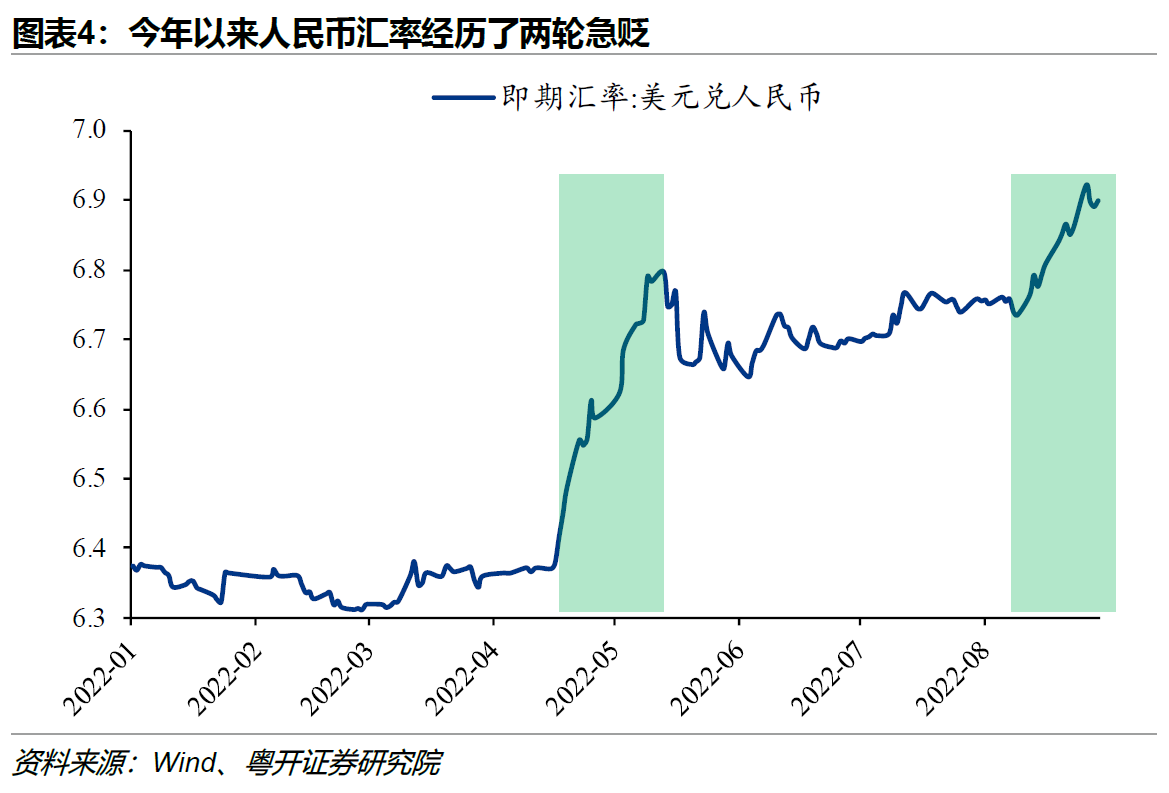

8月15日以来,人民币汇率经历了年内第二轮急贬,从横盘了近3个月的6.7快速贬至8月29日的6.92,距离“破7”仅一步之遥,引发市场高度关注。

理性看待汇率,从全球看人民币仍是强势货币

当前人民币仍是强势货币。汇率是两种货币之间的比价关系。人民币对美元汇率走贬,仅代表人民币与美元之间的相对强弱,既可能是人民币走强、美元更强,也可能是美元走弱、人民币更弱,抑或是介于两种极端情形之间,当前更靠近第一种情形。

第一,从人民币对美元汇率与美元指数的比值来看,历史上基本维持在6.7%~7.3%的区间内震荡,人民币走弱则靠近上沿,走强则靠近下沿。当前这一比值为6.3%,显著低于区间下沿,表明人民币汇率处于相对强势。

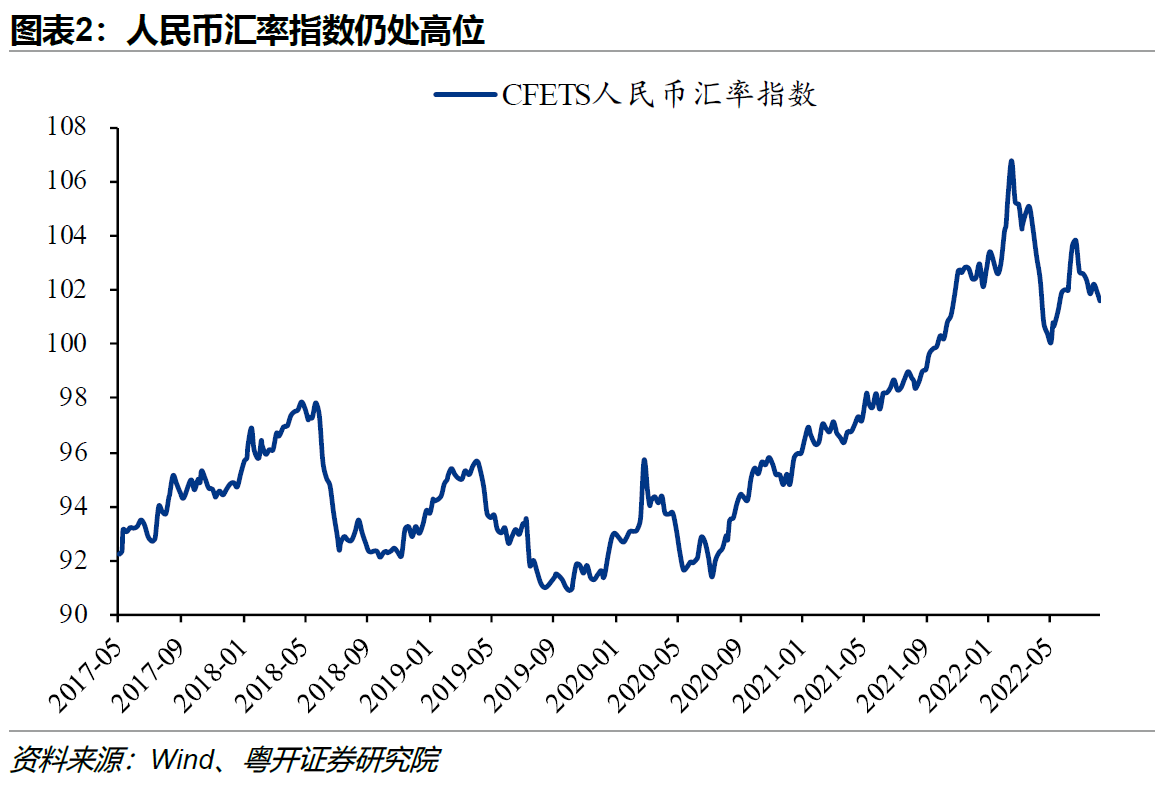

第二,从相较于一篮子货币的人民币汇率指数来看,尽管较今年3月中旬和7月中旬的高点有所回落,但仍维持在100以上,大幅高于疫情前的91.4,也高于今年5月底的低点。

第三,从人民币对美元汇率的贬值幅度来看,无论是年初以来,还是8月11日美元指数快速反弹以来,人民币汇率贬值幅度都要小于美元指数的升值幅度,也小于泰铢、欧元、韩元、日元的贬值幅度。

即使本轮人民币汇率“破7”,也不必过度担忧。一是美元指数点位不同,2019年9月和2020年5月人民币汇率逼近7.2时,美元指数分别在99和100左右,而当前美元指数在110左右,创近20年来新高。

二是市场之所以这么关注“破7”,更多是因为心理上的整数关口,而非客观存在的风险阈值。在前两轮“破7”之后,人民币汇率不久又重新走强。

人民币汇率为何再度走贬

今年以来人民币汇率经历了两轮急贬:一是4月18日至5月13日,从6.37快速贬至6.8;二是8月15日以来,从横盘了近3个月的6.7左右贬至8月29日的6.92,距离“破7”仅一步之遥。

近期人民币汇率快速贬值的原因,与上一轮基本相同:一是美元指数快速走强,二是中国经济下行压力增大,三是中美利差持续收窄。

首先,美元指数触及110,创近20年来新高。一是美联储主席鲍威尔在杰克逊霍尔全球央行年会上表示将“坚持加息,直至大功告成”,鹰派立场超乎市场预期,加息预期再度抬头,2年期美债收益率升破3.5%。

二是欧洲遭遇极端干旱、高温天气,地缘政治冲突导致天然气、电力等能源紧张,经济衰退风险快速上升。8月欧元区CPI同比进一步攀升至9.1%,而制造业PMI已连续两个月低于荣枯线。欧元对美元汇率跌破1.0,日元对美元汇率跌破140,分别创近20年和24年以来新低。

其次,疫情反弹、高温天气、房地产风险等加大中国经济下行压力。7月以来多地疫情出现反弹,对正常的生产生活秩序造成冲击;极端的高温干旱天气一方面直接冲击农业生产和室外露天施工,另一方面加剧电力供需缺口,部分地区被迫拉闸限电,影响经济正常运行;7月初因楼盘烂尾引发“断供风波”,房地产市场再度受到严重冲击,销售、投资持续下滑。制造业PMI连续两个月位于荣枯线以下,A股也经历了两个月的调整。

最后,中美货币政策分化,利差持续收窄引发资本流出。今年美国经济的主要矛盾是“控通胀”,中国则是“稳增长”,相应地,美联储快速加息缩表,而中国人民银行则降准降息,8月15日下调1年期MLF利率10 BP。中美10年期国债利差从年初的113 BP快速降至9月1日的-65 BP,中美利差倒挂,境外机构持续减持国内债券。

有利有弊,汇率贬值影响几何

市场对于汇率贬值主要有几方面担忧:一是贬值预期可能加剧资本外流,冲击国内资产价格,引发金融风险,极端情况下可能重演1998年东南亚金融风暴;二是汇率贬值导致原材料进口成本上升,加剧输入性通胀压力,挤压下游行业利润;三是加大外债的还本付息压力,可能诱发钢铁、航运、地产等美元高负债行业的风险;四是对国内货币政策形成制约,稳增长政策空间受限。

但上述风险均总体可控:第一,如前所述,当前人民币汇率贬值主因美元指数快速走强,人民币仍是强势货币,并未形成强烈的贬值预期。

第二,中国粮食、能源等对外依存度小于欧洲,且一直强调保供稳价。此外,全球衰退风险上升导致大宗商品价格回落,均在一定程度上削弱了输入性通胀压力。

第三,中国总体外债规模不大,外汇储备较为充足,房地产等高风险行业也正受到纾困政策的救助。

第四,宏观政策“以我为主”,国内经济企稳恢复将有助于人民币汇率重新走强。

汇率贬值也有有利的一面:在全球经济衰退风险上升的背景下,市场担心出口增速快速回落,汇率贬值将在一定程度上增强中国出口产品的竞争力,提振出口;对于电子、家电、纺织服装等出口收入占比较高的行业,汇率贬值能够增加汇兑收益,改善企业经营效益。

“破7”或大概率,但长期无忧

未来人民币汇率走势取决于三方面因素。

首先是美元指数的强弱。若美联储持续加息,欧洲经济衰退风险加剧,地缘政治冲突升级,新兴市场经济体出现危机,全球避险情绪上升,导致美元指数进一步上升,将对非美货币包括人民币形成贬值压力。若美国经济陷入衰退,通胀压力缓解,欧洲经济下行风险减弱,则美元指数或见顶回落,人民币汇率也将重新稳定。

其次是国内经济恢复情况。若疫情反弹和房地产风险等不能有效控制,经济下行压力进一步增大,人民币汇率将继续走贬;若稳增长政策持续发力,经济企稳恢复,汇率也将走强。

最后是维护汇率稳定的政策干预。央行有充足的政策工具以防止汇率过快贬值:1)外汇存款准备金率还可继续下调,释放美元流动性;2)上调远期售汇外汇风险准备金率,增加企业远期购汇成本;3)在人民币中间价定价机制中使用“逆周期因子”,适度对冲贬值方向的顺周期情绪;4)在离岸市场增加央票发行规模,收紧离岸市场人民币流动性;5)加强对跨境资本流动的监管;6)动用外汇储备对市场进行适当干预。

短期内人民币汇率大概率“破7”,根据历史规律,美元指数110对应的人民币汇率下沿是7.37,因此“破7”也只是向均衡汇率的回归,不必过度担忧。

但人民币汇率不具备长期贬值的基础,随着未来美元指数冲高回落、国内经济企稳恢复、政策工具的适当干预,人民币汇率将重新回到7以下,就像前两轮“破7”一样。

(罗志恒系粤开证券首席经济学家、研究院院长,马家进系粤开证券研究助理)

第一财经获授权转载自微信公众号“首席经济学家论坛”。

责任编辑:郭建

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)