意见领袖 | 张瑜

主要观点

1、年初以来汇率如何运行?强而不贵

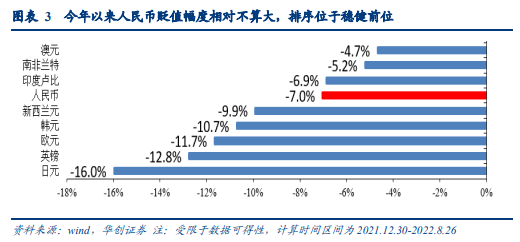

横向比:和其余币种相比,自年初美元走强以来人民币贬值幅度相对不大,对主要非美货币升值,今年以来人民币汇率指数并不弱。

纵向比:无论从单一汇率还是一篮子汇率来看,汇率当前价格与价值的差异都维持在2%左右的合理差异内,基本是匹配状态,汇率无明显高估或低估。

2、汇率未来的判断——波动为主,贬值持续时间有限,或呈现两段论

第一段:现在到明年年初,汇率或有偏贬值运行的可能性。在这一阶段,美国通胀确切的回归信号还看不到,由于当前美国通胀的宽度已与1980年持平,通胀继续超预期的风险较高,且美国CPI同比年内或依然将在7%以上运行。因此美联储加息短期难以停止,预计到明年年初,中美货币政策背离或依然持续,美元可能进一步走高、息差可能维持偏窄、人民币贬值概率更大。

第二段:明年二季度开始到下半年,汇率稳定或略升。这一阶段美国需求或已出现明确回落,通胀明确回归,市场开始交易衰退甚至下一轮宽松,届时美元指数的支撑因素将弱化。同时,2023年在全球经济“比差”中我国经济增长反而更有优势,中美经济增速差或再度走阔。

3、如何理解汇率在货币政策中的角色?护航“以我为主”

2017年中间价形成机制稳定后,通过过去几年历次大波动的市场跟踪经验,我们认为有两个层面的理解:

大原则:货币政策独立性优先于汇率,所以以我为主的大框架下意味着,加大汇率弹性是基本方向。

小原则:虽然加大汇率弹性,不做点位方向的预设,但具体操作上我们也观察政策或存在三大小原则,主要是防范风险和减弱市场一致预期的过度交易:1)控速度不控点位,2)关键点位增加摩擦力 3)避免大类资产共振螺旋下跌。

目前央行的汇率调控工具充足,即便面临较大的超预期冲击,央行政策空间仍较大,风险控制力较强。目前来看仅动用了逆周期因子、下调外汇存款准备金等工具,政策工具箱仍充足。

综上研判,汇率强而不贵,汇率弹性打开而非持续的单边行情(本次汇率波动大概率是呈现两段波动先的形态),是更利于国内货币政策的独立性的保持,更好的助力国内“以我为主”的政策基调。

4、居民和企业部门如何应对汇率波动?静观其变,做好套保,不对赌

基于以上判断,汇率波动因素复杂,且两段论的存在意味着汇率是双向弹性加大的过程,居民企业对汇率的最佳应对状态是“静观其变,做好套保,不盲目对赌”。2017年初市场普遍预期人民币贬值,且企业据此进行对赌,而全年汇率大幅升值,造成全部A股上市公司合计汇兑损失达到170亿元。

5、更详细的“汇率四面”评估——当下属波动行情范畴,而非单边行情范畴

四面叠加同向性越强,单边趋势可能越持久(比如基本面恶化+贬值预期发酵+贬值交易扩大+政策意图不明显,贬值持续可能就偏长);如果四面只有一面或两面,往往属于波动行情,很难有年度级别持续性涨跌单边行情。当下由于国内PMI重回50荣枯线之下,结售汇差额微负,基本面略有走弱;但预期面与交易面整体稳定;政策面有合理动作去降低关键点位的过度交易(逆周期因子和今日调降外汇存款准备率皆是此意图,不控点位但保持交易程度合理)。当下显然属于后者的波动范畴,并未观测到四面叠加。

6、汇率变化对资本市场的影响——速度比点位重要

对权益而言:权益市场对汇率的绝对点位反应不大,而对波动反应更大,升贬过快都会带来A股的波动加大,成为权益的边际主要矛盾。

对债而言:外资流入中国债市与中美无汇率风险息差关系密切,当中美无汇率风险息差下降时,外资流入中国债市减缓。近期伴随中美无汇率风险息差再度转正、小幅回升,外资流出有止住的势头。

风险提示:美联储加息超预期,美国经济增速超预期

报告目录

报告正文

一、年初以来汇率如何运行?强而不贵

(一)汇率当下强弱如何评估?

横向比较看强不强:和其余币种同期比较而言,自年初美元走强以来人民币贬值幅度相对不大,对主要非美货币升值。今年以来美元指数走强,累计上涨14%,主要货币均对美元贬值。但人民币贬值幅度明显低于主要发达经济体货币,表示人民币兑主要非美货币升值。这说明今年以来人民币也在升值而非全面贬值,只是升值慢于美元。截至2022年8月26日,人民币兑美元中间价贬值7%,期间日元/英镑/欧元/印度卢比兑美元分别累计贬值16%/12.8%/11.7%/6.9%。

(二)汇率当下估值如何评估?

纵向比较看贵不贵:与人民币汇率自身的价值中枢比较而言,虽然美元已经运行到接近109-110的阶段性高位,但人民币依然没有积攒贬值压力,无论从单一汇率还是一篮子汇率来看,价格与价值的差异都维持在2%左右的合理差异内,基本是匹配状态,汇率无明显高估或低估。(汇率的理论绝对价值是难以评估的,只是按照多年运行规律选取解释度较好的锚来侧面观测)。

一方面,从USD/CNY单一汇率角度定量评估。长端名义利率包含了货币政策、经济和通胀的关键信息,历史上中美10Y国债息差与汇率长期对应关系较好。通过对2011年1月到2019年2月的息差与人民币中间价(1个月移动平均)进行回归可得:

美元兑人民币中间价=-0.36中美息差+6.87,调整后R Square=0.4

(但2019年2月以来出现一段背离期,主要是因为中美贸易战)

2022年9月2日中美息差降低至-58bps,模型中采用1个月移动平均水平为-30bps左右,可以测算当前USD/CNY较息差理论历史定价超涨1.6%左右,价格相对于价值而言,定价处于合理区间。

另一方面,从一篮子汇率角度定量评估。由于CFETS指数的编制本质是出口权重为主的指数,因此跟出口份额关系较好。2015年,一篮子走强是与出口竞争力是反向的,因为当时CFETS锚定美元相对一篮子货币被动升值,而出口份额一路回落;当下的一篮子走强与出口竞争力同向,体现汇率是汇改后基于供需交易的结果,出口份额在高位支撑CFETS走强。因此用我国出口份额拟合CFETS指数。截至2022年6月,我国出口份额21.9%,按出口份额与CFETS指数季调回归,对应CFETS指数应为100.2,2022年9月2日CFETS实际值为102,表明当下CFETS指数较出口份额定价超涨约2.3%,同样在相对合理的区间。

综上,人民币当下并未全面贬值,对主要非美货币反而有所升值,仍较强且还不算贵,单一汇率、一篮子都与长期价格中枢匹配,属于合理区间,2015年汇改前是超涨15%左右。

二、汇率未来的判断——波动为主,贬值持续时间有限,或呈现两段论

第一段:现在到明年年初,汇率或有偏贬值运行的可能性

在这一阶段,美国通胀确切的回归信号还看不到,我们对美国通胀继续维持高位仍持谨慎态度。主要原因在于:一方面当前物价上涨的范围很大(通胀宽度大),如果以同比涨幅超过2%的CPI与核心CPI分项的比例来衡量通胀宽度,则通胀宽度已经与1980年持平,而历史经验来看,通胀宽度越宽,未来通胀读数超过市场一致预期的概率越大,通胀继续超预期的风险较高。另一方面,我们的测算也显示,美国CPI同比年内或依然将在7%以上运行。在通胀仍维持高位的背景下,叠加美国就业、工业生产等领域表现出较强的韧性,四季度美联储货币政策也存在重回更为鹰派路径的风险。

由于美联储加息短期难以停止,因此预计到明年年初,中美货币政策背离或依然持续,美元可能进一步走高、息差可能维持偏窄、汇率弹性放大、贬值概率更大。

第二段:明年二季度开始到下半年,汇率稳定或略升

在第二阶段,如美国需求或已出现明确回落,通胀明确回归,市场开始交易衰退甚至下一轮宽松,届时美元指数的支撑因素将弱化。从上文的预测中可以看出,如果没有额外的供给端冲击,至2023年6月美国CPI同比增速或将回落至3%以下,同时市场对美联储降息的预期开始走高,美联储继续紧缩的支撑因素弱化,美元指数或将回落。

另外,2023年在全球经济“比差”中我国更有优势。根据目前彭博一致预期的数据,2022年我国实际GDP同比增速与美欧的差距或不到2个百分点,这将是1989年以来最窄的一年。而2023年,在全球主要经济体增长“比差”的环境中,我国GDP增速或反而更有优势,与美欧的差距再度拉大。同时,目前市场对美欧经济陷入衰退的概率分别达到50%/55%,明年美欧经济衰退的风险不低,更进一步凸显我国经济增长优势。

因而在美元指数压制消退、中国经济在全球相对地位走强的背景下,人民币在这一阶段或有望稳定甚至略升。

三、如何理解汇率在货币政策中的角色?护航“以我为主”

2017年中间价形成机制稳定后,通过过去几年历次大波动的市场跟踪经验,我们认为有两个层面的理解:

大原则:货币政策独立性优先于汇率,所以以我为主的大框架下意味着,加大汇率弹性是基本方向。

小原则:虽然加大汇率弹性,不做点位方向的预先设定,但具体操作上我们也观察政策或存在三大小原则,主要是防范风险和减弱市场一致预期的过度交易:1)控速度不控点位,2)关键点位增加摩擦力 3)避免大类资产共振螺旋下跌。

当前央行的汇率调控工具充足,即便面临较大的超预期冲击,央行政策空间仍较大,风险控制力较强。央行对汇率调控的工具箱中包含了诸如中间价窗口指导、调控掉期点、逆周期因子、增加外汇衍生合约保证金、大行干预即期市场、缩减离岸人民币池子、加强资本管制、强制部分央企结汇等,目前来看仅动用了逆周期因子、下调外汇存款准备金等工具,政策工具箱仍充足。

综上研判,汇率强而不贵,汇率弹性打开而非持续的单边行情(本次汇率波动大概率是呈现两段波动先贬后升的形态),是更利于国内货币政策的独立性的保持,更好的助力国内“以我为主”的政策基调。

四、居民和企业部门如何应对汇率波动?静观其变,做好套保,不对赌”

基于以上判断,汇率波动因素复杂,且两段论的存在意味着汇率是双向弹性加大的过程,居民企业对汇率的最佳应对状态是“静观其变,做好套保,不盲目对赌”。当下国内国际大变局之下,汇率的判断难上加难,不要忘记过去的教训:2017年初市场普遍预期人民币贬值,大量上市公司根据这一预期进行外汇远期套保,而2017年全年美元兑人民币中间价由年初6.9498大幅升值至年末6.5342,并造成全部A股上市公司合计汇兑损失170亿元,其中家电、电子等海外收入占比较高的行业(占比分别达34%、43%)合计汇兑损失分别为42、34亿元。而同样在2017年押注人民币汇率升值的企业,也在2018年的贬值中出现较大汇率损失。

五、更详细的“汇率四面”评估——当下属于波动行情范畴,而非单边行情范畴

考察汇率的“四面”——基本面+预期面+交易面+政策面。

四面叠加同向性越强,单边趋势可能越持久(比如基本面恶化+贬值预期发酵+贬值交易扩大+政策意图不明显,贬值持续可能就偏长);如果四面只有一面或两面,往往属于波动行情,很难有年度级别持续性涨跌单边行情。当下由于国内PMI重回50荣枯线之下,结售汇差额微负,基本面略有走弱;但预期面与交易面整体稳定;政策面有合理动作去降低关键点位的过度交易(逆周期因子和今日调降外汇存款准备率皆是此意图,不控点位但保持交易程度合理)。当下显然属于后者的波动范畴,并未观测到四面叠加。

当下基本面支撑受疫情扰动客观有所走弱。基本面指结售汇基本面、跨境资本流动、外汇储备等真实具有“量”性质的情况,经常账户或资本金融账户项目的跨境资本流入更快、结汇率更高,都会带来更强的汇率基本面。今年以来结汇基本面有所削弱,尤其是二季度。从银行代客涉外收付款看,今年以来银行代客涉外收付款顺差大幅回落,二季度顺差211亿美元,同比下降69%。7月逆差扩大至111亿美元,6月逆差28亿美元。从银行代客结售汇看,截至7月,每月仍为顺差,但顺差在走弱。2022Q2顺差230亿美元,同比下降60%。7月顺差小幅回升至114亿美元,但同比仍-12.2%。

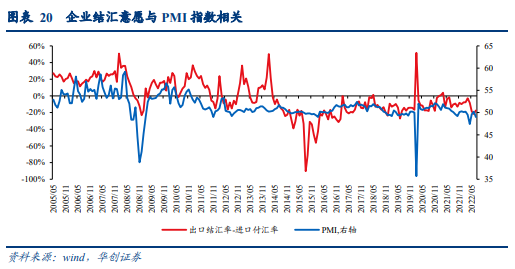

当下预期面整体仍比较稳定。居民部门方面,用黄金隐含汇率衡量居民部门贬值预期,当人民币贬值预期提升,外汇管制趋严后,居民部门将加大黄金购买以对冲风险,带来在岸黄金现货价格高于国际黄金现货价格,即黄金隐含汇率将高于实际汇率时。2016年末、2019年末居民贬值预期提升时,当时黄金隐含汇率略有走高,但相比汇率大幅波动时期仍可控。2022年9月2日,黄金隐含汇率6.94,较实际汇率高约0.05,而2016年末、2019年末时黄金隐含汇率较实际汇率平均分别高0.14、0.15。企业部门方面,可用企业出口结汇率与进口付汇率衡量企业贬值预期:若贬值预期强,则企业倾向于减少对出口收到的美元结汇,出口结汇率下降,同时增加对进口所需支出的美元付汇,进口付汇率提升。今年4月以来出口结汇率下降,主因是PMI走弱。企业结汇与否主要看PMI,只要国内稳增长仍如期推进,有订单,企业结汇往往提升。而4月以来我国PMI平均49左右,低于50的荣枯线。

从交易面看,5月以来在岸即期交易量修复,离岸交易影响力下降,回归在岸交易为主的“主场逻辑”:相比离岸为主导,在岸交易由于池子更深从而更容易呈现交易稳定和投机性弱的状态。交易面指银行间交易市场最终消化当下层面和预期层面信息后,交易生成汇率价格。从即期交易量看,在岸即期交易量萎缩代表离岸交易对人民币汇率影响边际增大。今年4月19日-5月中旬的人民币汇率快速贬值就主要是受离岸交易影响。上海作为金融中心,受疫情冲击导致人民币在岸即期交易量萎缩,由2021年日均即期交易量370亿美元左右降至2022年4月时的不足200亿美元,导致离岸交易影响力边际增加,指向人民币汇率有贬值倾向。5月后,随着上海自疫情冲击中复苏,在岸交易量逐渐恢复,近期已升至近400亿美元,离岸交易影响力下降,人民币汇率回归在岸交易影响为主的逻辑。

从政策面看,近期逆周期因子向升值方向引导,在6.9的位置有明显动用迹象,及时合理的控制过度交易。根据华创宏观汇率测算模型,8月25日逆周期因子达到-119bp,直至9月5日共有7天观测到逆周期因子调控幅度大于100bp,期间平均为-165bp,显示近期逆周期因子向升值方向引导。而且可以发现汇率触及6.9时逆周期因子动用迹象明显,当8/30、8/31、9/2预测中间价超6.9时,逆周期因子明显下降,突破-200bp,分别为-231、-220、-268bp。

六、汇率变化对资本市场的影响——速度比点位重要

(一)对权益而言

汇率升贬过快都会带来A股的波动加大,成为权益的边际主要矛盾。回顾历史发现,权益市场对汇率的绝对点位反应不大,而对波动反应更大,升贬过快都会带来A股的波动加大,成为权益的边际主要矛盾。

(二)对债而言

外资流入中国债市与中美无汇率风险息差关系密切,当中美无汇率风险息差下降时,外资流入中国债市减缓。外资投资中国到手收益可以粗糙理解为“中美息差-汇率套保成本”(注:掉期点可以简单看做套保成本的替代指标),即中美无汇率风险息差。观察历史数据可以发现,2021年以来,伴随中美无汇率风险息差的下滑,境外机构国债和证金债增持量下降,2022年2-4月,伴随中美无汇率风险息差转负,境外机构对国债和证金债增持量也转负,显示外资流出中国债市。近期伴随中美无汇率风险息差再度转正、小幅回升,外资流出有止住的势头。

(本文作者介绍:中国人民大学国际货币研究所研究员)

责任编辑:余坤航

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。