历时半年重组近尾声 双汇发展如何破解业绩拐点

双汇发展历时半年之久的重组事件终于进入尾声,但面对近年来业绩疲软、流动负债高、成本攀升、毛利率下滑等问题,未来依然充满未知。对双汇发展而言,又是什么影响了营收呢

《投资者攻略》曹璐

近日,河南双汇投资发展股份有限公司(000895,以下简称“双汇发展”)发布《关于吸收合并河南省漯河市双汇实业集团有限责任公司(以下简称“双汇集团”)资产过户情况》的公告,这也意味着这项历时半年多的重组动作进入尾声。

复牌后,赶上大势转好,双汇发展股票也一路上涨,股价从8月26日21.62元上涨至9月16日24.96元,涨幅达14.13%。虽然其股价稳步上涨,但双汇发展也面对着不少的难题。

重组事件回顾

早在2019年1月,双汇发展便发布了“关于吸收合并双汇集团的计划”公告。历经半年之久,双汇发展于7月15日再次发布公告宣布,该收购获得中国证监会上市公司并购重组审核委员会有条件通过。

在2019年8月发布的《收购报告书》中可以看到,本次交易中,双汇发展通过向罗特克斯有限公司(下称“罗特克斯”)发行股份的方式对双汇集团实施吸收合并。

数据显示,截至2018年12月31日,双汇集团全部权益价值的评估值为401.67亿元,除去分红金额10.76亿元,各方一致确认并同意,本次交易标的资产的交易对价确定为390.91亿元。按照发行价格19.79元/股计算,双汇发展通过向交易对方新发行共计19.75亿股A股份支付本次吸收合并的全部对价,本次交易不涉及现金支付。

若本次吸收合并完成后,双汇发展为存续方,将承继及承接双汇集团的全部资产、负债、人员、业务、合同及其他一切权利与义务。双汇集团将注销法人资格,双汇集团持有的双汇发展19.56亿股股份将被注销,其股东将成为双汇发展的股东。

值得注意的是,合并前,罗特克斯作为双汇集团的唯一股东,间接持有双汇发展59.27%的股份;此外,其还直接持有双汇发展13.98%的股份。合并完成后,罗特克斯将成为双汇发展的控股股东,持股比例达73.41%。

对于重组,双汇发展表示主要出于三个目的:一是有利于其进一步聚焦肉类主业,提升行业地位;二是有利于更好的落实上市公司未来发展战略;三是有助于降低双汇发展整体关联交易的规模,有利于进一步优化治理结构。

近三年业绩缘何持续走低?

不过,从近几年双汇发展的业绩表现来看,这一重组交易似乎不仅仅只是“聚焦优化”的作用。

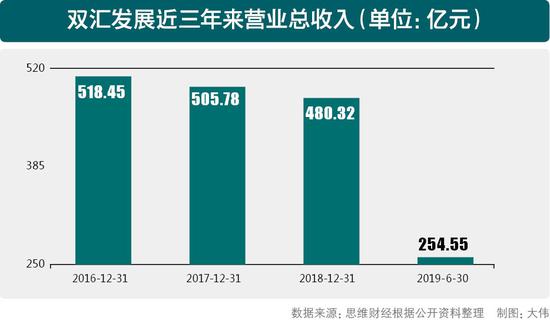

据2019年半年度业绩报告显示,双汇发展上半年公司实现营业收入254.55亿元,同比略增7.67%;实现利润总额29.98亿元,同比下降2.81%;实现归属于母公司股东的净利润23.82亿元,同比下降0.16%;经营活动产生的现金流量净额15.38亿元,同比下降19.83%。对此,双汇发展表示“总体经营平稳运行”。

不过,若拉长时间看,双汇发展的营业收入和经营活动现金流入均呈现逐年下降的趋势。近三年的业绩报告数据显示,2016年至2018年来,双汇发展的营业收入从518.45亿元下滑至489.32亿元;经营活动现金流入从570.12亿元下滑至544.86亿元;经营活动产生的现金流量净额从55.46亿元下滑至51.95亿元。对于业绩出现拐点、呈现下滑态势的原因和解决办法,公司方面未能给出回应。

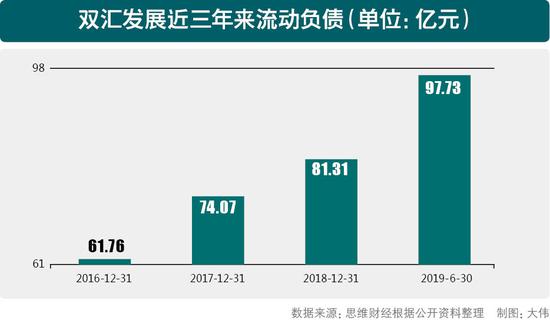

但与此相反的是,双汇发展的流动负债和资产负债率却保持逐年抬高的状态。Wind数据显示,双汇发展2016年至2018年流动负债分别为61.76亿元、74.07亿元、81.31亿元;同期资产负债率分别为29.43%、33.01%、37.36%。2019年半年报显示,双汇发展的流动负债高达97.73亿元,同期资产负债率攀升至40.65%。

与此同时,双汇发展的短期借款也大幅增加。中报显示,双汇发展今年上半年的短期借款达到31.75亿元,较上年同期的20.41亿元大幅增长11.34亿元;其货币资金同期仅为16.37亿元,较上年同期的38.27亿元大幅减少21.9亿元。

那么,该如何面对近年来业绩疲软、负债率升高等困境,双汇发展依然面临不小的挑战。

囤货72亿应对成本上涨

事实上,除了业绩不振、负债率高等困境之外,双汇发展还需要面对“高成本、低利润”的局面。

作为中国最大的肉类供应商,双汇发展主营业务包括屠宰业和肉制品加工。深受非洲猪瘟疫情的影响,今年以来,猪、鸡等原材料价格不断上升,双汇发展的成本压力凸显,产品的毛利率也出现不同程度下滑。

截至2019年6月底,双汇发展的营业成本为204.74亿元,同比增加10.22%。屠宰业和肉制品加工的营业成本分别为150.39亿元、119.03亿元,分别同比增加7.56%、9.65%。其中,生鲜冻肉、高温肉制品、低温肉制品的营业成本均同比增加7%以上。

在毛利率方面,双汇发展今年上半年的整体毛利率为19.50%,同比下滑2.16%。除生鲜冻肉的毛利率同比微增0.18%外,高温肉制品、低温肉制品的毛利率也分别同比下滑2.42%和5.97%。

面对不断攀升的成本和持续下滑的毛利率,双汇发展采取了“提价”的方式。从2018年年底至今,双汇发展已对肉制品进行三次调价。但现在看来,虽然经过数次提价,但依然无法改变其“高成本、低利润”的局面。

此外,另一个财务指标也可以看到双汇发展为减轻成本压力做出的努力。在最新的资产负债表中,双汇发展的存货金额高达72.04亿元,占总资产比例达29.19%。但查阅之前的定期报告可以看到,早在2018年非洲猪瘟疫情爆发的时候,该企业便开始不断增加存货储备,以抵御成本风险。

数据显示,双汇发展在2017年年底的存货金额仅为29.28亿元,2018年年底时这一数字已经达42.28亿元,占总资产的18.92%。2019年以来,随着猪价不断上涨,双汇发展的存货金额也创下上市以来的新高。

至于未来肉制品情况,双汇发展持有乐观态度,在9月11日的调研会上表示,“肉制品市场容量巨大,未来仍有较大的成长空间。”

此外,双汇发展方面认为,中国肉制品转化率较低,与发达国家相比具有较大的增长空间;此外,随着经济的发展,消费者的品牌意识逐步增强,行业集中度会逐步提高,对大企业发展有利。因此,公司未来会加快产品结构调整,拓展消费渠道,强化数字营销,提高品牌美誉度。

责任编辑:覃肄灵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)