《中国经济周刊》 记者 宋杰|上海报道

如果说银行存管是网贷的第一道安全门,那么首批银行“白名单”的出台则为这道安全门加装了一道防火墙。

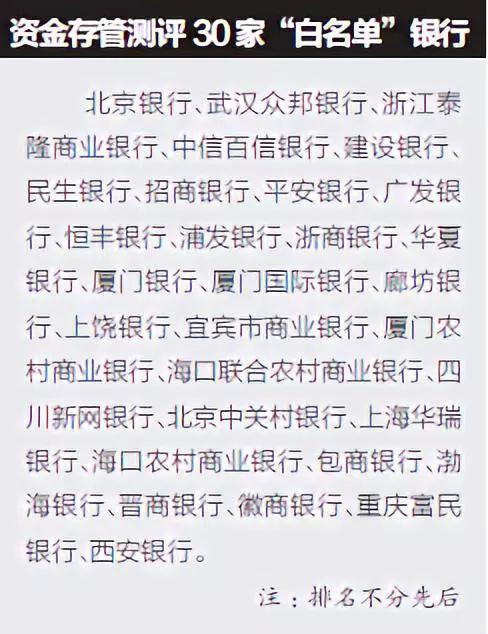

9月20日,让行业人士及出借人期待已久的银行存管“白名单”出炉,中国互联网金融协会(下称“互金协会”)按照“合格一家、披露一家”的原则,对通过测评的商业银行进行网络借贷资金存管相关信息披露。截至10月10日,通过测评银行已达30家。

根据《关于开展网络借贷资金存管测评工作的通知》,测评采用评级制,首次测评未达标的商业银行可再次提交申请,且仅一次再次申请机会,还需在收到首次测评结果通知书的3个月之内提交。

无论是网贷平台还是银行机构,能否通过测评无疑成为影响双方业务至关重要的一环。

中小银行对网贷行业资金存管业务积极性高

银行存管在业内被认为是网贷平台安全的“尚方宝剑”。2017年11月21日,网贷整治办和互金协会联合下发《关于开展网络借贷资金存管测评工作的通知》,对开展P2P资金存管业务的银行进行测评,测评结果将采用“白名单”制度,在互金协会进行统一公示。其中银行存管方面的“白名单”制,是指网贷机构应当与通过互金协会测评的银行业金融机构开展资金存管业务合作。

截至10月1日,通过网贷存管系统测评,进入“白名单”的银行共有30家。

截至10月1日,通过网贷存管系统测评,进入“白名单”的银行共有30家。其实,在“白名单”公布前,部分网贷平台和银行,已开始按照监管方向,进行存管系统对接的探索。

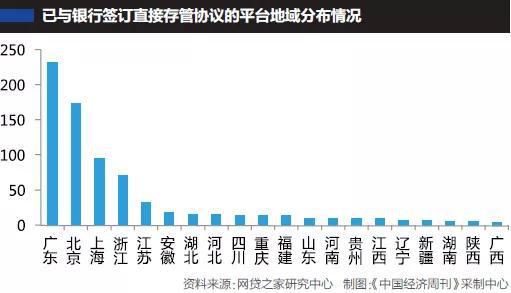

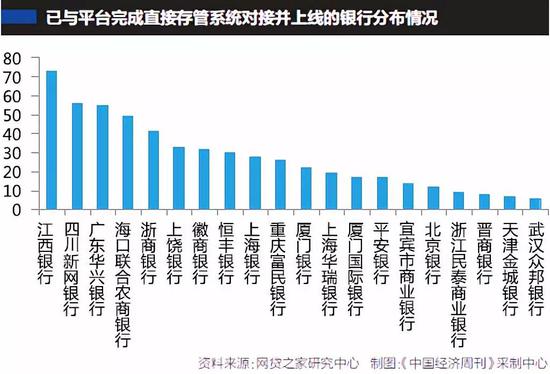

据网贷之家研究中心不完全统计,截至2018年9月17日,共有639家正常运营的网贷平台与银行完成直接存管系统对接并上线。

其中,江西银行完成上线的平台最多,达73家,占上线银行存管平台总数的11.42%。中西部首家互联网银行四川新网银行、广东华兴银行、海口联合农商银行和浙商银行分列第二至五名。这5家银行完成直接存管系统对接并上线的网贷平台总数,占全国网贷平台对接并上线总数的42.88%。

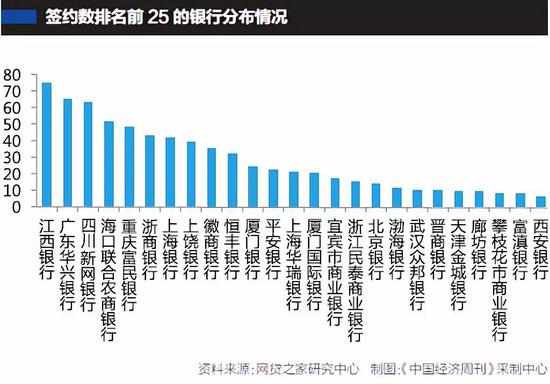

而与网贷平台签订直接存管协议的59家银行中,江西银行以签约75家位居榜首,占正常运营平台签约总数的9.68%;广东华兴银行、四川新网银行、海口联合农商银行、重庆富民银行分列第二至五位,这5家银行签约平台数占签约总数的38.97%。

值得一提的是,在截至10月1日披露的存管银行“白名单”中,上述与网贷平台合作较多的江西银行、广东华兴银行、海口联合农商银行等并未出现。

生菜金融董事长周汉告诉《中国经济周刊》记者,已公布的30家银行中,既有五大行,也有名不见经传的地方城商行,还有互联网银行,说明监管对于银行参与这项业务并没有设限。“网贷行业最高峰时每年有近4万亿元的成交量,对于银行来说是一个巨大的增量市场,所以往往是小银行、地方性银行,对这个业务的积极性更高。据了解,一些签约了较多平台的银行本次没有入选,如江西银行,或将在未来公布的第三批名单中。”

周汉介绍说,生菜金融接入的是平安银行。“平台接入银行存管后,银行可以对交易资金的流向进行监控,只要资产不是假的,这种监督就是有效的;而且在未来,如果各家银行的系统可以联通,那么还可以防止多头借贷的发生。”

银行存管业务调整,放慢与网贷平台合作脚步

互联网金融专栏作家冯巧婕告诉《中国经济周刊》记者,早期的网贷平台使用的是第三方支付通道,有些投资人的钱甚至是直接打到公司账户里。彼时,也并非网贷平台都是故意不把资金放入银行存管,而是银行当时看不上网贷,更不想为网贷平台做风险背书。而且,要对接网贷平台的资金,银行还要另外开发一个存管系统。“当时的银行很傲娇,给网贷平台做存管它们是拒绝的。”

后来政策风向发生了变化,监管层明确了银行在网络借贷方面的职责,也免去了银行的连带责任。换句话说,银行存管就是个工具,把投资人账户和网贷平台账户隔离,网贷平台的经营状况、坏账率等情况和银行没有关系。有了免死金牌,不少银行因此愿意用存管业务创收。

冯巧婕介绍说,网贷平台的银行资金存管业务开始初期,各项服务费用加起来银行起码能赚几十万元,越著名的银行报价越惊人。“而且,银行存管业务中有些项目是按照每笔资金计提费用,大型网贷平台变身为‘大金主’,不少中小银行尤其是城商行嗅到了这个商机,开始争抢这块蛋糕。”

某网贷平台高管向《中国经济周刊》记者透露,银行存管的合作,平台方需要支付存管行接入费用,此后根据资金流量收费,充值和提现都会收取一定的费用。“具体多少不方便透露,还是挺贵的。”

虽然存管业务诱惑不小,但网贷平台出现风险的情况下,普通投资者在无法向网贷平台维权时,往往会转向要求存管银行负责,令存管银行头疼不已,甚至影响存管银行的形象和声誉。目前,各银行对网贷平台存管业务态度的分歧已愈发明显。

花虾金融CEO段念介绍说,当前银行对于开展网贷资金存管业务的态度更为谨慎,部分银行开始收缩网贷资金存管业务,放慢与网贷平台的合作脚步,也有银行反而加大了在存管业务上的步伐。

自从2017年以来,江西银行、华兴银行、上海银行都曾涉存管平台爆雷事件,部分银行对存管业务也正在进行调整。9月19日,网贷平台“袋鼠妈妈”发布公告称,由于上海银行全面退出P2P网络借贷平台存管业务,该平台已与其他存管银行签署《银行资金存管合作协议》(编者注:目前该公告已被删除)。无独有偶,网贷平台“点融”同日对外宣布,已与百信银行签署了战略合作备忘录,合作业务将涉及资金存管等,而点融的前存管行也是上海银行。

上海银行有关负责人在回复《中国经济周刊》记者时称,上海银行对符合该行管理要求及监管要求的签约平台,在合同到期后,将继续与其合作。对于是否会和新的网贷平台开展合作意向的问题,该人士回应说:“眼下情况,新平台增量很少。”

网贷之家研究员王海梅告诉《中国经济周刊》记者,与5月统计数据相比可以看出,近期部分银行开始收紧甚至退出网贷资金存管业务,如上海银行明显缩紧了网贷资金存管业务,对于不少合作到期的平台选择不再与其续签,终止合作;贵州银行也由于业务转型于今年3月底全面退出网贷存管业务。另外,随着银行对存管业务的调整和平台考虑存管系统的用户体验,不少平台也选择了更换存管行。

存管银行不核查接入平台的交易真实性

今年9月,国家互联网金融风险专项整治工作领导小组办公室印发《关于进一步做好网贷行业失信惩戒有关工作的通知》(以下简称《惩戒通知》),要求平台按五大标准筛选恶意逃废债名单,并鼓励各地公告失联跑路平台高管、逃废债“黑名单”。这是监管部门首次明确网贷“老赖”(恶意逃废债)标准,相关“黑名单”会纳入央行征信系统。

从网贷老赖标准明确到银行存管“白名单”公布,网贷行业的利好政策频出。业内人士认为,银行存管“白名单”的推出,对备案有实质推动作用。此次公布的银行名单打破了前期部分地区对银行存管属地化管理的要求,是动态化监管的体现。

不过,私募基金管理人毕研广告诉《中国经济周刊》记者,网贷平台存管银行“白名单”中,不仅仅要看是哪几家银行,更要看是该银行的哪几个存管系统在“白名单”中。

以恒丰银行为例,目前该行有两个系统通过了测评。毕研广说,这样一来就出现了一个问题——有多少网贷平台接入的是通过网贷存管系统测评的系统?“并不是银行通过了测评就没有问题了,关键是接入的系统通过测评。公示后,很多平台拿自己存管银行位列‘白名单’做宣传。但是,网贷平台接入的到底是银行的什么系统,自己人心里清楚。2017年出台网贷平台银行存管政策后,很多银行都上线了存管业务,某银行光存管系统就做了3个,让人‘真伪难辨’。”

毕研广认为,银行存管“白名单”在一定程度上来讲,能够在今后帮助出借人认清“存管真伪”。“但是,在‘白名单’内的未必合规,不在‘白名单’内的,也未必没戏。”

现在,依然有部分网贷平台没接入银行存管。随着网贷行业的不断变化,银行对于网贷平台的要求也逐步升高。对于网贷平台来说,存管“白名单”能够方便网贷平台来进行“辨识”。“之前,有很多‘伪存管’,网贷平台打着‘银行存管’的旗号来吸引出借人,其实背后却是‘存管+三方’的模式。有了协会公示的‘白名单’,未接入存管的网贷平台能够更好地辨别、选择哪些银行、哪些系统可以接入。”

北京炜衡(上海)律师事务所鞠秦仪律师说,从司法实践来看,网贷存管银行“白名单”是对存管银行存管能力的一种考核确认,“白名单”上的银行能够为委托人开立网络借贷资金存管专用账户和自有资金账户,为出借人、借款人和担保人等在网络借贷资金存管专用账户下分别开立子账户,保证相应的资金账户独立核算,能够避免以前平台野蛮生长时期资金进出混乱不堪的状况,避免平台肆意构建“资金池”,一定程度上有助于网贷平台合法合规运营。

鞠秦仪认为,网贷平台接入“白名单”上的银行,也能反映出其往合规方向发展与推进的努力。不过需要注意的是,“白名单”只是对银行存管能力的确认,存管银行并不对接入平台的交易真实性进行核查,也不对平台交易可能出现的违约、违法行为承担责任,所以投资者在选择平台时还是要提高识别能力、审慎对待,谨防网贷平台将银行存管鼓吹为万无一失的“定心丸”“安全锁”。

责任编辑:张恒星 SF142

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)