【金融315,我们帮你维权】近来,ETC纠纷、信用卡盗刷、银行征信、保险理赔难等问题困扰着金融消费者,投诉多石沉大海、维权更举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【黑猫投诉】

原标题:重申的70%:分红险的销售误导怎么管?

来源:保契

细节决定成败。

在保险营销全面线下转线上的关键时刻,监管再次重申70%,从短期看,应是为可能批量出现的线上销售误导提个醒。

毕竟,分红险自设计之初,保险公司便将“分红”这一所有潜在误导行为的根源牢牢地抓在了自己手中。

正如,《买的没有卖的精》。

虽为书名,但却是市场有效运行的基础之一。

从经济学的角度看,单纯的市场机制偶有失灵,故而,政府的适当干预和平衡,是为经济平稳有效运转的制度基石。

自十五世纪,运送奴隶的船只为规避风险将奴隶作为货物投保以来,人身保险产品形态的发展虽缓慢但却始终与时代的发展进程保持同频共振。

当资本市场变成普通投保人都可入场博弈的领地后,单纯的保障型产品自然难以满足其“一金多用”的诉求。

作为保险业回应消费者诉求的一种新型产品设计形式,分红险的发展过程,势必要以不断的修正才可为真正的发展蓄势。

一如《保契》此前一再重申的观点:行业大的系统性风险已基本收尾,监管的重心正全面转向微观风险的摸排。但于行业而言,牵一发而动全身,任何细微的风险都可能演进放大。

基于此,每一次推进都是慎之又慎。

正如此次重申70%,对分红险乱象绝不会有釜底抽薪之效,但其却可在一定程度上,通过单一险种的逐步透明化,倒逼行业主体的合规再升级下沉至具体的运营层面。

毕竟,太阳底下永远没有新鲜的事情,哪怕再细微的命题其实都是古老的命题。与所有金融同业一样,保险业永恒的命题亦是公司治理。

“我们XX公司产品的分红为何这么高,钱哪里来?我来告诉您:我们每坐一次高铁,XX公司就可以赚7元,7元的70%约5元,即是给客户的保险分红。”

看到这段经典的分红险销售话术,懂行的你笑了,不懂的人却心动了。

根据2019年前三季度的消保局通报数据,在涉及人身保险公司投诉中,销售纠纷14691件,占人身保险公司投诉总量的44.84%,涉及的险种以普通人寿保险、分红保险、疾病保险和意外伤害保险为主,主要反映夸大保险责任或收益、未充分告知解约损失和满期给付年限、承诺不确定利益的收益保证等问题。

为进一步规范分红险红利分配演示机制,更好引导客户合理预期,防范销售误导和恶性竞争,近期银保监会下发了《关于强化人身保险精算监管有关事项的通知》(以下简称《通知》),《通知》修订完善了分红保险利益演示的方法,明确了演示利率上限,并将红利分配比例统一为70%。

按照2015年原保监会发布的《分红险精算规定》,无论是利益演示,还是红利分配,均给险企预留了较大的自主调节空间,尤其红利分配比例不低于可分配盈余的70%。

而此次《通知》则将这种险企自主调节的空间压缩,既能防范销售误导和恶性竞争,也有利于防范行业利差损风险,防止公司通过分红演示进行恶性竞争。

买分红险有当股东的感觉?

分红型保险一直是市场上比较讨喜的保险类型之一,听到“分红”二字,很多人就觉得自己买了保险后不仅有保障,还能享受到分红,仿佛成了保险公司股东。

分红险是保险公司在每个会计年度结束以后,将上一个会计年度该类分红保险的可分配余额,按一定比例,以现金红利或增值红利的方式,分配给客户的一种人寿保险。

但是分红险的分红跟保险公司股东分红不一样,分的是保险公司所有分红保险业务经营的成果。而公司股东分红,分的是保险公司所有业务(包含分红险中未分给投保人的部分,以及其他业务)创造的利润扣除公司所得税以后的部分。

虽然和公司股东分红不一样,但消费者在享受保险公司提供的保障时,还是可以分到其部分经营成果的。按照2015年原保监会发布的《分红险精算规定》,保险公司每年至少应将分红保险可分配盈余的70%分配给客户。

具体看,这些“可分配盈余”都从哪里来呢?保险产品定价由预定的死亡率、预定利率和预定费用率来决定。

如果保险公司实际经营中发现,生活水平和医疗水平的提高,人们的实际死亡率都比设计产品时低,需要支付的保险理赔金比预期少,则产生死差益。

或者因为经济繁荣,投资收益率高于设计产品时的预定利率,投资赚的钱比预计多,产生利差益。

又或者保险公司提高管理效率,经营管理成本比设计产品时预计开支小,产生了费差益。

于是保险公司就把这些结余出来的费用开支、多赚的投资收益拿出一部分(即可分配盈余)给投保人。

但要注意:可分配盈余并不等于保险公司利润。哪些可以分配,具体怎么分,完全都是取决于保险公司的意愿,这些信息非常不透明。

作为保险公司的股东,首先拿走大部分利润,还要扣除公司的运营成本等其他的一些费用,剩下的才有可能成为可分配的部分。

谁能算清自己保单的分红收益?

既然分红收益来自实际盈余,如果这一年保险公司经营情况较差,没有实际盈余的话,投保人自然一毛钱分红都没有。但很多营销员在介绍分红险时,会对保险公司股东、经营状况以及过去经营成果作虚假宣传。

由于分红险分配不透明、夸大演示利益等问题有所抬头。在宣传一款分红险时,营销员为了给消费者一个预期性,通常会伴随一份分红演示收益,分为低、中、高三档分红收益。

这种利益演示是基于精算及其它假设,不代表公司的历史经营业绩,也不代表对公司未来经营业绩的预期,假设只能作为参考。

所有分红险的条款,都会写明“保单红利是不保证的”这句话。但不一定所有的保险营销员都会和消费者强调。

保险营销员喜欢强调的是,如果公司这一年经营有盈余,投保人可以拿到公司至少70%的红利分配。“至少70%”更是他们反复划重点的短语,听起来吸引力十足,甚至还会拿来和其他公司做对比,给出一些分红比例更高的口头承诺。

可消费者的数学哪能算得过保险公司呢?既然监管规定是不低于70%的可分配盈余,公司在分配的过程中都是按照最低标准来,并不会更高。保险公司不是慈善机构,是逐利的,辛辛苦苦忙活一年挣的那么一点点钱,他们会心甘情愿把钱多分给消费者吗?

每一个投保人分红该占多少份额,都是保险公司绝不外传的内部数据。究竟能有多少红利送到投保人手中,消费者终归是无从知悉。投保人能做的就是,等保险公司每年给印发红利通知书,通知书上写了多少钱,就领多少钱,数字具体怎么算出来并不清楚。

本次下发的《通知》索性将红利分配比例统一为70%,就是不给销售误导和恶性竞争留有余地。

分红险从独步天下到占比下滑

2008年股灾、世界金融危机接踵而至,分红险由于具有独特的“平滑机制”,在激烈的资本市场波动中,反而充分体现出了“稳健”的特性。

所谓“平滑机制”是指寿险公司在经营过程中,通常不会把分红账户每年产生的盈余全部作为可分配盈余,而是会根据对未来经济、资本市场及分红险种经营状况的预期,在保证未来红利基本平稳的条件下进行分配。

因此正是从2008年开始,分红险发展势头一举超过投连险、万能险,成为倍受消费者欢迎的寿险产品。分红险的占比出现行业性的大幅提升,当年分红险在整个寿险行业的占有率历史性地超过半数,达到了52%。

2009年,行业实施新会计准则,而按照新会计准则,分红险保费可以全部计入保费收入,而万能险和投连险的保费中,只有用于保障的部分才能计入保费。这给当时的寿险发展理念带来重大影响,在“规模至上”的思路下,纷纷转至分红险。

分红险保费贡献度进一步提升,2009年达到65%,2010年占比更是达到70%以上,个别险企甚至高达90%。分红险“一险独大”格局就此成型,在2012和2013年分红险的保费占比甚至超过80%,但此后风头被万能险抢去。

近三年来,传统寿险和长期健康险的比重一直在提升。虽然分红险比例逐步下降,但现在依旧是保费大头。

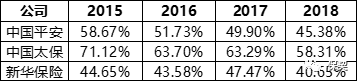

2015-2018年上市保险公司年报披露的分红险保费占比

大公司都在一步步压缩分红险占比,提高保障型寿险以及健康险占比,小公司的分红压力可想而知。如果中小公司依旧销售高分红类产品,但本身业绩不足以支撑无红利可分,给付时,受了业务员误导要承诺收益的消费者就会投诉不断,成为社会不稳定因素。

此次规范分红险的无论是从保护消费者利益的角度,还是从保险公司稳健经营角度来说,都是十分有必要的。

责任编辑:张缘成

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)