【金融315,我们帮你维权】近来,ETC纠纷、信用卡盗刷、银行征信、保险理赔难等问题困扰着金融消费者,投诉多石沉大海、维权更举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【黑猫投诉】

原标题:注意!有人借着疫情忽悠卖保险

来源:财经国家周刊

如果只是为了防治新冠肺炎,买保险的必要性并不大。

疫情仍在持续。

除了必须的口罩、消杀物品,有不少人也在考虑,是不是要买一份商业保险?

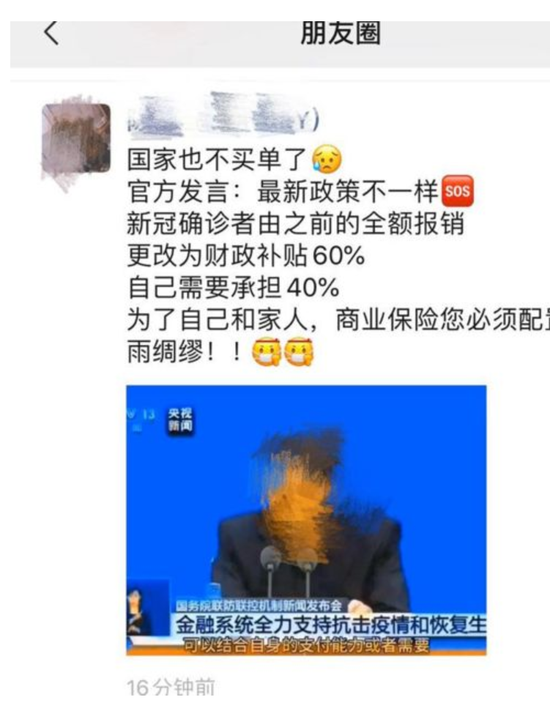

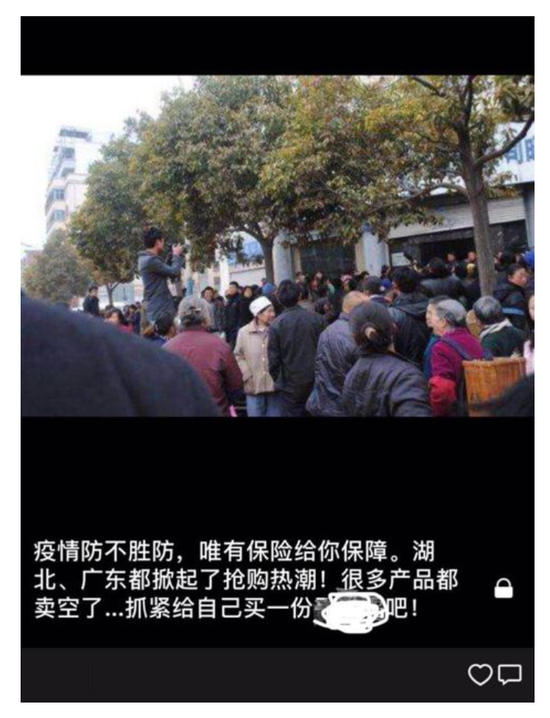

一些人的朋友圈里,保险业务员也开始刷屏,各种或温情或煽情的图片、文字轮番上演。甚至还出现了如下画风:

还有这样的:

官方什么时候说新冠肺炎确诊不报销了?保险产品还能售罄?

前所未闻。

借着新冠肺炎忽悠卖保险的,快省省吧!监管早就明令禁止了。

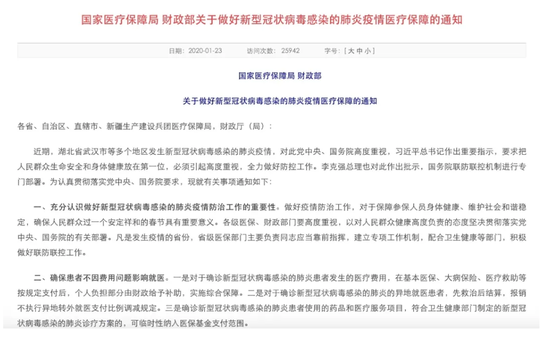

早在1月22日,权威部门就宣布,新冠肺炎患者的治疗费用由政府埋单。

1月27日,相关部门再次补充通知,疑似患者个人医疗费用,也由财政兜底。

财政部公布的数据显示,截至2月23日,各级财政共安排疫情防控资金995亿元。

也就是说,各地疫情防控经费妥妥的,有保障的。

新冠肺炎患者只需要安心治病,不用担心治疗费的问题。

此外,很多人还担心后遗症,以及后续康复的费用问题。

甚至网络上有人将新冠肺炎与当年的SARS类比,说治疗中超剂量使用激素引起的股骨头坏死、慢性胰腺炎、糖尿病等后遗症,无法正常工作,生活质量大打折扣。

国家卫健委高级别专家组成员李兰娟院士表示:“康复出院,对于轻症的病人应该没有什么后遗症,重症或危重症的病人肺部可能会有一定后遗症,但慢慢会好起来。”

看来,大家也不用担心因为后遗症,产生巨额的医疗花费。

正规险企的“新冠保险”,可信吗?

当然,也不是所有保险都是忽悠。来自监管部门的数据显示,截至目前,共有70家人身保险公司在不增加保费的前提下,把1210款产品责任范围扩展到新冠肺炎。

也就是说,原来持有这些产品的投保人、新增的投保人(不含合同生效时候已经确诊的)在不多花一分钱情况下,可以多享受保障。

但是,梳理一下各家公司的理赔条件可以发现,有的公司是诚心诚意,有的公司则只是虚与委蛇,玩起了文字游戏……

第一种,确诊即赔付。比如某公司宣布,一旦确诊得了新冠肺炎,即可“额外”赔付30%的保额,原来的保险责任不变。

第二种,确诊感染新冠肺炎且为重型、危重型。有的公司提出,新冠肺炎患者只有确诊为重型及危重型,才“额外”赔付25%保额,原来的保险责任不变。与前一类一对比,可见真章。

第三种,确诊感染新冠肺炎并导致身故。就是说,只有人挂了,才赔……但是那些带有身故责任的重疾险,本来就应该赔。只有对不带身故责任的重疾险、或者意外险,才属于扩展责任赔付。

所以,这就是玩文字游戏,假慈悲了。

需要注意的是,以上仅是举例,具体理赔和责任,仍需要参照保险公司公布的条款。

另外一个值得注意的点是,险企扩展责任都有时间限制,并非无限期享受保障。

譬如,有的公司截止到2月29日,有的公司截止到6月30日。在此时间段外,新冠肺炎很可能不再享受保障。

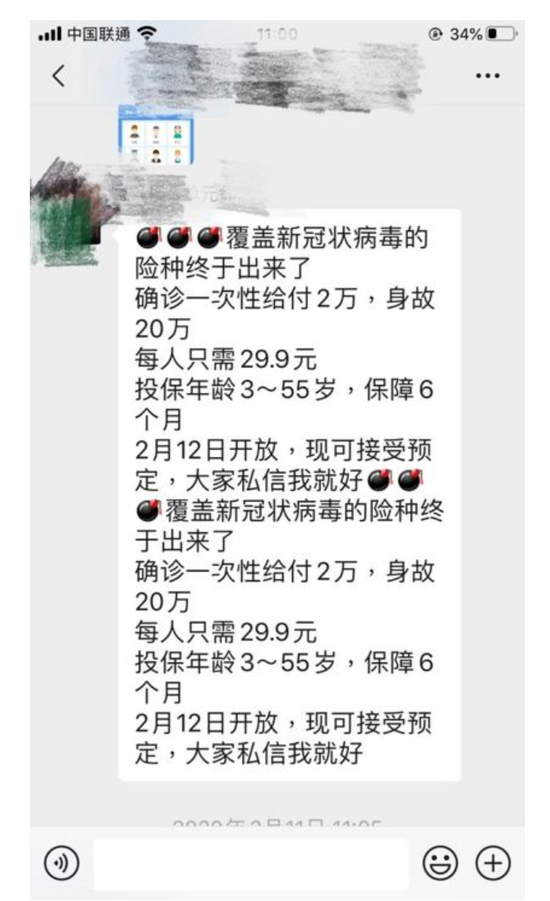

除了扩展责任以外,也有公司推出了针对新冠肺炎的新产品,甚至还有给保险客户提供免费领取版本。

对于这类产品,银保监会副主席梁涛曾表态,目前某些保险公司推出了开发专属新冠肺炎保险保障计划,考虑到目前还缺乏定价数据的基础,“为防止侵害消费者权益,银保监会禁止保险公司开发此类单一责任保险产品”。

延伸阅读:

到底什么人身险值得买?

此次疫情,让很多人认识到了“风险”无处不在,配置一份保险很重要。

可是,你了解人身险的分类吗?它们各自的特点、保障范围又是什么?

老百姓常常说,“保险公司这也不赔,那也不赔。”

这打击面实则有点过大。很多人投保之前,都没有弄懂产品分类,更没有看清楚保障范围。

人身险通常可以分为寿险、健康险、意外险三个板块,结合此次疫情和各位聊一聊。

1、意外险:

很多人购入的人生第一份保险就是意外险。

意外险只赔外来的、突发的事件造成的伤残、死亡,如果是生病造成的伤残或死亡,一般是不赔的。

通常意义上,意外险跟新冠肺炎这种疾病根本无关。不过此次多家险企将因为新冠肺炎造成的伤残、身故责任扩展包含到了旗下的意外险产品中。

意外险一般包括两种保险责任,其一是医疗责任。因为意外导致的看门诊、住院产生的花销,自己先垫付,然后凭发票报销。

其二是身故伤残责任。因意外导致残疾和死亡就可获得保险金赔付。死亡,一次性全赔保额;伤残,按照等级赔付。

意外险的责任虽然简单,但是理赔很复杂,很复杂,很复杂(重要的事情说三遍)。争议的焦点一般是伤残是否达到了赔付标准。

目前的人身保险伤残程度标准是分为1-10级。对应的赔付比例如下图

|

伤残等级 |

10级 |

9级 |

8级 |

7级 |

6级 |

5级 |

4级 |

3级 |

2级 |

1级 |

|

赔付保额比例 |

10% |

20% |

30% |

40% |

50% |

60% |

70% |

80% |

90% |

100% |

那么最轻的10级伤残,也就是意外险的赔付门槛是什么?

这么做个比较吧。

口腔损伤导致牙齿脱落大于等于8枚;胸部损伤导致大于等于4根肋骨骨折……上述情况可以获赔保额的10%。

所以说,1根肋骨骨折,或者摔断2颗牙齿,是不可能获赔的,因为没有达到赔付门槛。

2、健康险:

健康险是个广泛的概念,顾名思义就是保障健康的。跟我们普通人密切相关的主要是两类,一是重疾险,二是医疗险。

(1)重疾险

重疾险,就是被保险人确诊得了大病,保险公司按照保额,赔钱。

得了大病,如果因为没有钱,或者怕拖累家庭,而放弃治疗,会不会对自己太过残忍?

重疾险解决的就是这个矛盾。毕竟无论何时,人都应该保留生的权利。重疾险,就像交了一个土豪朋友,生病就打钱。

目前市面上的重疾险产品,都涵盖了一些比较常见的重大疾病。

一般来说,到了30岁左右的年纪,配置一款长期重疾险是有必要的。一旦患重疾,个人收入就没了,并且患病后期的康复支出、家属照顾的人工成本都很高。重疾险恰好可以补上这块经济缺口。

重疾险是可以重复购买的,也就是无论买了几份重疾险,只要确诊,符合合同约定,都能得到赔钱。

此次新冠疫情,本来没有囊括在重疾险的合同约定中,但是一些保险公司纷纷扩展了保障责任,还是赔了。

(2)医疗险

医疗险,简单来说,就是赔付看病花了多少钱。不管是什么病,不管大病小病,只要看病花的钱,超过了合同的免赔额,保险公司就给报销。

医疗险是报销型的产品,从保险公司报销的钱,是不能超过自己实际的治疗花费的。

医疗险理赔必须提供看病的票据,自然也不能重复报销,一人只能买一份医疗险。

很多医疗险有个垫付功能,如果被保险人一时凑不齐医疗费用,可以向保险公司申请垫付,以解燃眉之急。

这个额度可低可高,有的垫付额度甚至高达100多万元。

医疗险的缺陷在于,年龄太小或者太大,投保的保费都很贵。医疗险的另一个缺陷是很多产品都是一年期,存在续保问题。

此次新冠肺炎疫情中,治疗费用由政府直接负担,患者根本不用掏钱,所以医疗险并无用武之地。

但是,在日常健康保障方面,重疾险和医疗险可是一对互补组合,且不可替代。

3、寿险:

最纯粹的寿险产品,就保死亡。

不管是意外死,还是病逝,还是寿终正寝,甚至自杀,都赔付保额。

这笔赔付注定被保险人自己用不到了,只能留给亲人,所以寿险也算是一笔“遗产”。

想想,如果不幸身故,留下房贷,车贷,甚至一屁股债给老婆孩子或者父母,简直是雪上加霜。

所以,寿险适合给家里的经济顶梁柱购买,转移突然死亡给家庭带来的影响。

另外,跟重疾险相比,寿险的保费更便宜,杠杆也更高。

最后提醒一点,上有老下有小的朋友,如果你是家庭顶梁柱,无论买哪类保险,主要保额都应该放在自己身上。在自己的保障做充分后,再给孩子和老人买,这才是对家庭的负责。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:潘翘楚

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)