华融融达期货

笔者之前做期货投研,最为侧重的是品种产业周期的研究,以产业周期判断品种投资价值,但最近两年化工品普遍处在供应过剩,利润低迷的状态中,自身供需对价格的影响很弱,价格趋势更多来自原油煤炭等原料端的波动。如果把品种比作一艘船,原料比作水,那品种价格的走势类似“水涨船高,水落船低”。

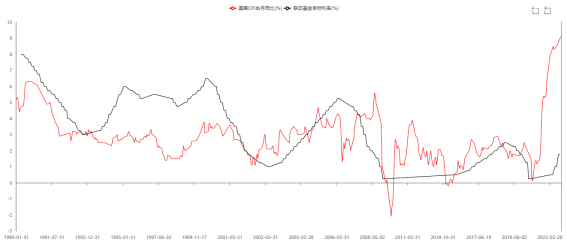

原材料的价格走势和宏观经济的运行密不可分,去年全球碳中和碳达峰积极推进,全球煤炭、原油、天然气均大幅上涨,带动工业品价格上涨。今年三月份俄罗斯乌克兰冲突升级不断,市场担忧全球能源和粮食危机,能源和粮食价格大涨,美国欧洲等国家或地区通胀飙升,美联储开启加息进程,试图打压通胀,商品价格近期大幅回落。

在一次次大行情的冲击之下,笔者开始试图探索期货价格和宏观经济指标之间的逻辑关系。在翻阅相关的资料后,笔者有些思考和总结做出分享,不足之处欢迎交流。

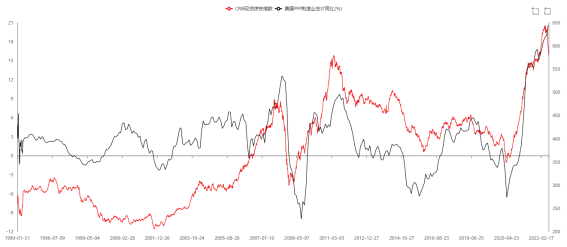

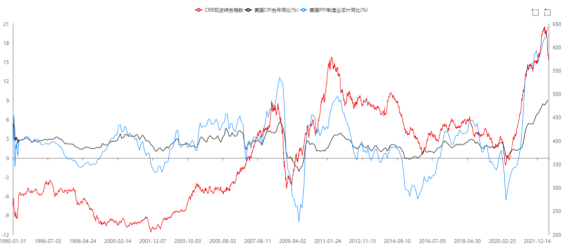

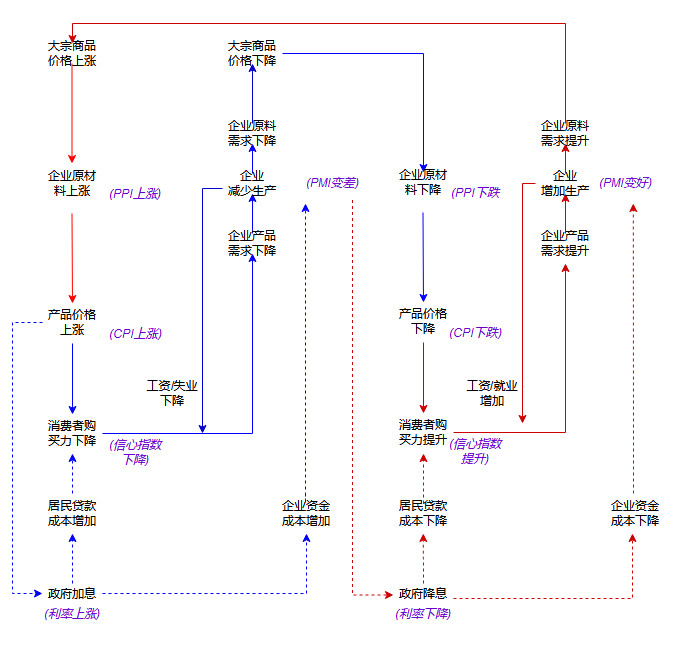

商品原材料价格上涨,意味着制造业的成本提高,也就是生产价格指数(Producer Price Index,简称PPI)的提高。

如果企业生产环节物价普遍上涨,意味着企业的生产成本提高,为了维持产品的生产利润,会提升产品的出厂价,从而导致商品价格的上涨,最终消费者感觉商品变贵了,会出现消费者物价指数(Consumer Price Index,简称CPI)的走高。

一般温和的CPI上涨是可以被接受的,但如果CPI涨幅过高就意味着居民感觉商品价格涨的太多了,居民生活成本提高,消费积极性下降,甚至引发社会性问题。

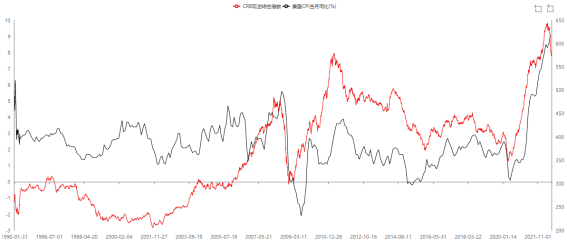

与消费者有直接联系指标是就业(或者失业率)、收入情况。就业人数的增长往往意味着经济向好,就业收入的提升也会增加会刺激更多的消费。就业人数增长的放缓或失业率的增加意味着消费者收入的下降,会在消费上变得小心谨慎,可以通过零售总额观察消费者的消费能力,衡量经济整体的强弱程度。

另外消费者信心指数、个人信贷情况也能窥探居民对未来经济走势的态度。

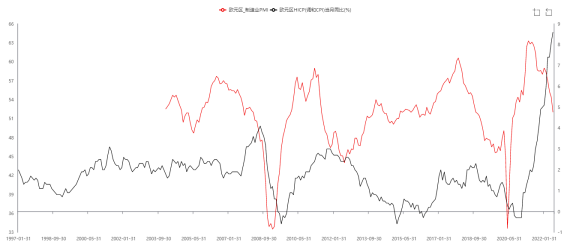

从市场自身调节的来看,CPI涨幅过高后,居民购买力下降,意味着企业的产品需求缩减,对原材料的上涨形自下而上的负反馈,需求倒逼原材料的降价让利。此时,企业将在高原料和弱需求之间需求盈利的权衡,这种情况被PMI体现。PMI涉及企业生产、采购、库存、销售、价格等多个环节,反映了企业全面的商业活动。

从政府的层面来看,当CPI过高时,为了减轻居民生活压力,政府会出台相关经济政策打压物价上涨,常用的手段是加息,给经济降温。加息的目的是打压通胀,带来的副作用也很明显,对于居民而言,加息导致贷款成本增加,进一步导致居民不敢消费。对于企业企业,不仅仅面临着需求恶化,还有资金成本增加压力,企业生产经营面临压力。

当需求恶化倒逼原材下跌以后,通胀压力缓解后,政府的核心关注点开始转为刺激经济,常见的手段是通过降息促进需求的修复。随着降息,居民贷款成本下降,可以超前消费;企业资金成本下降,且居民消费恢复具有恢复迹象,企业愿意贷款增加生产,最终对原料需求提升,大宗商品又开启一轮上涨周期。

但需要注意的是,政府通过利率等手段对市场的调节,并不是按照以上预想的逻辑进行每一轮的完美传导,很多时候会面临各种意外。

大宗商品价格的涨跌变动是分析通货膨胀(PPI、CPI)未来走势的线索,也会引发企业PMI的变动,同时也是政府调节利率的重要观察点。

如果大宗商品的价格快速上涨,一般说明通货膨胀将开始上升,快速上涨的大宗商品价格是低利率、货币供给大幅增长、经济持续向好共同作用的结果。低利率、高货币供应、经济需求好转,这三个因素的结合是驱动通货膨胀上涨的主要途径。

当大宗商品价持续上涨,导致居民生活受到影响,需求的逐步恶化会导致经济走向疲弱,叠加政府为控制通胀所采用的加息、缩减货币供应,大宗商品价格将面临走弱,甚至大跌。

以上是笔者认为的认为的大宗商品价格在企业、居民、政府之间的传导演变,详细可参考流程图。

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)