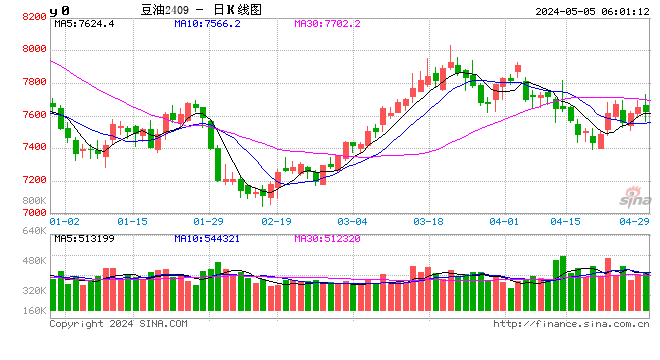

油脂油料: 油脂油料高位震荡 多头思路不变

1、本周油脂油料期价高位震荡,MPOB 报告显示马棕油库存不及预期意外利多,USDA 7月报告显示美豆新作库存远好于预期意外利空。产区天气本周有降雨但下周降雨减少,市场缺乏指引,价格高位震荡。

2、 题材上,市场聚焦天气。作物报告和干旱报告显示,美豆和加菜籽产区的大部分地区处于干旱中,干旱已经对作物生长造成不利影响,市场急需足够的有效降水以缓解干旱的不利影响。但天气预报显示,7月下半月美豆和加菜籽产区降水稀少,尤其是7月下旬,这令市场对作物担忧情绪升温,盘面包含的更多的天气计价,价格易涨难跌 。其次,宏观题材也非常重要。本周美元价格跌破100,近十五个月低位,主要是因为市场预期美联储加息即将结束。受益于美元疲软,大宗商品普遍上涨,通胀势头略有升温。这样的局面一定不是美联储愿意看到的,下周二美联储议息会议的或许不会那么乐观。再者,棕榈油产地方面,在高豆棕价差刺激下,棕榈油出口预期乐观,关注印度政策端变化和供需数据。最后,国内方面,供应端大豆近几周处于高压榨周期、棕榈油进口利润打开进口预期增加、菜籽系进口预期有改善但没见采购信心。需求端,生猪存栏处于高位,蛋白粕走货远好于预期,油脂需求淡季明显,下游信心低迷。

3、操作上,天气市下,油脂油料易涨难跌,多头思路对待,月间价差正套参与。菜棕扩价差离场,豆棕扩价差持有。

鸡蛋: 周边商品拖累,主力合约延续回调

1、鸡蛋市场基本面并未发生大改变,市场情绪较为稳定。本周,玉米价格高位回调,带动鸡蛋期货价格跟随回落。截至周五收盘,鸡蛋2309合约周度累计收涨3.29%,报收4112元/500千克。近期,鸡蛋主力合约受到旺季预期提振,底部抬升,震荡区间上移。但短期需求仍延续弱势,鸡蛋大概率震荡上行。

2、本周鸡蛋基本面较为稳定,现货价格稳中震荡。卓创样本点统计数据,7月14日,中国褐壳蛋日度均价3.94元/斤,较上周跌0.02元/斤。

3、饲料成本小幅提升,鸡蛋现货价格震荡,蛋鸡养殖行业小幅亏损,养殖端补栏积极性持续下降,本周种蛋利用率延续下降,达到历史低位。根据生长周期规律,6月补栏大幅下降对应10月新增开产量下降,若未来补栏量延续低位,供给增加对蛋价施压的预期将逐渐减弱。需求方面,在未来需求季节性增加的利多因素影响下,上周鸡蛋期、现货价格企稳反弹。本周,受到饲料原料玉米价格拖累,期货主力2309合约再度回调。综合目前市场情况,我们认为,在供给没有大幅增加的情况下,鸡蛋价格进入季节性反弹行情。目前,鸡蛋主力2309合约呈现震荡区间上移,但由于基本面并无更多利多,阶段反弹后,上方存在一定压力,建议逢低多单波段操作。后市关注旺季需求启动对蛋价的影响,供给端关注在产蛋鸡变化情况。

玉米: 政策压力左右心态,玉米期价冲高回落

1、本周,天气预期及月度供需报告影响市场。天气方面,因巴西产量对美国供应形成冲击,巴西干燥天气利于二茬玉米加速收割,随着巴西收割推进市场预期巴西玉米总产量从1.25亿吨上调到1.277亿吨。美国方面,6月报告预期新年度美国玉米将大丰收,尽管干燥天气对作物生长初期造成压力,但是USDA仍预期美玉米产量达到峰值水平。

2、目前全国玉米均价为2874元/吨,周度下调4元/吨。 东北玉米贸易装车成交价格大致稳定,少量地区如黑龙江绥化、大庆和吉林长春局部市场报价略降5元/吨。深加工调价企业主要集中在黑龙江地区,门前到车改善,部分挂牌价格下调10元/吨。市场供应提升,需求减弱,供应方面贸易商阶段性逢高出库叠加政策粮成交量加大,供应预期宽松。需求方面,华北价格回落后,发货倒挂,饲料厂上旬接货为主,询采意向低,有意倒逼产区降价。市场供应阶段性宽松,但贸易商对低价较为抗拒,预计玉米价格短线小幅向下调整。销区玉米市场价格小幅下调。销区港口替代谷物多,挤压玉米需求,下游饲料企业谨慎采购,滚动补库为主,提货清淡

3、本周在政策预期的压力之下,玉米近、远月合约期价冲高回落,期价震荡下行。因上周市场预期陈稻谷延迟拍卖,玉米期价快速拉升。其后,在陈稻谷拍卖重回市场的预期之下,玉米近、远月合约冲高回落。技术上,玉米9月合约2720-2750元的价格区间成为短期调整的重要支撑位。若这一支撑有效,预计玉米期价延续震荡偏强表现。若支撑无效,下方的目标在2680-2700元密集区间。

生猪: 冻肉收储提振有限,猪价延续弱势下行

1、基本面延续弱势,本周生猪现货价格震荡小幅走弱。7月13日,全国生猪均价13.82元/公斤,较上周跌0.3元/公斤,河南地区生猪价格13.85元/公斤,较上周跌0.2元/公斤。

2、猪价走低、叠加高温天气,养殖端补栏意继续下降,多数养殖企业暂停外采计划,部分散户补栏谨慎,仔猪市场成交寡淡,周内仔猪价格继续走低。Wind统计数据显示,7月14日,Wind跟踪二元母猪价格为30.98元/公斤,较上周跌0.26元/公斤。仔猪价格以河南新郑为例,7月13日,仔猪均价26.38元/公斤,较上周跌0.98元/公斤。

3、6月,卓创样本点统计样本企业后备母猪销售35600头,环比下降;能繁母猪淘汰183430头,环比增加。产能淘汰较为明显。

4、7月13日,卓创样本点统计生猪出栏体重121公斤/头,较上周下降0.19公斤/头。养殖亏损,减重减亏意向偏强,生猪出栏节奏加快。另一方面,随着南北方同步进入降雨集中季节,常规疫病风险提升,部分地区存在小体重生猪集中出栏的情况,造成生猪交易均重普遍回落。

5、猪粮比价延续下降,截至7月5日,政府网公布猪粮比价4.95,跌破5:1预警线。7月12日,华储网公布发布《关于2023年第二批中央储备冻猪肉收储竞价交易有关事项的通知》,本次收储挂牌竞价交易2万吨。

6、气温升高,终端需求依旧疲弱,鲜品白条走货难度较大,屠宰企开工率延续下降。卓创数据显示,7月13日,屠宰企业开机率29.29%,较上周降低0.43个百分点。

7、本周,现货猪价延续下行,山东、广东、四川、辽宁猪价出现不同程度下跌。需求有限,鲜品白条走货疲软,而供给压力仍未缓解,生猪现货价格延续小幅走弱。周三晚间,华储网公布的2023年第二批中央储备冻肉收储的通知对市场并未产生影响,市场情绪仍较为悲观,生猪期货价格延续下行。从目前基本面情况来看,过剩产能仍在进行淘汰,年底旺季需求将对猪价形成提振。期货近月合约市场情绪尚未转变,但远月合约包含未来基本面转好的预期,表现强于近月合约。未来关注终端需求变化对猪价的影响,另一方面,过剩产能淘汰进度仍是周期性拐点的重要依据。

责任编辑:赵思远

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)