内容概要

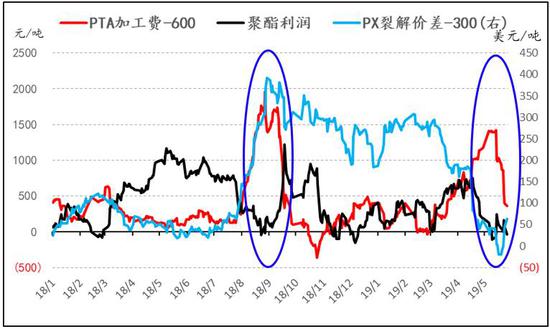

近期的行情和去年9月份很是类似,上下游产业链利润分配极不平衡导致行情大幅波动。虽然PTA前期大跌,但依然存在利润,反观聚酯和PX都几乎没有利润而言。在上游PX、下游聚酯和终端利润都要恢复的情况下,PTA目前的加工费大概率还将降低,但上下游对PTA价格造成的影响有所不同。下游聚酯和终端利润的恢复要通过PTA降价让利,PTA价格表现为跌;而上游PX的利润恢复,对PTA价格的影响是不变或者上涨。在上下游对PTA价格影响想排斥的情况下,我们综合分析认为PTA在6月份继续下跌的概率较大,但下行空间有限,在原油不继续崩塌的前提,期货1909合约的下方支撑我们认为在5100-5200附近。

因此空单持有者仍可继续持有空单,后期注意止盈;多头交易者,目前来看7月份以后有望迎来反弹,近期建议暂且观望,观察终端和聚酯端恢复情况。

乙二醇

首先,从中长期来看,乙二醇高库存的压力是难以有效缓解,起码目前看不到解决方案,在高库存的背景下,决定乙二醇的操作方向是偏空对待。但乙二醇目前极低的利润,多数供应基本处在亏损状态,成本端对价格的支撑也较为明显,高库存+低利润+期货升水+累库预期,常见的操作手法是反弹做空或反套。

一、行情回顾:受下游坍塌拖累,行情大幅下行

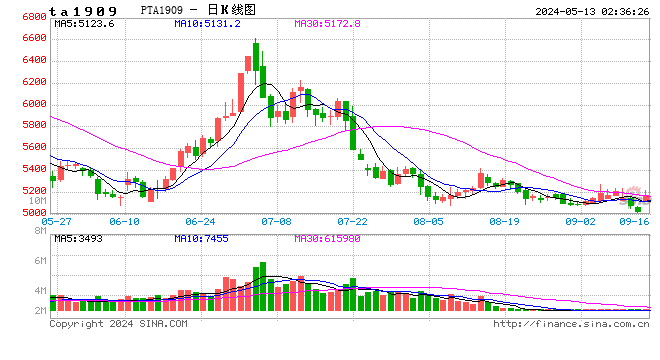

图:PTA指数走势单位:元/吨

资料来源:信达期货研发中心,文华财经

在4月份月报中,我们的主要观点是:低库存+期货深贴水+去库驱动,适宜作为做头配置,但PTA过高的加工费侵占了下游的利润,做多的安全边际不足,建议正套操作;当时认为风险点有两个:一是终端持续恶化,拖累整个产业链;第二是原油崩塌。

站在目前的时间点上,对四月份的行情进行回顾,可是发现当时提及的2个风险点均发生了。4月中旬以后,聚酯降负,导致PTA需求端坍塌,原本去库驱动变成累库驱动,供需结构的反转,导致PTA期现大跌。4月下旬原油端大幅下行,从成本端对PTA造成利空打压。

对于本轮大跌的主导原因在于聚酯端坍塌导致供需格局反转,虽然4月份报中,我们对该风险因素进行了评估和表示担忧,但下游坍塌的程度的确是超出了预期,那么需求端目前情况如何?未来会不会恢复?PTA行情会不会继续下探?

二、基本面分析

1.终端:进入淡季,订单冷清,库存持续增加

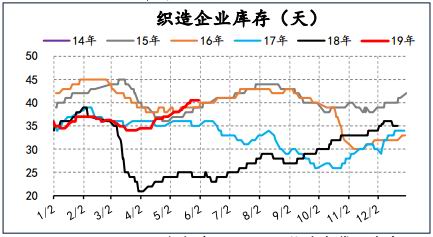

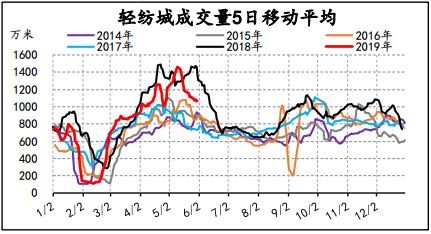

今年终端库存和去年是没法比的,去年整体库存在25天以下,今年在35天附近,该库存水平也不是特别差,只是回到了以往几年的水平,并且从季节性的角度上来看,终端在6-8月份一直是淡季,具体表现为库存不断增加,成交量下降和负荷低位维持。

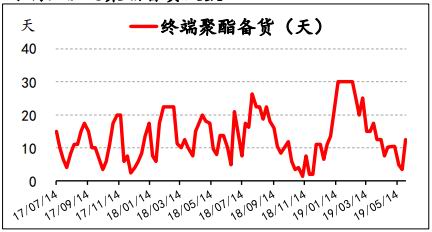

5月份终端在库存不断增加、生产降负和现金流薄弱的压力下,聚酯原料的备货一直处在偏低水平,在5月底进行了一轮投机性补库。我们认为这轮补库并不是终端有恢复向好迹象的表现,而是因本身库存低位、月底开发票,且聚酯进一步降价难度加大,而进行的短暂投机性补库。后期终端处在淡季,大概率以消化现在备货为主,看不到对聚酯原料的持续性采购。

终端:织造企业库存天数

数据来源:CCF、信达期货研发中心

终端:轻纺城成交量

数据来源:CCF、信达期货研发中心

终端:织造聚酯备货天数

数据来源:CCF、信达期货研发中心

终端:江浙织机负荷

数据来源:CCF、信达期货研发中心

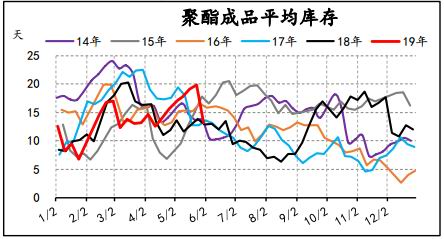

2.聚酯端:库存后期将重回高位

5月底,在终端的投机集中采购下,聚酯端库存明显下降,高库存压力得到缓解。虽然近期聚酯产销火爆,但聚酯企业并没有信心涨价,说明在高库存压力下,聚酯企业迫切需要降低库存压力,维持生产负荷。对于后期,终端难以持续采购,聚酯端或重新面临库存重回高位的压力,后期聚酯在高库存和低利润的双重压力下,不排除进一步降低负荷,倒闭PTA降价让利。

聚酯:开工负荷

数据来源:CCF、信达期货研发中心

聚酯:企业成品库存

数据来源:CCF、信达期货研发中心

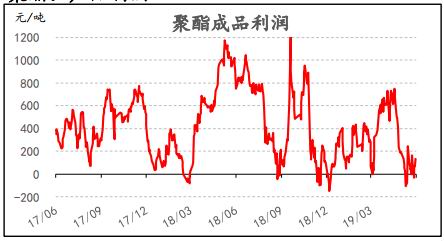

聚酯:产品利润

数据来源:CCF、信达期货研发中心

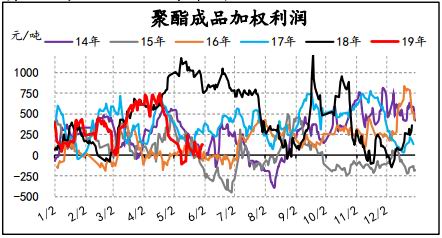

聚酯:产品利润(季节图)

数据来源:CCF、信达期货研发中心

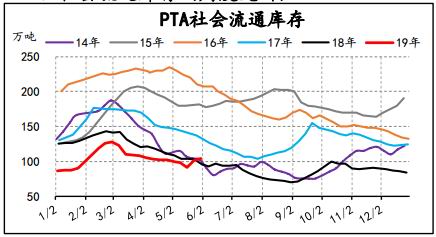

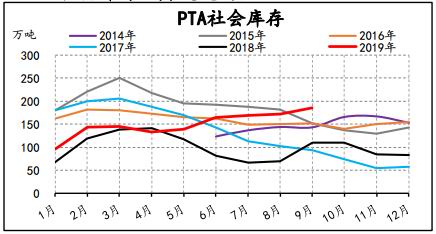

3.PTA:6月份面临累库压力

虽然PTA库存绝对量依然处在历史同期低位,但6月份却面临累库压力,供需驱动向下。现在PTA装置基本上都在正常运行,6月份装置暂无检修计划,供应端负荷有望持续维持在高位,福建450万吨装置预计在7月份检修,恒力220万吨装置暂无具体检修计划。结合聚酯端的表现,我们预计6月份PTA面临累库,7-8月份库存平衡为主。

PTA:开工负荷

数据来源:CCF、信达期货研发中心

PTA:开工预测

数据来源:CCF、信达期货研发中心

PTA:社会流通库存(周度更新)

数据来源:CCFEI、信达期货研发中心

PTA:社会库存(月度更新)

数据来源:CCF、信达期货研发中心

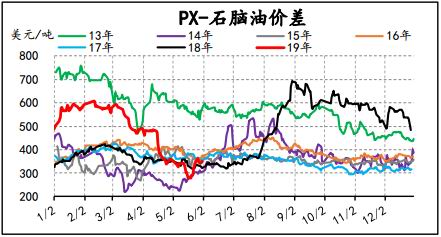

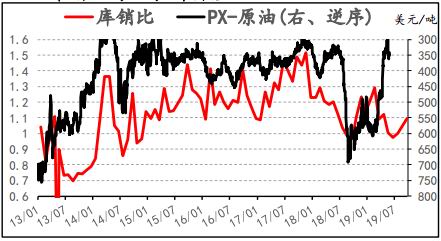

4.成本端:PX裂解价差超跌,有望季节性反弹

受恒力450万吨PX装置顺利投产利空影响,PX裂解价差被打压至350美元/吨。从装置的投产进程来看,新一轮的投产压力将在三季度末以后开始兑现,目前处在空窗期,鉴于PX有超跌嫌疑,不排除在6-8月份有一轮反弹。PX裂解价差的上行将对PTA利润造成打压,但PTA的价格表现则可能是震荡或上涨,从价格表现来看PX可能会对PTA有一定的支撑作用。

PX:PX-原油价差

数据来源:CCF、信达期货研发中心

PX:PX-石脑油价差

数据来源:CCF、信达期货研发中心

PX:石脑油-原油价差

数据来源:CCF、信达期货研发中心

PX:库销比与PX裂解价差

数据来源:CCF、信达期货研发中心

三、市场结构与行情讨论

近期的行情和去年9月份很是类似,上下游产业链利润分配极不平衡导致行情大幅波动。虽然PTA前期大跌,但依然存在利润,反观聚酯和PX都几乎没有利润而言。在上游PX、下游聚酯和终端利润都要恢复的情况下,PTA目前的加工费大概率还将降低,但上下游对PTA价格造成的影响有所不同。下游聚酯和终端利润的恢复要通过PTA降价让利,PTA价格表现为跌;而上游PX的利润恢复,对PTA价格的影响是不变或者上涨。在上下游对PTA价格影响想排斥的情况下,我们综合分析认为PTA在6月份继续下跌的概率较大,在原油不继续崩塌的前提,期货1909合约的下方支撑我们认为在5100-5200附近。

图:聚酯产业链利润比较

来源:信达期货研发中心,CCF

四、乙二醇

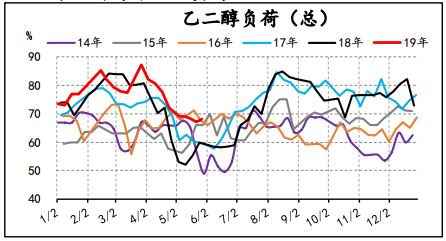

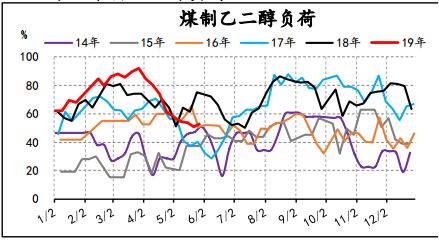

1.供应端:进入检修高峰期,负荷维持低位

今年乙二醇的检修很符合往年的季节性规律,4-5月份负荷不断降低,6月份负荷低位维持,7-8月份或进入到恢复阶段;海外近期也检修动作频繁。虽然近期传闻不少乙二醇装置因利润问题加大的检修力度,但由于下游聚酯也因利润问题降负运行,导致乙二醇反弹空间有限,一直处在底部震荡的阶段。

乙二醇:国内开工总负荷

数据来源:CCF、信达期货研发中心

乙二醇:煤制乙二醇负荷

数据来源:CCF、信达期货研发中心

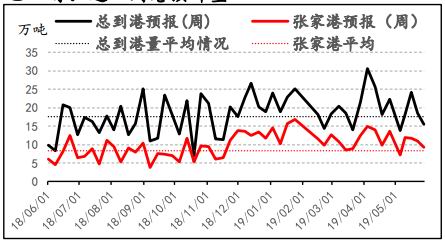

乙二醇:进口到港预计量

数据来源:CCF、信达期货研发中心

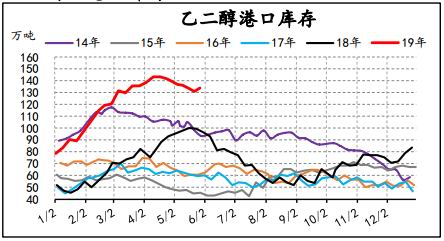

2.库存:去库趋势结束,高库存问题看不到解决的希望

乙二醇:港口库存

数据来源:CCF、信达期货研发中心

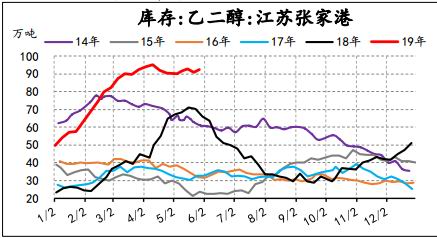

乙二醇:张家港库存

数据来源:CCF、信达期货研发中心

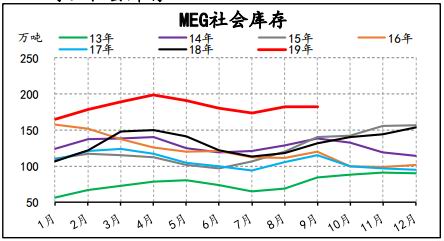

乙二醇:社会库存

数据来源:CCF、信达期货研发中心

乙二醇:库消比与加权利润

数据来源:CCF、信达期货研发中心

港口库存经历一个多月的去库以后,最近库存又重回继续走高的趋势中。在供应端负荷已降低至低位,需求端短期看不到起色的情况下,乙二醇高库存的压力实在看不到解决的希望。

3.市场结构与行情讨论

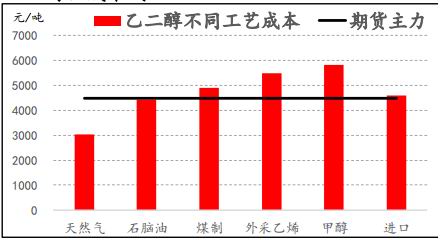

首先,从中长期来看,乙二醇高库存的压力是难以有效缓解,起码目前看不到解决方案,在高库存的背景下,决定乙二醇的操作方向是偏空对待。但乙二醇目前极低的利润,多数供应基本处在亏损状态,成本端对价格的支撑也较为明显,高库存+低利润+期货升水+累库预期,常见的操作手法是反弹做空或反套。

乙二醇:利润情况

数据来源:CCF、信达期货研发中心

乙二醇:成本线

数据来源:CCF、信达期货研发中心

信达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)