前言

正如我们2019年农产品年报序言《康波甲子轮回,步履寒冰,但绝望却从未笼罩——岁末回首,写在2019年年报前》所提到的:农产品行情驱动从供应端有向需求端变动的趋势。今年的棉花正好反映出这一点。

在棉市产销缺口的背景下,随着三年国储棉轮出,市场就缺口弥补的质疑逐渐明朗,看涨预期逐渐强烈,一次风害就能拨动资金的心。而随后的故事却告诉市场,供应还是那回事儿,但需求却发生了变化:在贸易冲突之下,对需求的质疑出现,曾经的看涨预期发生逆转,15000的棉花也难以撩动多头的心。

在宏观形势整体偏空运行、服纺产业转移的背景下,我们认为曾经的产销缺口将成往事。在今年疆棉种植意愿不减、降低棉花进口滑准税的今天,产销缺口将不断弱化,上行乏力可能将成为明年棉花市场的主旋律。

一、行情回顾

从震荡到震荡,但郑棉本年度并不低调,大起大落足以吸引市场的眼球。延续三年抛储政策的预期下郑棉震荡开局,随着国储棉库存的去化,市场看涨情绪日益高涨,在新疆风害天气的炒作下,资金将郑棉送上19000高位,随后又在减产证伪,中美贸易摩擦升级的背景下持续回落至前期震荡低位,在新棉上市后,继续于成本线附近徘徊。

图一:国内棉花2018年行情走势(单位:元/吨)

来源:Wind,中信建投期货

大洋彼岸的ICE美棉也经历了从起点回到起点的一年。前期ICE美棉价格从75美分/磅炒作到90美分/磅以上,除去市场对未来全球整体供需偏紧的预期外,美国得州干旱天气也在上涨过程中火上浇油,随着后期对美棉产量的修复,以及贸易摩擦带来悲观的宏观经济环境,ICE美棉再次回落至75美分下方。

图二:ICE美棉2018年行情走势(单位:美分/磅)

来源:Wind,中信建投期货

二、国内供应展望

1.疆棉主导,种植意愿难减

随着工业化程度的提高,人口集中化进程加快,国内农业种植成本逐年提高,同时,部分地区耕地面积逐渐被城市化的进程取代,棉花种植结构调整仍在继续,从国内各省植棉面积变化来看,黄河流域、长江流域的棉花种植面积均延续着不同程度的下降,而西北内陆继续稳定增长。从最新公布的种植意愿来看,新疆棉花种植面积意向占比仍占据主导,达72.46%,预计产量占比将达83.32%。2019年全国棉花种植面积受新疆棉花主导,依然稳步提高,若天气无大碍,产量难有明显下降。

图三:国内各省植棉面积变化趋势(单位:千公顷)

来源:Wind,中信建投期货

新疆棉花种植面积稳步提高,一方面得益于国家对于棉花种植直补政策。在近几年棉花产销缺口的背景下,保障粮油棉糖的供应是国家扶持农业政策的着重点。单从种植收益的角度来看,棉花种植并不受农民欢迎,随着近年来化肥、农药、农膜等物质费用,人工成本以及土地成本提高,新疆手摘棉花种植成本大约在2200元/亩左右。若以15000元/吨的皮棉价格,按400公斤/亩的籽棉单产以及40%的籽棉衣分进行折算,每亩棉花收益仅为200元。但随着新疆棉花直补政策的持续实施,18600元的目标补贴价格既保障了棉农种植的收益,也保障了国内棉花生产供应,同时推动了籽棉收购价格市场化,降低轧花厂原料采购成本。另一方面,我们也看到了农业经营模式的转变,在轧花厂与棉农的合作下,持续推动棉花种植收割机械化运作,新疆机采棉趋势稳定。在大资金的投入下,投资者更愿意昂贵机器能够年年都用起来,摊薄其巨额固定成本。所以我们认为随着机采化趋势在南疆推广,机采棉种植面积很难因为一两年的种植亏损而大幅下降。结合这两点,在政策以及机械化水平提高的背景下,2019年,新疆棉农种植意愿难有看到下降的迹象。同时,新疆棉花也难有扩种的余地,大部分植棉地区其它可用耕地有限,政策上也不允许荒地开垦。

2.库存:一加一减

近几年前随着国内纺织业的复苏,消费预期持续好转,产销缺口明显。为保障国内棉花供应,坚持去库存的思路,国家于2016-2018年进行连续三年抛储,结合进口棉花的补充,棉花供应端保持充裕,价格始终维持在一定空间波动。但随着国储棉年年降低,国家通过抛储政策对棉花市场的调控力度逐渐降低,剩余储备棉质、量均受到质疑。但此“去库存”仅仅去的是国储的库存,在中间流通环节中,库存仍同比偏高。由于前期贸易商对于后市看涨的心理,抛储期间囤货意愿偏强,但因下游消费萎靡,棉花走货情况一般,造成商业库存积压。

图四:棉花库存(上图:商业库存;下图:工业库存;单位:万吨)

来源:Wind,中信建投期货

3.进口

3.1 国际棉市——去库存仍为大基调

中美贸易摩擦对于全球棉花消费没有直接影响,但若贸易冲突持续,对经济增长将带来负面影响,恐将波及棉系制品消费。因此短期来看,全球棉花消费依然稳定,未出现明显走低,在产量大幅下调的情况下,产销缺口依然明显,全球棉市去库存的脚步仍未停歇,预计18/19年度全球库销比小幅下降,对ICE美棉价格仍有底部支撑作用。

图五:全球棉花供需情况(单位:百万包)

来源:USDA,中信建投期货

从全球棉花格局来看,内外棉花价差在关税的影响下起伏变较大,具体来看,1%配额内关税利润明显,配额外滑准税进口利润并不突出,但随着国内进一步放开棉花市场,降低棉花进口滑准税,下一年度进口棉花优势更加明显。按6.9的人民币汇率进行推算,在80美分/磅左右,减税幅度将达到1.53%左右。此次调整将进一步保障纺企原料成本。

表一:棉花滑准税调整影响

来源:国务院关税税则委员会,中信建投期货

图六:棉花内外价差(单位:元/吨)

来源:Wind,中信建投期货

3.2 美国情况

国际棉市呈现三足鼎立局面,从2017年USDA数据来看,中国、印度棉花产量分别占全球棉花产量的23%,美国占19%,而从对全球棉花市场供应量来看,中印两国均为纺织大国,棉花需求抵消掉大部分产量,出口极少,美国则因本土纺织行业用棉需求不大,主要出口为主,出口量张全球棉市出口量的39.38%,足以见得美国在全球棉市供应端扮演着重要的角色。

随着原油进一步探底,美棉价格受此拖累较重,可能拖累下一年度的植棉意愿,但低价美棉也激发买方需求。从出口数据看出,美棉销售情况并未因中美贸易摩擦而放缓,截止目前,周度美棉销售情况仅次于16/17年度,可见越南、孟加拉等新兴纺织大国,对美棉需求依然非常旺盛。同时,随着中美贸易冲突暂缓,对美豆采购已经着手进行,前期被施以25%关税的美棉可能将提前假释,重新加入中国买家采棉清单中。

图七:美棉销售数据(单位:包)

来源:USDA,中信建投期货

在全球去库存的背景下,美棉销售向好将是价格的重要支撑,也将继续提振美国棉农种植意愿。此外,玉米、大豆和花生价格低迷也将引导农民改种棉花;而根据美国国家海洋和大气管理局(NOAA)对厄尔尼诺现象的预测,今年冬天至明年春天,将有70%的概率出现比正常情况更潮湿的天气,利于棉花生长。

3.3 印度情况

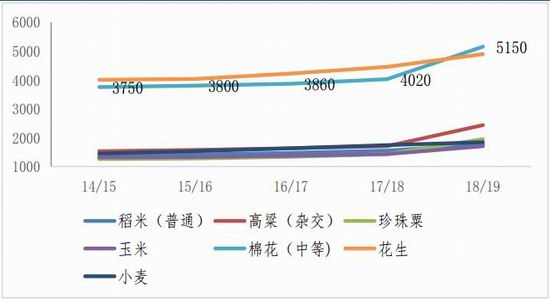

作为最大的民主国家,印度执政政府对选票十分看重,为保障一下选举期的选票,通过一些行政手段保障农民种植收益,如提升农产品最低支持价格(MSP)。随着2019年印度大选临近,18/19年度公布的各种农产品的MSP均继续稳步提升。各类农产品MSP价格的变化程度的大小将引导农民种植的意愿。位于印度西海岸的古吉拉特邦,是印度主要产棉区,同时也大量种植着小麦、稻米、高粱及玉米等作物。从18/19年度公布的MSP来看,棉花最低支持价格调增数值最大,达到1130卢布/公担,但增幅比例次于高粱。

图八:古吉拉特邦主要农作物MSP情况(单位:卢比/公担)

来源:印度农业部,中信建投期货

三、国内需求展望

正如我们反复提到,农产品行情的驱动从供应端有向需求端变动的趋势,这一点在棉花身上尤为突出。在中国加入WTO后,全球市场的大门向中国敞开,纺织服装行业发展加速,国内棉花需求一度在2006年前后达到1000万吨。但随着国内生产成本的提高,越南等东南亚新兴纺织国家的崛起,部分纺织产业逐渐向外转移,国内纺织行业在2010年后出现过一段下滑,棉价也一路下行,跌至12000附近。而近三年随着放开计划生育等相关政策刺激国内消费,且在国家抛储的支持下,棉价波澜不兴,纺企原料成本有了保障,棉花需求又重回800万吨左右的需求量。随着国内棉花种植面积的稳步增长,在农业技术、田间管理能力不断提高的背景下,棉花需求的变数将是未来郑棉行情的重要主导因素。

1.国内宏观背景

当前GDP增速逐渐放缓,从2018年具体GDP增长贡献率来看,最终消费占比最大,且依然保持稳定;投资占比居次,其带动作用逐渐趋缓;出口占比小,但随着全球经济形势好转,呈现明显上升趋势。

图九:三大需求对GDP增长的贡献率(单位:%)

来源:Wind,中信建投期货

消费:作为人口大国,广阔的国内市场成为中国经济抵挡外部风险的保障。但由于人口老龄化到来,国内计划生育政策也逐步放开,但人口自然增长率始终未见明显起色。此外,随着近几年居民消费贷款率不断提高,提前消费、超前消费可能透支未来消费能力,可能造成未来几年消费疲软,社会消费品零售总额同比增速已经出现逐渐下滑的趋势。但消费降速能否扭转,政策因素是一大关键,降税、药品“集中采购”等多项政策均意在增加居民可支配收入。

图十:社会消费之商品零售总额同比增速(单位:%)

来源:Wind,中信建投期货

出口:今年,在GDP增速放缓大背景下,遭到中美贸易冲突的搅局,威胁到了国内商品对美出口,但在关税落地前期,贸易企业纷纷提前销售出口商品,且随着12月两国领导人达成共识,贸易摩擦暂缓,预计今年出口对GDP增速带动作用将更加明显,同时我们也预计全球贸易格局的冲突仍在,未来国内出口形势仍不明朗。

投资:在去杠杆的背景下,地方债务严监管、PPP项目整顿等多因素导致整个固定投资增速进一步下滑。

2.纺织服装产业

受国内宏观环境影响,纺织服装产业2018年呈现出先扬后抑的局面。在社会消费不济的背景下,服装产品零售情况不及去年同期。

图十一:纺服产品零售额累计值同比增速(单位:%)

来源:Wind,中信建投期货

受终端产品不济影响,作为棉花产业链下游的产品,今年国内棉纱、坯布的产量远不如近三年。

图十二:棉纱月度产量(上图;单位:吨);坯布月度产量(下图;单位:亿米)

来源:Wind,中信建投期货

棉纺织行业的采购经理人指数不断走低,从具体分类来看,新增订单指数成为拖累该指数的罪魁祸首。

图十三:棉纺织行业PMI指数

来源:Wind,中信建投期货

棉纱、坯布产量走低,除了居民消费水平低迷的因素外,产业转移也是原因之一。国内国外的政策影响是主要因素之一。国内前期经济增长主要集中在低附加值、对环境破坏大的低端产业上,随着环保政策趋紧、产业结构政策性调整等因素发酵,纺织行业隐性成本上升。而随着东南亚新兴国家不断开放发展,对纺织等劳动密集型产业大力扶持,中国纺织企业布局越南等东南亚国家的趋势明显。

表二:国内纺企越南产能扩张趋势(上图)越南成本优势比较(下图)

来源:上市公司招股说明书,公开信息整理,中信建投期货

甲之蜜糖,乙之砒霜。在政策对待差异化的情况下,产业转移的利润也逐渐突出,同时在中美贸易关系不确定的前提下,madein Vietnam遭到关税狙击的可能性远远小于made in China。未来纺织服装产业转移趋势依然不变。

由此可见,整个纺织产业,纺纱、织布及色染等低附加值部分向外转移趋势明显,国内生产将逐渐集中在服装等高附加值产品上,棉纱、坯布产能将进一步下降,棉花需求呈现下降趋势。

四、总结

产销演变:直补政策、机械化收割的持续将继续保障新疆棉农植棉意愿,预计下一年度产量仍然稳定。受偏空的宏观格局影响,以及产业向外转移趋势难改,棉花需求将持续疲软,产销缺口日益弱化。

进口:国际棉市多空交织,宏观环境利空国际棉价,但因越南纺织业发展,印度MSP政策以及全球供需缺口支撑明显,价格震荡为主。因国内下调棉花滑准税,使得2018年6月发放的80万吨配额有了用武之地,保障国内纺企原料供应,进一步弱化产销缺口。

商业库存:棉花上涨乏力,商业库存偏高,贸易商囤货压力明显,2019年逢高出货意愿逐渐增强,季节性的供应紧张难以出现。

国家库存:产销缺口弱化的情况下,收储逐渐成为市场共识。但若未来缺口弱化的情况往常态化发展,国储逐渐丧失其应有的功能,未来国储棉动向对行情影响力逐渐变小。

结论:受宏观经济偏空格局影响,未来一段时间消费品增速可能难有起色,同时,随着棉纺产业向外转移,未来国内对棉花需求将有趋势性减少。在新疆棉花直补政策延续的情况下,2019/2020年种植意愿难减,预计产量也将保持稳定。届时,国内市场的产销缺口情况将不断弱化。

尽管曾推动棉花上涨行情的产销缺口仍将延续,但弥补途径依然丰富:偏高的商业库存随着时间流逝不断侵蚀着贸易商的利润,逢高抛货意愿将增强;国内市场进一步开放,外棉进口将保障国内纺企原料需求。中国棉花市场的产销缺口弱化将成常态化发展。我们认为,明年国内棉市供需结构将再次搭建,整体棉花价格波动中枢难以上移,在前期棉花销售困难的情况下,逢高套保将成新疆轧花厂的选择,预计郑棉价格难以有效突破疆棉套保价位。以本年度轧花厂皮棉加工成本计算,郑棉难以突破16000-16500区间。

操作建议:

单边操作:供应充裕,看空为主,逢高在16000-16500布局空单。

跨期套利操作:多远空近,反套操作。

中信建投 田亚雄 吴新扬

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)