来源:黑金精研聚焦Future

● 基差跟踪

● 资金分析

● 黑色建材

螺纹钢、热卷:PMI低于预期,银十收官

今日回顾:周二,螺纹钢、热卷下跌。螺纹收于3733,热卷收于3849。31日早盘建材市场价格稳,螺纹莱钢3870、莱钢永锋3870、石横特钢3870、敬业3850,盘螺石横特钢4130、莱钢永锋4130。31日早盘热卷市场价格稳,4.75mm普卷主流3870元/吨,低合金市场报价4020元/吨,货少。

近期展望:周二,卷螺下跌。10月PMI为49.5%,连升四个月后首降,重回收缩区间。从钢铁行业PMI来看,2023年10月份为45.6%,环比下降0.2个百分点,显示钢铁行业依旧偏弱运行。分项指数变化显示,尽管10月是传统的钢铁行业旺季,但今年10月旺季成色不足。市场需求弱势改善,仍处于收缩空间,整体不及预期。钢材生产继续收缩,原材料价格增速明显放缓,钢材价格虽先抑后扬,但整体低于上月,银十翘尾收官。短期来看,卷螺或震荡下行 。国内方面,尽管为了刺激发展,家里不断出台经济措施,后期宽经济政策已成基调。但具体效果还有待观察。国外方面,中长端美债收益率的大幅走高,美联储主席及官员纷纷释放11月不加息信号,市场进一步坚定美联储11月将停止加息预期,且12月加息预期整体亦有所走低,尽管周内公布的美零售销售及初请失业金人数继续反映美经济与就业韧性。美联储理事沃勒暗示支持11月按兵不动,并提议对经济观望一段时间。周五凌晨美联储主席鲍威尔表示,美联储将“谨慎行事” ,但如果经济走强,可能仍为加息敞开大门,这暗示11月将停止加息;同时,他表示长期美国国债收益率持续上涨,可能会“在边际上”降低进一步加息的必要性。供需方面,供需格局变化不大,库存延续去化,钢厂继续提产,供应有所提升,但仍处于相对低位,且考虑到钢厂利润并未好转,增量空间预计有限,低供应继续给予钢价支撑。与此同时,螺纹需求相对平稳,高频需求则是小幅回升,依旧处于同期相对低位,且地产用钢需求担忧未退,加之北方需求面临季节性走弱,弱势需求仍将抑制钢价。操作上买绿思路不变

从宏观市场来看,国内方面,非制造业商务活动指数为51.7%,比上月上升0.7个百分点,连续第九个月处于临界点上方;新订单指数为47.8%,结束连续2个月下降走势,较上月上升0.3个百分点,表明非制造业整体呈现平稳趋升走势;投入品价格指数和销售价格指数分别为52.5%、50.3%,比上月上升0.8、0.3个百分点,连续4个月环比上升;业务活动预期指数升至58.7%,结束了连续6个月的环比下降走势,较上月上升0.5个百分点,较去年同期上升1.6个百分点。国外方面,美联储加息预期有所走升。CME“美联储观察”,交易员预期美联储11月维持利率不变概率略降至85.1%,至少加息25BP概率微升至14.9%;12月维持当前利率不变概率则下降至65.5%,至少加息25BP概率则回升至34.5%;1月维持当前利率不变概率为64.1%,至少加息25BP概率升至35.9%。

从基本市场来看,卷螺现货:最新数据显示,卷螺现货价上涨、方坯价格均上涨,市场成交有所改善

需求方面:最新数据显示,本周卷螺表需增加,主因在于其余品种供应减量幅度有点叠加去库趋势表现良好,因此支撑消费水平环比提升。

供给方面:最新数据显示,本周供应环比微降,主因在于铁水转产板材,叠加建材主产企业设备检修比例较板材居多

库存方面:最新数据显示,本周库存延续环比去化,降库主因在于企业加速厂库前移节奏,布局市场,提高出货交易效率。此外,现阶段建材供应水平偏低,叠加多数区域降产,入库资源减量,但出库节奏维持,因为环比降库

资金对比:从前二十名排名来看,螺纹红方(1018935手)小于绿方(1073992手),并且前七名集中度红方(53.24%)小于绿方(53.85%)。

热卷红方(572206手)大于绿方(552432手),但是前七名集中度红方(57.1%)小于绿方(64.45%)。

操作建议:螺纹钢01趋势震荡,EXPMA20日之下,MACD向下,位于布林带上轨与中轨之间。操作上逢高买绿为主。

热卷01趋势震荡,EXPMA20日之下,MACD向下,位于布林带上轨与中轨之间。操作上逢高买绿为主。

不确定因素:央行继续放水(上行因素);地产缺乏新的政策预期和刺激(下行因素)

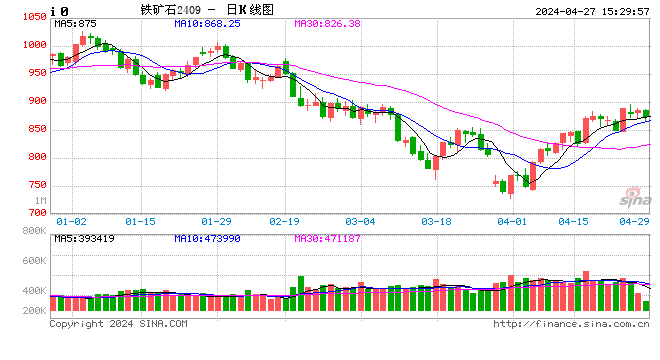

铁矿石

铁矿石:虽PMI数据不及预期,但资金较强,铁矿仍高位震荡。

今日回顾:周二,铁矿上涨。小期收于898.5。 31日日照港进口矿小幅下跌。现61.5PB粉950元;金布巴粉910元;卡粉1020元;麦克粉935元;PB块1125元;纽曼粉960元;超特粉830元;杨迪粉910元;印球1100元;印粉740元。

近期展望:周二,铁矿上涨。今日公布的10月制造业PMI 49.5,前值50.2。数据低于预期,低于上月0.7个百分点。制造业PMI数据连升四个月后首降重回收缩区间,制造业景气水平有所回落,持续恢复基础仍需进一步巩固。虽数据弱势,但对盘面没有较大的影响。10月钢铁PMI为45.6%,显示钢铁行业依旧偏弱。但低库存和废钢供应显著均对铁矿有价格支撑。铁矿将维持高位震荡。短期来看,本期铁水不降反增,242的日均产量仍然处于较高的水平,且也没有更多的检修能够表明铁水产量短期会有显著下降。按照近两年11、12月份的45港到港量来测算,238以上的铁水产量下铁矿库存基本不会出现累库,因此在没有出现大面积减产的情况下,铁矿的持续累库难以出现。铁矿石总库存在历年低位水平下持续去库对价格有较强的支撑,没有大面积的减产情况下想要看到市场大跌是比较难的。 但PMI数据及钢铁PMI均不及预期,旺季不旺逻辑被证实,铁矿空单可持有。

从基本面来看,需求方面:247家钢厂高炉开工率82.34%,较上周环比增加0.14万吨。日均铁水产量242.44万吨,较上周下降3.51万吨。247家钢厂日

耗为295.95万吨,环比下降5.34万吨。

供给方面:澳洲巴西铁矿发运总量2561.3万吨,环比增加8.0%万吨、45港到港总量2738.0万吨 环比增加34.69%。

库存方面:45个港口进口铁矿库存为11041.51,环比增195.91万吨;247家钢厂进口铁矿石库存总量为9078.11万吨,环比增加235.30万吨。

操作建议:铁矿01趋势偏弱,阶段性下跌,位于EXPMA20之下,MACD向下。操作上895-900空单可持有,保护位置910。

不确定因素:美联储超预期加息(下行因素)、四大矿山减产(上行因素)

焦炭、焦煤:PMI数据低于预期,煤焦震荡下行。

今日回顾:周二,焦炭震荡下行,小期收于2453。焦煤震荡下行,小期收于1815。10月31日港口焦炭现货暂稳运行,贸易集港情绪一般,两港库存整体持稳。现贸易现汇出库:准一级焦2340,一级焦2440.

近期展望:周二,双焦震荡下行。今日公布10月份PMI数据,数据不及预期,制造业PMI数据连升四个月后首降重回收缩区间,制造业景气水平有所回落。煤焦震荡下行。后期来看,双焦震荡下行。国内方面,PMI数据低于预期,重回收缩区间,需求有所回落。需求方面,随着部分煤价的小幅下调,下游对部分低价资源进行补库。然终端需求释放不及预期,成材价格弱势运行,钢厂检修情况增多,叠加山西4.3焦炉停产在即,钢焦企业对原料端焦煤需求也有减少预期,市场看跌预期显现,现下游多以按需补库、保持观望为主;焦炭方面,钢材价格震荡下跌,成材延续偏弱表现,且钢厂焦炭库存已补至合理偏高水平,多按需采购为主。供给方面,焦煤方面,整体大矿生产节奏较为稳定,主产区部分前期停产检修煤矿已陆续复产,炼焦煤市场储量有所上升;焦炭方面,由于近期原料煤价格有所下降,焦企入炉煤成本下移,但利润恢复缓慢,部分焦企仍处于亏损状态,目前焦企开工水平暂稳。港口方面,港口焦炭现货稳中偏弱运行,两港库存窄幅波动,市场交投氛围一般,贸易商集港积极性不高,现港口准一级冶金焦主流现汇出库价2200-2250元/吨。蒙煤方面,近期市场成交较少,下游观望为主,接货意愿较低。现蒙5原煤主流报价1500-1530元/吨左右,蒙5精煤主流报价1910元/吨左右。中长期来看双焦供应压力不大,但是还要重点关注需求增量预期。操作上建议空单继续持有,具体可关注群内提示。

从基本面来看,供给端,独立焦企全样本:焦炭日均产量67.6减0.5,产能利用率73.3%减0.5%.

需求端,整体下降。247家钢厂高炉开工率82.14%,环比上周减少1.46%,同比去年增加10.53个百分点;高炉炼铁产能利用率89.82%,环比上周减少1.33%,同比增加10.53个百分点。

库存端,整体为累库状态。16个港口进口焦煤库存为474减20.8;其中华北3港焦煤库存为128.5减14.8,东北2港58.3增3.5,华东9港176.2减16.5,华南2港 111增7。

资金对比:从前二十名持仓来看,焦炭红方(20129手)大于绿方(19653手),但是前七名集中度红方(46.2%)小于绿方(48.08%)。

焦煤红方(37437手)小于绿方(39815手),但是前七名集中度红方(45.17%)大于绿方(41.9%)。

操作建议:焦炭2401趋势震荡,阶段性震荡下行。位于EXPMA20之上,MACD向上,位于布林带中轨和下轨之间。操作上建议空单继续持有。

焦煤2401趋势震荡,阶段性震荡下行。位于EXPMA20之上,MACD向上,位于布林带中轨与下轨之间。操作上建议空单继续持有。

不确定因素:焦煤供给弹性增加(下行因素)、央行放水(上行因素)

硅铁、锰硅:宏观炒作情绪有所减弱,PMI数据不及预期,双硅回落。

今日回顾:周二,硅铁下跌,收于7056,锰硅下跌,收于6738。10月31日硅铁FeSi72~B内蒙古出厂均价7290元,锰硅FeMn65Si17内蒙古出厂均价6966元。

近期展望:周二,双硅下跌。在政策影响下快速反弹,合金成本支撑筑底,但整体内生动力较弱。宏观炒作情绪有所减弱后,叠加PMI数据不及预期,双硅回落短期来看,双硅震荡下行。兰炭价格走弱,硅铁现货价格下降,厂家生产利润下降,陕西、宁夏厂家减产增多,目前内蒙、青海产区生产利润 100 元左右,宁夏产区生产利润-100 左右,预计后期硅铁产量将继续小幅下降。五大钢材产量回升,对硅铁需求环比上升,整体硅铁供需偏宽松。兰炭价格走弱,硅铁现货价格下降,厂家生产利润下降,陕西、宁夏厂家减产增多,目前内蒙、青海产区生产利润 100 元左右,宁夏产区生产利润-100 左右,预计后期硅铁产量将继续小幅下降。五大钢材产量回升,对硅铁需求环比上升,整体硅铁供需偏宽松。操作上逢高买绿为主

从基本面来看,供应端,上周全国121家锰硅企业开工率环比增加0.86%至71.75%,日均产量增加385吨至3.6008万吨,总产量25.2056万吨,环比增加1.08%。全国136家硅铁企业开工率环比增加0.26%至40.41%,日均产量增90吨至1.6528万吨,总产量11.57万吨。

需求端,五大钢种锰硅周度需求13.4599万吨,环比减少1.46%。五大钢种硅铁周度需求2.2453万吨,环比减少1.66%。

现货方面,现货稳价,主产区72硅铁自然块6900-7100元/吨,75硅铁自然块报价7500-7600元/吨。10月河钢招标落定,采购量1530吨,环比减少986吨,招标价定价7700元/吨,环比上涨250元/吨

资金对比:从前二十名排名来看,硅铁红方(253546手)小于绿方(261176手),并且前七名集中度红方(57.28%)小于绿方(61%)。

锰硅红方(226531手)大于绿方(216388手),并且前七名集中度红方(70.84%)大于绿方(67.31%)。

操作建议:硅铁12小期趋势震荡,EXPMA20日之下。操作上逢高买绿为主。

锰硅12小期趋势震荡,EXPMA20日之上。操作上逢高买绿为主

不确定因素:钢厂补库意愿提高(上行因素)

玻璃:宏观数据弱势,场内缺乏刺激,玻璃震荡

今日回顾:周二,玻璃01上涨。玻璃小期收于1642。全国均价1627元/吨,环比上涨0.18%。华北地区主流价1645元/吨;华东地区主流价1740元/吨;华中地区主流价1610元/吨;华南地区主流价1800元/吨;东北地区主流1570元/吨;西南地区主流价1545元/吨;西北地区主流价1480。

近期展望:周二,玻璃震荡。10月PMI不及预期。各地现货价格向下浮动。华北市场成交尚可,华中华东华南区域市场产销情绪一般。场内缺乏利好因素,业者心态不稳,下游拿货情绪放缓。企业开工率为82.41%。玻璃震荡。短期来看,玻璃或将偏弱震荡运行,供应端小幅回升。需求端,保交楼支撑玻璃刚需,但终端订单受制于资金问题,下游整体接单力度有限,导致玻璃不具备大幅向上驱动。政策端,中央推动新一轮“房改”,一是要加大保障性住房建设和供给;二是首次明确提出让商品住房回归商品属性,满足改善性住房需求。对于稳房价,保内需有重大意义。另一方面,成本端纯碱现货价格坍塌,玻璃成本存在下移可能。盘面较大贴水,未紧跟随现货市场走弱,短期仍需观察库存累积速度。当下需求端面临淡旺季切换,现货价格有下降预期,或给到盘面向下驱动

从基本市场来看,浮法玻璃现货价格2097元/吨,环比持平,华北市场整体一般,沙河企业走货略好转,部分小板价格略走高,大板优惠继续。华东市场稳价出货,拿货情绪放缓。华中市场信心显不足,市场成交价格灵活。华南市场多数维稳下,整体出货情绪一般,下游刚需采购为主。

资金对比:从前二十名持仓来看,玻璃红方(617826手)小于绿方(700092手),并且前七名集中度红方(52.73%)小于绿方(64.21%)。

操作建议:玻璃09趋势偏强,阶段性偏强,位于EXPMA20之下,MACD指标向上,位于布林带中轨之上。操作上暂时观望为主。

不确定因素:终端需求大幅回落(下行因素);产能退出超预期(上行因素)

● 有色金属

沪铜:政策刺激热情降温,沪铜回落。

今日回顾:周二,沪铜下跌,小期收于67310。现货方面,10月31日1#铜价格67780-67820元,较上日上涨50。

近期展望:周二,沪铜下跌。美国第三季度实际GDP年化季率初值为4.9%,超过预期的4.3%,为2021年四季度以来新高,前值2.1%。美国9月成屋销售指数月率为1.1%,超过预期的-1.8%,前值-7.1%。欧央行维持三大利率不变。美国经济显示韧性,加之国内宏观预期向好。短期来看,沪铜后期或将延续上行。宏观方面,市场对国内经济向好预期提升,为刺激经济发展,宽松政策已是常态。国外方面,1美联储利率决议将在11月举行,市场还未开始交易对此的预期。供需市场,LME铜近期持续去库;铜国内社会库存仍偏低。操作上暂时观望。

国外方面,评级机构穆迪正在考虑下调智利国家铜业公司(Codelco)评级,目前该公司产量下降、成本上升、财务压力不断加大。由于计划中的大型矿床改善项目推迟,Codelco将2023年的产量目标下调至131-135万吨之间。该公司还表示,在2030年之前,产量可能不会恢复到过去170万吨的水平。穆迪在周二的一份声明中表示:“对评级下调的评估反映出,近期内产量可能不会出现实质性改善,未来12至18个月产量仍将低于历史水平

从基本面来看,需求方面,电网投资为铜需求提供支撑,太阳能光伏继续保持150%以上的同比增长,白色家电板块的冰箱和洗衣机在5月的产量均录得超过25%的同比增长,汽车产量在5月同比增长超过20%。

供应方面,目前国内进口铜精矿TC价格持续走高,累计上升超过4美元/吨至89.06美元/吨。与此同时,此前铜精矿港口库存一度下跌至53万吨,但随着南美矿区干扰的逐步减退,目前国内铜精矿港口库存再度回升到70万吨附近

进出口方面,海关总署数据显示, 2023年9月,中国未锻轧铜及铜材进口量为480,426.4吨;1-9月未锻轧铜及铜材进口量为3,992,441.6吨,同比减少9.5%。

资金对比:从前二十名排名来看,沪铜红方(93431手)大于绿方(91592手),但是前七名集中度红方(51.81%)小于绿方(54.55%)。

操作建议:沪铜12趋势震荡,EXPMA20之下,MACD向下,位于布林带下轨和中轨之间。操作上暂时观望。

不确定因素:美联储货币收紧(下行因素);稳增长超预期(上行因素)

沪锌

沪锌:,随着利润的下移,锌的矛盾正在逐渐积累的过程中

今日回顾:周二,沪锌下跌,收于21160。现货方面,10月31日长江1#锌价格21120-21220元/吨,较上一日下跌140。

近期展望:周二,沪锌下跌。随着利润的下移,锌的矛盾正在逐渐积累的过程中。全国主要市场锌锭库存继续小幅回升,不过整体库存水平仍然偏低。美元指数走强压制金属走势下,冬储背景下矿端预期转紧,TC仍有回落空间,锌远端成本支撑较强。后期沪锌或将震荡。供需方面,虽进入传统需求旺季,但地产开工低迷,黑色价格表现不佳,加上下游畏高慎采,镀锌企业开工较往年相对疲软,季节旺季并不明显,整体镀锌表现不及预期,但国内经济政策维持宽松向好支撑锌价,后续关注政策进一步落地后对下游消费的刺激情况及旺季消费情况。,操作上逢暂时观望。

国外方面,随着海内外收并购的矿山逐渐投产,紫金矿业上半年主营矿产品产量再创新高,但在铜锌价格同比回落的情况下,公司盈利有所回落。在紫金矿业8月30日举行的半年度业绩说明会上,公司称将争取全年矿产产量超过年初预期计划。另外,公司总裁邹来昌表示,今年开始公司的并购战略出现微调,未来将加大国内及周边国家的投资机会,同时将更加关注大型项目并重视新能源产业。

从基本面来看,供给方面,加工费北方、南方整体上升,锌精矿进口量同比增加、环比增加,处于低位;精炼锌产量减少,进口增加,整体供给趋于宽松。

库存方面,上期所库存减少,LME锌库存增加,目前属于累库阶段。

需求方面,开工率整体有所回升;房屋新开工面积同比下降、竣工面积同比上升;汽车市场汽车产销同比下降。空调产量、电冰箱产量较同期均有所上升,需求整体较前期有所回落。。

资金对比:从前二十名持仓来看,沪锌红方(68238手)大于绿方(68130手),而且前七名集中度红方(45.58%)大于绿方(40.66%)。

操作建议:沪锌12趋势震荡,短期下跌。位于EXPMA20之下,MACD指标向下,位于布林带中轨和下轨之间 ,操作上暂时观望。

不确定因素:降库速度加速(上行因素)

沪镍:不锈钢消费弱,钢厂减产,加之10月印尼镍铁回流量预计仍高,钢厂压价镍铁

今日回顾:周二,沪镍下跌,收于143580。现货方面,1#镍价格143650-147050元/吨,较上一日下跌2550元/吨。

近期展望:周二,沪镍下跌。现货成交一般,部分现货品种升贴水调低。不锈钢消费弱,钢厂减产,加之10月印尼镍铁回流量预计仍高,钢厂压价镍铁,但镍铁厂亦亏损,产业链负反馈,镍矿价格承压回落。硫酸镍下游观望情绪较浓,价格仍僵持。外采硫酸镍制电积镍亏损,一体化利润仍可观。短期来看,沪镍将震荡运行,供给来看,镍元素整体供给增加,交割品扩容,二级镍及一级镍均有大量产能预期释放,电积镍成本支撑下移。操作上逢高买绿为主。

从基本面来看,供给端,最新数据显示,镍矿进口量回升,环比增37.10%;港口镍矿库存较上周降低29.5万湿吨至611.2万湿吨;国内镍铁产量环比减少加0.05%,但同比增加7.85%;镍铁进口量为32.45万吨,环比减少6.74万吨,同比增加4.06万吨;精炼镍进口量6679.107吨,环比减少2918吨,降幅30.40%;国内精炼镍总产量环比增加12.28%。

库存端,无锡不锈钢库存周环比下降0.57%,佛山不锈钢库存周环比下降3.54%;精炼镍27库社会库存增加,环比上周增加269吨,LME镍库存较上一交易日减少。

需求端,不锈钢粗钢产量增加,月环比增加17.6%,300系不锈钢月环比增加8.6%;硫酸镍产量下降,环比增加6.3%;三元正极材料产量环比增加15.82%。

资金对比:从前二十名持仓来看,沪镍红方(61273手)大于绿方(53566手),并且前七名集中度红方(65.88%)大于绿方(57.27%)。

操作建议:镍12趋势震荡,维持在EXPMA20之下,MACD指标向上,位于布林带中轨之上。操作上逢高买绿为主

不确定因素:高冰镍项目进展超预期(下行因素);新能源车销量和换电项目进展不及预期(下行因素)

不锈钢

不锈钢:下游按需采,整体消费意愿弱。近期铬铁、镍铁走弱,钢厂利润有所改善但仍不佳,11月仍有检修停产计划,延续10月减产趋势

今日回顾:周二,不锈钢下跌,不锈钢小期收于14575。现货方面,无锡市304J1/2B为13300元/吨,比昨日高。

近期展望:周二,不锈钢下跌,下游按需采,整体消费意愿弱。近期铬铁、镍铁走弱,钢厂利润有所改善但仍不佳,11月仍有检修停产计划,延续10月减产趋势。下游询价增多但实际采购有限,整体库存窄幅变动。不锈钢供需双弱。短期来看,不锈钢或将延续震荡走势,供需方面,目前终端仍按需采购、而钢厂高排产,社会库存累库。关注后续旺季消费和矿端是否有新变动。操作上逢高买绿为主。

从基本面看,供应端,产量大增、钢厂库存抬升。库存端,延续高位。全国不锈钢社会库存110.8万吨,周环比上升7.1%,其中300系66.9万吨,周环比上升7.7%,来自高库存的压力犹存。需求端,需求疲软。市场资源充足,成交清淡,贸易商降价出货不断。

资金对比:不锈钢红方(37413手)小于绿方(39114手),并且前七名集中度红方(56.88%)小于绿方(59.15%)。

操作建议:不锈钢12趋势震荡,位于EXPMA20之上,MACD指标向下,位于布林带中轨之上。操作上逢高买绿为主。

不确定因素:终端需求大幅回落(下行因素);产能退出超预期(上行因素)

责任编辑:赵思远

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)