原标题:官宣!2021年冬季将形成拉尼娜事件 还是“双拉尼娜年”?

国家气候中心最新消息,2021年7月以来,赤道中东太平洋海温持续下降,预计10月进入拉尼娜状态,并于冬季形成一次弱到中等强度的拉尼娜事件。鉴于2020-2021年秋冬季曾出现拉尼娜事件,2021年将是“双拉尼娜年”。

很多人对2008年我国南方的雪灾记忆犹新。那一年北半球也受到了拉尼娜事件的影响。在多数拉尼娜事件达到盛期的冬季,影响我国的冷空气活动比常年更加频繁,且强度偏强,我国中东部大部地区气温较常年同期偏低的概率较大。

何为拉尼娜?

10月以来,接连几股冷空气给人的感受是“一夜入冬”。而不久前国务院常务会议透露的今冬气候预测情况,其中“今年冬季北方等地区气温较常年同期偏低,可能出现极端天气”引起广泛关注。

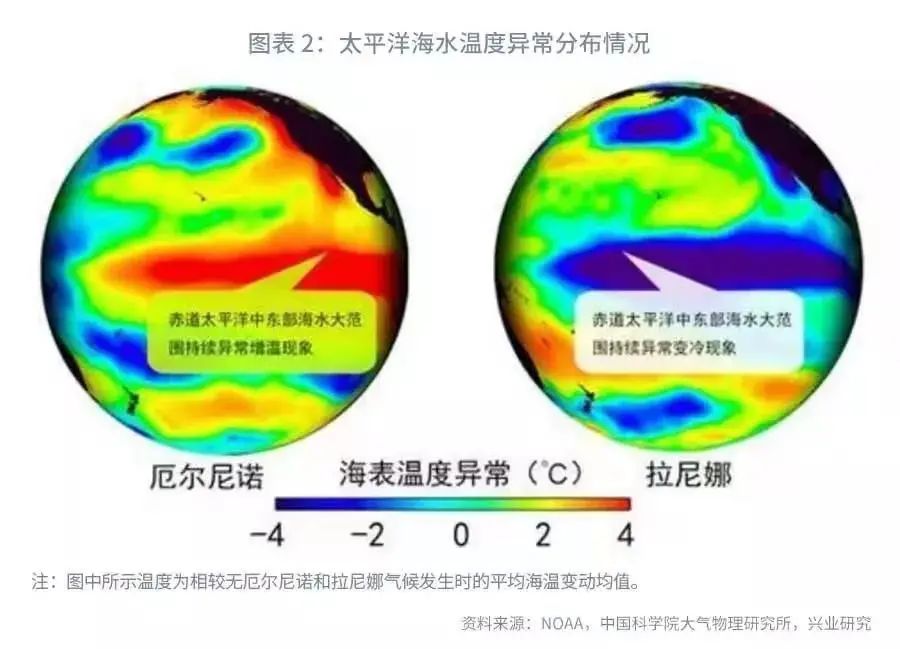

什么是“拉尼娜”?拉尼娜是西班牙语“La Ni a”——“小女孩,圣女”的意思。拉尼娜事件是指赤道中、东太平洋海表温度异常出现大范围偏冷、且强度和持续时间达到一定条件的冷水现象。它与海面水温持续高于常年的厄尔尼诺,被认为是有可能导致全球异常气候的重要原因。

总体说来,拉尼娜的气候影响与厄尔尼诺大致相反,其强度和影响程度不如厄尔尼诺,但它的到来也可能会给全球许多地区带来灾害。

今年将是“双拉尼娜年”?

根据国家气候中心发布,值得注意的是,继上一次拉尼娜事件结束后(2020年8月至2021年3月),今冬将再次形成拉尼娜事件,即连续两年冬季发生“双峰型拉尼娜”,因此,拉尼娜对热带和副热带的影响可能会更为显著。

国家气候中心从已有的观测资料来看,冷暖交替的海温变化一直存在。正常情况来说,在拉尼娜现象结束之后海温应回到中性或偏暖状态,因此“双峰型拉尼娜”现象较为少见。

拉尼娜对全球以及我国气候有何影响?

根据国家气候中心发布,拉尼娜至于对我国气候的影响,可以从气温和降水两个方面来看——在多数拉尼娜事件达到盛期的冬季,影响我国的冷空气活动比常年更加频繁,且强度偏强,我国中东部大部地区气温较常年同期偏低的概率较大;而热带和副热带地区由于受到拉尼娜事件的影响,会导致我国南方地区的水汽条件会较常年同期明显偏差,不利于形成降水。

具体来看,根据对2000年至2018年发生的5次拉尼娜事件的综合分析——

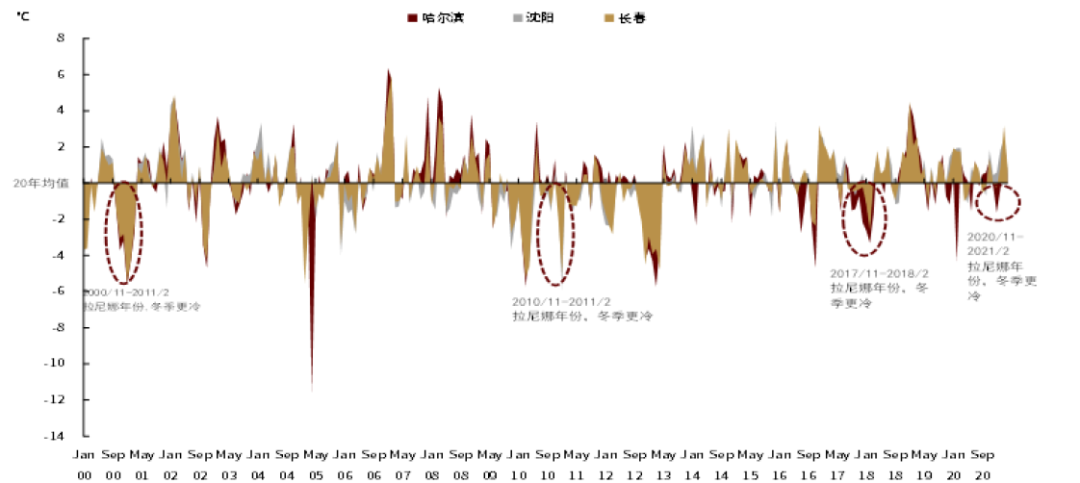

气温方面,在拉尼娜年的冬季,我国中东部大部地区气温总体上较常年同期偏低,其中东北及内蒙古东部最为显著,气温偏低1~2℃,局部偏低2℃以上。但值得注意的是,2007/2008年冬季黑龙江大部、吉林西北部及内蒙古东部等地气温偏高1~2℃。

降水方面,在拉尼娜年的冬季,东北地区北部和南部、华北中北部、长江中下游中西部和华南南部等地降水较常年同期偏少,其中东北地区西北部和南部、华北地区中北部、江南西北部等地偏少2至5成,局地偏少5成以上;而东北地区中西部、华北西南部、黄淮大部、西北地区东南部、江南东部、华南北部等地降水偏多,其中东北地区中西部、华南西部及内蒙古中东部等地偏多2成以上,吉林西南部和内蒙古中东部偏多5成至1倍。

今年冬季我国气温将偏低?

很多人对2008年我国南方的雪灾记忆犹新。的确,那一年北半球也受到了拉尼娜事件的影响。受2007/2008年这次拉尼娜事件的影响,2008年1月10日至2月2日,我国遭受四次低温雨雪冰冻天气过程袭击。低温雨雪冰冻灾害影响范围广,涉及全国近2/3省(区、市),包括贵州、湖南、湖北等20个省(区、市)。

不过,国家气候中心专家表示,南方多地出现大到暴雪可以说是小概率的极端灾害性事件,2008年出现雪灾的情况较复杂,除了拉尼娜引发冷空气带来的低温还有南方水汽的配合,并不代表每次发生拉尼娜事件都会出现大范围雪灾。而且拉尼娜现象又分为“弱,中等,强”,不同等级的拉尼娜现象,对我国冬季气温的影响也有所不同。

今年会是个“冷冬”吗?

通过分析1951年以来历史上15次拉尼娜事件发现,有10个拉尼娜年我国冬季气温偏低,5个拉尼娜年我国冬季气温偏高。也就是说,不是每个拉尼娜年的冬季平均气温都偏低;出现拉尼娜事件以后,我国冬季偏冷的概率确实更大一些,约是偏暖概率的两倍。

另外,国家气候中心提醒,需要注意的是,气温偏冷不等于冷冬。“偏冷”“偏暖”只是相较于平均状况而言,而“冷冬”“暖冬”则不同,是有严格标准的。(扬子晚报 于丹丹)

延伸阅读

中金公司:拉尼娜气候或将加剧大宗商品价格波动

经历过2020年拉尼娜导致的冷冬后,2021年6月,热带太平洋温度出现ENSO中性条件,NOAA宣布从2020年延续到2021年的拉尼娜现象彻底消失,全球气候开始趋向正常。然而,2021年8月,NOAA宣布拉尼娜现象有再次上演的迹象,气候再次反转在即,市场普遍关注2021是否真的会“双峰拉”,如果出现,对于大宗商品影响几何?

我们认为,拉尼娜天气引发的全球降水和温度的异常现象对不同产业/行业造成的影响具有差异性。具体来看,一方面降水和温度偏离正常值将直接对全球农业生产造成一定影响,同时拉尼娜现象的发生往往会导致市场情绪发生较大波动,进而推动农产品价格非理性上涨。另一方面,拉尼娜气候引发寒冷天气或将利好能源、煤炭、纺服化纤、尿素化肥等相关产业链,加剧市场对冬季能源短缺的担忧,在一定程度上推升天然气、取暖油、煤炭、棉纺织、化肥等大宗商品价格。

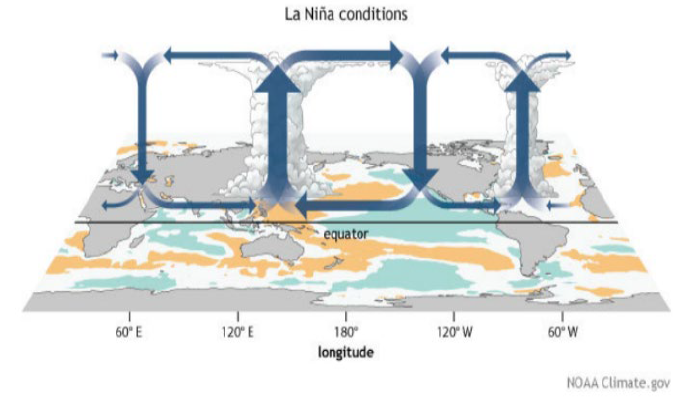

NOAA预计今年冬季拉尼娜气候出现概率较大

拉尼娜主要指太平洋中东部海水异常变冷的现象,信风带(南北纬5-25°附近,副热带高压向赤道低压运行,北半球东北信风,南半球东南信风)将表面被太阳晒热的海水吹向太平洋西部,导致西部海水温度增高,与此同时东部的底层冷海水上翻,使得东太平洋海水变冷。当东西部太平洋的海水温度持续偏离正常值,拉尼娜现象就可能出现。

当拉尼娜事件发生时,西太平洋的潮湿气流上升,遇冷液化凝结成水蒸气,形成降雨。相反,太平洋东部的南美地区,由于正常情况下的暖流变成了寒流,空气温度下降,气压上升,空气中的水蒸气都被吸附并无法上升遇冷液化形成降雨,从而变得异常干燥。因此,拉尼娜气候发生时大概率可能给太平洋西部的东南亚地区带来暴雨,给太平洋东岸的南美地区带来干旱。

图表1:拉尼娜现象气流方向

资料来源:NOAA,中金公司研究部

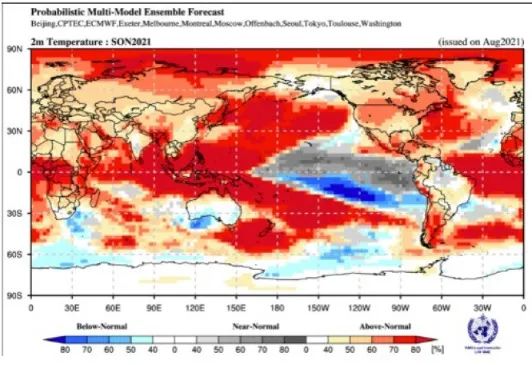

图表2:拉尼娜现象海水温度表现

资料来源:NOAA,中金公司研究部

为了监测热带太平洋地区海面水温的变化,气象学界构造了全面的指数指标,通过这些指数的变化来预测发生厄尔尼诺和拉尼娜现象的概率,本文通过SSTs、OLR和SOI三个指标对冬季拉尼娜现象发生概率进行分析。具体如下:

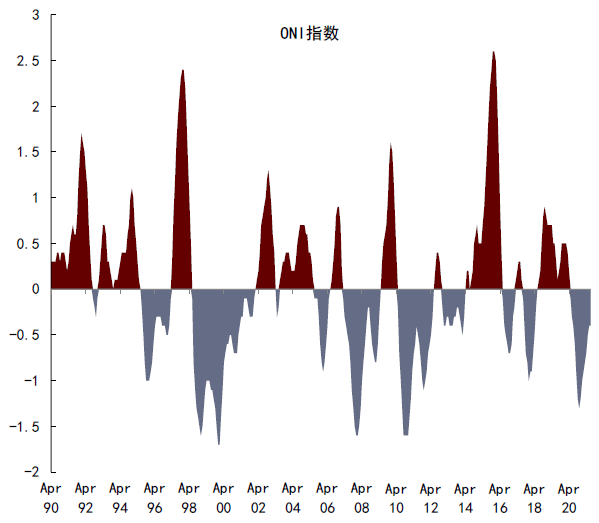

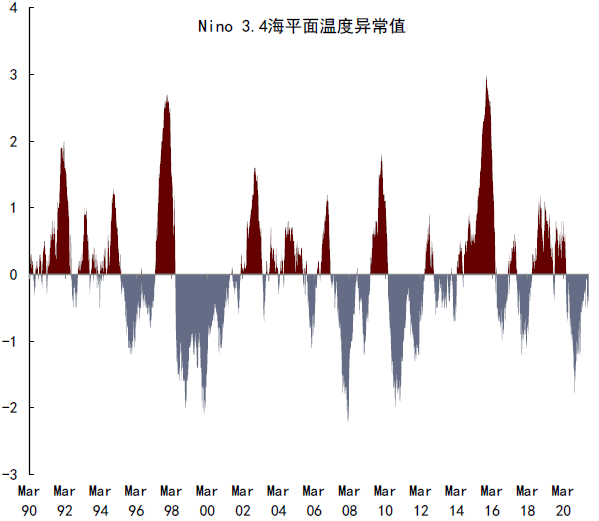

海水表面平均温度异常(SST Anomalies):使用ONI(Oceanic Nio Index )来表示Nino 3.4区域[[1]]3个月的海温距平值的移动平均值,如果ONI指数连续5期超过阈值-0.5°C,定为一次拉尼娜事件。通过NOAA9月气象监测数据显示,赤道中太平洋和东太平洋持续低于平均海面温度 (SST),ONI值为-0.46℃。

图表3:ONI指数监测

资料来源:NOAA,中金公司研究部

图表4:Nino3.4海表温度监测

资料来源:NOAA,中金公司研究部

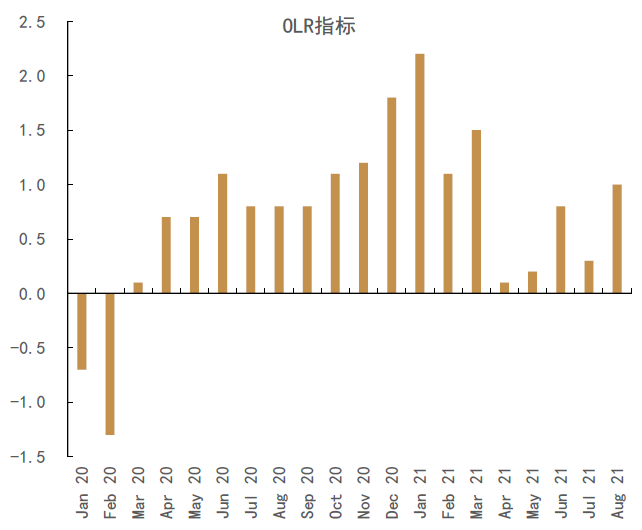

大气层顶部的长波辐射(Outgoing Longwave Radiation OLR):正OLR表示对流抑制,赤道太平洋中东部更少的对流活动意味着更低更暖的云层,向太空发射更多的红外辐射。如果OLR指数出现持续性的正值,那么该年有拉尼娜现象。通过NOAA9月气象监测数据显示,今年8月以来,OLR值显著高于0,达到1.0。

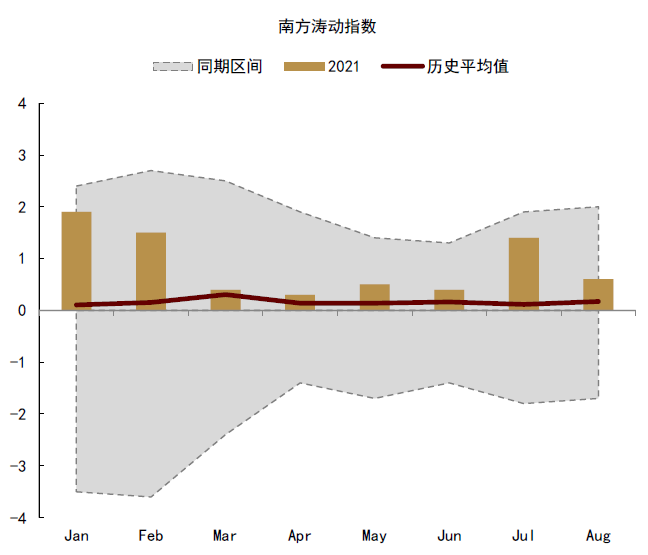

南方涛动指数(Southern Oscillation Index,SOI):气象学上用南太平洋大溪地与达尔文两地的气压差来衡量厄尔尼诺/拉尼娜现象的活跃程度,如果南方涛动指数出现持续性的正值,那么该年有拉尼娜现象。截至9月监测数据,SOI值为0.6,且2021年以来均为正值。

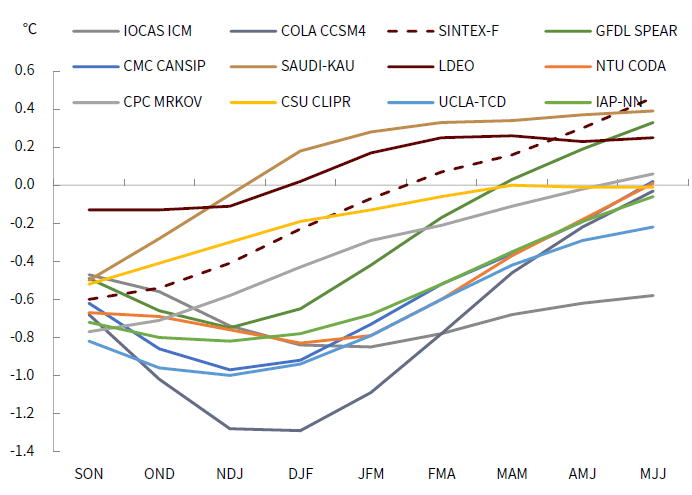

基于12家权威机构的预测数据,我们认为今年冬季发生拉尼娜现象概率较大。根据NOAA9月预测结果,今年10-12月(OND)、11月至明年1月(NDJ)、12月至明年2月(DJF)出现拉尼娜气候的概率均超过70%,其中,11月至明年1月概率最高,达到80%。根据NOAA CPC的数据,我们整理了12家机构的预测数据,多数机构预计今年冬季(NDJ、DJF)ONI指数向拉尼娜气候演变。

图表5:南方涛动指数监测

资料来源:NOAA,中金公司研究部

图表6:OLR指标监测

资料来源:NOAA,中金公司研究部

图表7:ENSO概率预测

资料来源:NOAA,中金公司研究部

图表8:Nino3.4异常预测

资料来源:NOAA,中金公司研究部

拉尼娜气候或将加剧相关大宗商品价格波动

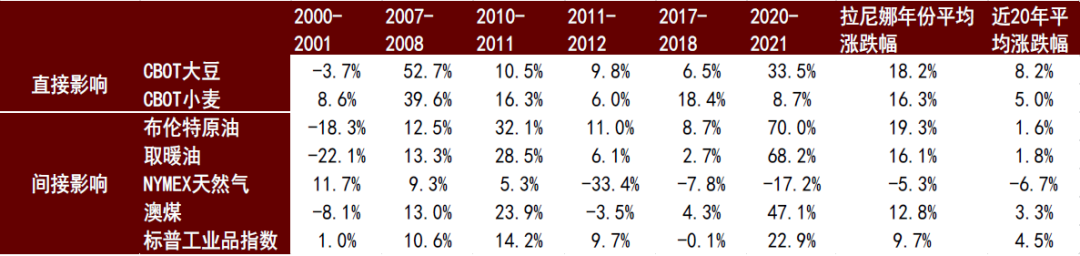

由于拉尼娜气候会对农作物生长造成一定程度的影响,市场普遍担心拉尼娜会造成当年作物减产,从而带动农作物市场价格出现波动。从历史数据看,我们梳理了自2000年以来,在最近6次拉尼娜发生的年份中,大宗商品价格波动情况,其中除大豆、小麦首当其冲,相关能源和工业品也会受到一定波及,具体如下:

图表9:拉尼娜年份大宗商品价格波动(冬季:11月-次年2月)

资料来源:CBOT,彭博资讯,中金公司研究部

总体来看,在6次拉尼娜发生年份的冬季中(11-2月),CBOT大豆有5次发生上涨,平均价格上涨18.19%;CBOT小麦有6次发生上涨,平均价格上涨16.27%。根据下文我们的分析,虽然拉尼娜导致的冷冬现象并不是每一次都会对大豆、小麦的正常生长造成影响,但是从价格走势来看,拉尼娜现象的发生往往会同时带动市场情绪发生较大波动,进而推动价格上涨,冬季结束后的价格走势还需结合当年拉尼娜的对农作物产量的具体影响加以判断。

此外,我们观察到“拉尼娜”期间能源价格表现普遍强于季节性。过去6次“拉尼娜”期间布伦特原油和取暖油期货价格分别平均上涨19.3%和16.1%,皆显著高于近20年的平均水平(1.6%和1.8%)。NYMEX天然气期货价格在“拉尼娜”年份的11月到次年2月平均小幅下跌5.3%,与近20年6.7%的平均跌幅相差不大。纽卡斯尔动力煤期货在“拉尼娜”冬季平均上涨12.8%,高于近20年平均水平(3.3%)。工业品方面,拉尼娜年份中,标普工业品指数平均上涨9.7%,小幅超出近20年4.5%的均值位置。

拉尼娜气候对冬季农业生产或将造成一定扰动

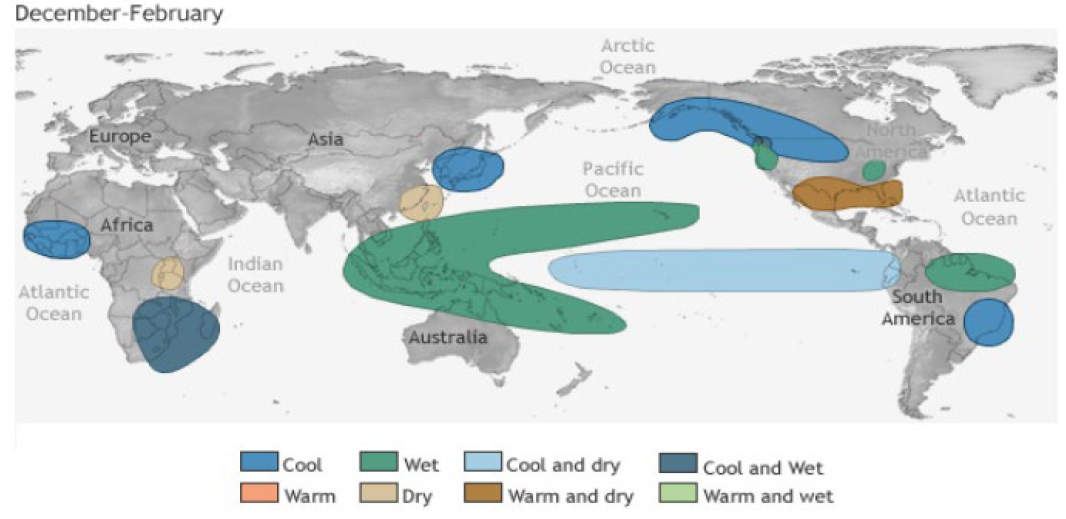

拉尼娜气候造成的影响是多方面的,这取决于事件的强度、发生的时间以及与其他气候模式的相互作用。一般来看,冬季拉尼娜气候大概率会导致澳大利亚东部、印度尼西亚、马来西亚、巴西东北部和南美其他北部地区的降雨增加,同时太平洋以西厄瓜多尔沿海和秘鲁西北部比正常情况更干燥。赤道地区海水温度和降水的失衡又通过洋流和大气环流影响到全球其他地区,大概率导致巴西东南部、乌拉圭和阿根廷部分地区、中国东北华北、美国西北部温度低于正常值。根据全球主要作物的生长季周期,我们认为,今年冬季拉尼娜气候主要影响巴西大豆、阿根廷大豆、中国冬小麦和美国冬小麦的播种和生长。

图表10:拉尼娜气候影响范围

资料来源:NOAA,中金公司研究部

大豆:南美大豆产区的部分区域会在拉尼娜现象的影响下出现干旱,主要表现在巴西的南部产区以及阿根廷的北部产区,对阿根廷影响强于巴西

通过对历史数据的分析,我们认为,巴西大豆单产受拉尼娜气候影响或将有限。回溯过去10次拉尼娜(1983-2017年)发生时巴西大豆作物生长情况,我们发现,在拉尼娜发生的年份,大豆单产有3年(1983、1995、2011)出现减产,在其余年份单产均高于趋势水平,10年单产平均偏离趋势值为0.77蒲式耳/公顷。究其原因,一是拉尼娜气候对巴西大豆主产区影响有限。从影响范围上来看,拉尼娜气候主要影响巴西南部地区,即巴拉那州和南里奥格兰德州,这两州的大豆产量约占巴西大豆产量的三分之一,对于其他主产区影响较小。二是拉尼娜气候对降水造成的扰动存在不稳定性。大豆单产下降的主要因素是拉尼娜气候大概率导致的1-3月的降水不足,而根据巴西气象数据显示,拉尼娜发生年份的1-3月,巴拉纳州与南里奥格兰德州的降水不是一定会发生缺失,除非出现极端情况,否则减产程度有限。目前看来,拉尼娜现象的确导致巴西南部各州的大豆种植进度减慢,但是对于大豆单产的影响,还需关注后续天气变化。

与巴西相比,阿根廷大豆受拉尼娜现象影响更为明显。通过对历史数据分析,在拉尼娜发生的年份,阿根廷大豆单产有6年出现明显下降(1984、1988、1995、2010、2011、2017),平均偏离趋势值-2.22蒲式耳/公顷。其原因在于,一是阿根廷气候受秘鲁洋流影响较强,大豆生长的关键时期是每年的2-3月,根据降水情况来看,拉尼娜的确导致阿根廷北部地区降水在此时间内减少,土壤墒情确实不利于大豆生长。二是阿根廷北部是大豆主产区,产量占到全国80%以上,因此如果今年拉尼娜发生,阿根廷大豆单产下降几率较大。

小麦:中国东北华北、美国西北部温度低于正常值,对美国冬小麦生长影响强于中国

中国冬小麦:我国冬小麦在每年的九月中至十月末开始播种,次年的五月中至六月底收获。因此,冬小麦在生长周期内可能受到拉尼娜天气的影响。通过对历史的回溯(以小麦主要种植区域之一的山东省为例),我们发现,从2000年开始的几次拉尼娜中,仅有2017年小麦单产同比有所下降,其余年份单产增速虽不及20年平均,但均保持正增长。我们认为其原因在于,拉尼娜天气主要会造成我国东北地区气温偏低,但我国冬小麦主要种植区集中在华北及其以南地区,受拉尼娜影响有限。且小麦属于耐寒品种,在霜冻天气下如及时采取补救措施,则可以有效保证单产不出现大幅下降。

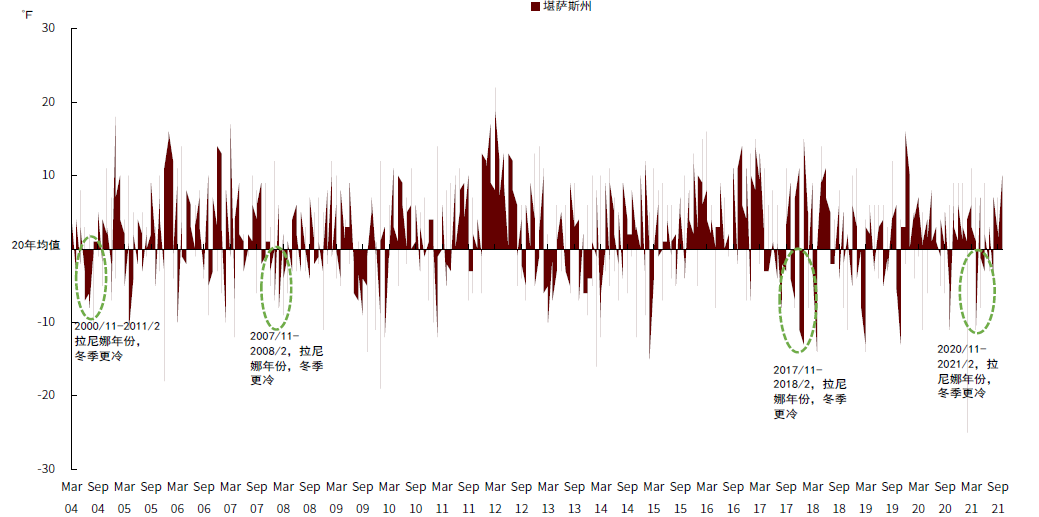

美国冬小麦:拉尼娜现象通常会导致美国南部平原干旱以及太平洋西北部降水增多,而前者可能会影响美国冬小麦的生产。从历史看,近10次拉尼娜天气中,有6次与美国小麦单产减少重合,导致单产平均下降-0.59%。堪萨斯州作为美国主要的小麦种植州,其降水受拉尼娜天气影响较为明显,导致小麦即使可以不受严寒干扰,但是难敌干旱,最终导致单产下降。

图表11:拉尼娜年份我国东北地区气温情况

资料来源:彭博资讯,中金公司研究部

图表12:拉尼娜年份美国堪萨斯州气温情况

资料来源:彭博资讯,中金公司研究部

寒冬预期或利好纺服-化纤、尿素化肥相关产业链

供给阶段性偏紧,国内外需求强劲。供给端,据农业农村部9月预测,2021/22年度我国棉花播种及收获面积为310.7万公顷,较去年同期下降2.0%,单产预期为1846千克/公顷,同比下降1.02%,21/22年度棉花产量预计为573万吨,同比下降3.05%,同时,棉花进口量预计250万吨,较去年下降30万吨,因此总体看来,全国棉花供应量不及去年同期。需求端,进入十月,受后续“双十一”、春节等节日推动,轧花厂以及纺织厂将迎来旺季。截至8月底,棉纺织行业新订单PMI指数为47.8,较去年同期上涨13.43%,且明显高于五年均值。同时欧美主要消费国圣诞等假期临近,海外订单回流,因此我们预计冷冬预期或将进一步利好出口。

参照历史经验,拉尼娜气候不仅会影响农产品产量预期,也会带动御寒需求增加。结合当前棉花供需偏紧的现状,我们认为四季度纺服-化纤产业链,尤其中上游的涤纶短纤、粘胶短纤、涤纶长丝在冷冬预期下价格波幅或将有所增加,上游籽棉价格短期仍有上行空间,下游的家纺、服装(尤其羽绒服)也大概率迎来高景气。

如果今年拉尼娜出现,冬季的农作物抗寒问题就至关重要。一般来说,可在气温16℃时进行冬小麦播种,为了避免冬小麦受冻,一方面可以选择抗寒品种,且提前进行播种,从而保证麦苗积累一定的营养。另一方面,则是需要做好肥料补充工作,以增加其抗寒水平,我们认为这将在一定程度上利好农资化肥等相关产业,带动需求走强。现阶段,我国天然气、焦煤等价格上涨明显,已传导至尿素、化肥价格高企,如果高价持续,我们认为可能从成本端抬升农民种植成本,进而影响新季小麦价格。

低库存叠加冷冬预期,今冬全球能源仍具涨价风险

拉尼娜可能提振需求,但并不一定意味价格会有超季节性上涨。拉尼娜大概率造成寒冷天气,可能在一定程度上推升天然气、取暖油、煤炭等发电能源需求,因此加剧市场对冬季能源短缺的担忧。但从历史走势来看,并非在所有的“拉尼娜”冬季,能源价格都会有超季节性上涨。我们认为,一方面与拉尼娜下气温的具体表现有关,另一方面也取决于取暖季的能源库存水平,充足的库存储备将缓解市场对能源供应的担忧,从而缓冲寒冷预期对能源价格的冲击。

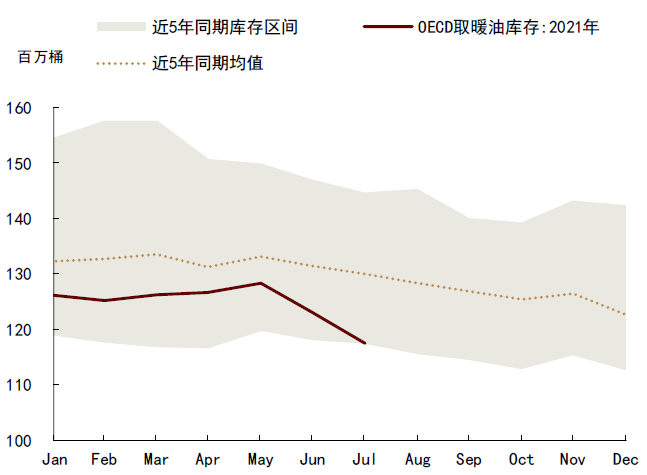

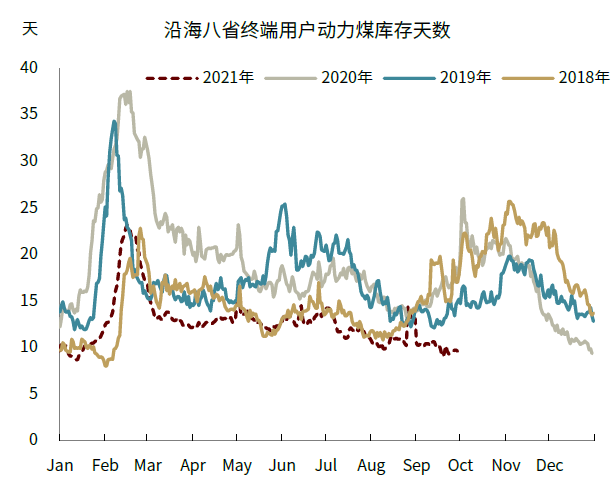

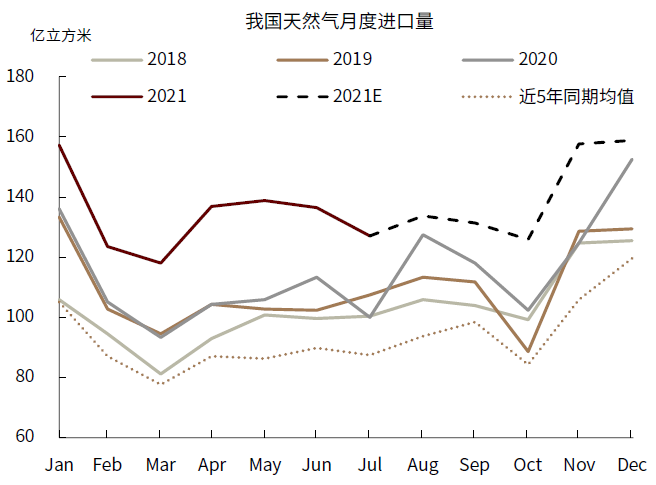

往前看,当前低库存叠加冷冬预期,今年4Q能源涨价风险值得关注。正如我们在10月8日发布的报告《大宗商品:库存预期能否兑现?》所述,今夏全球发电需求的超季节性提升,以及新能源增长的不及预期,都加重了传统能源的供应压力,当前全球与发电相关的大宗商品库存普遍处于低位。海外方面,9月末美国天然气库存较近5年均值下降7.5%,且9月淡季补库速度已不及往年,库存恐难以在11月消费旺季来临前完全恢复。OECD取暖油库存更是从今年5月起超季节性减少,截至7月底,创下117百万桶的历史同期新低。国内方面,今年以来国内动力煤供需持续偏紧,库存不断去化,当前沿海八省终端用户动力煤库存已降至10天以下,而过去五年的平均天数在14天左右。此外,据我们此前的测算,今冬我国天然气的供需缺口将继续扩大,11-12月需分别进口约159.5亿立方米的天然气以满足国内消费,较近5年同期平均进口量增加41.5%。

因此,若今年拉尼娜带来的冷冬预期兑现,我们认为这或将进一步推升海外天然气及取暖油需求,加剧全球能源供需的紧张局势。国内甚至可能面临煤炭和天然气同涨的局面,超预期的寒冷天气可能在一定程度上抵消工业“双限”对煤炭需求的影响。冬天能源消费旺季在即,冬储补库以及取暖季保供压力可能仍然较大,我们仍要关注四季度能源价格的上行风险。此外,能源短缺的形式较为严峻的情况下,我们认为对工业的“双限”措施可能难以放松,工业品产出也将受到一定约束。

图表13:NYMEX天然气期货价格

资料来源:彭博资讯,中金公司研究部。数据说明:阴影部分为“拉尼娜”冬季

图表14:取暖油期货价格

资料来源:彭博资讯,中金公司研究部。数据说明:阴影部分为“拉尼娜”冬季

图表15:美国天然气库存

资料来源:EIA,中金公司研究部

图表16:OECD取暖油库存

资料来源:EIA,中金公司研究部

图表17:沿海八省终端用户动力煤库存天数

资料来源:CCTD,中金公司研究部

图表18:我国天然气进口需求

资料来源:万得资讯,中金公司研究部

[1] 美国国家气象局气候预测中心(NOAA Climate Prediction Center)将太平洋海温分四个指标海域,分为Nino1+2(西经90度-西经80度、赤道-南纬10度)、Nino3(西经150度-西经90度、北纬5度-南纬5度)、Nino4(西经150度-东经160度、北纬5度-南纬5度)与Nino3.4(西经170度-西经120度、北纬5度-南纬5度)

兴业研究宏观:拉尼娜对不同商品价格影响几何?

1980年至今,全球共发生12次厄尔尼诺现象和12次拉尼娜现象,以及7次厄尔尼诺与拉尼娜的大循环。2020年,拉尼娜现象在8月份出现并于2021年4月结束,强度为中等。根据NOAA最新预测,2021年冬季可能再度出现拉尼娜,呈现“双底”现象。

能源价格在拉尼娜持续期间上涨概率明显高于厄尔尼诺持续期间,且强势会在拉尼娜谷值出现后6个月内延续。石油价格高点基本均滞后于拉尼娜谷值5至11个月。欧洲天然气价格高点在1990年后多次滞后于拉尼娜谷值1年左右。

金属价格在厄尔尼诺与拉尼娜持续期间上涨概率差异不明显。金属价格在拉尼娜谷值结束后1个月内上涨概率最高,之后上涨概率逐步下降。

农产品价格受厄尔尼诺拉尼娜大循环影响更为显著。农产品价格倾向于在厄尔尼诺峰值附近达到价格的阶段性底部,并于拉尼娜谷值附近达到阶段性顶部,但价格极值点与ONI指数极值点领先滞后性不具有一致性规律。拉尼娜谷值后6个月内农产品均价趋于上行,但该结果受单次涨跌影响较大。

2021年至今,全球是1880年有记录以来第六温暖的年份[1]。不过近期NOAA发布的预测显示今年冬季将出现拉尼娜双底[2],这加剧市场对于冬季取暖需求提升会继续推升能源价格的担忧。本专题中,我们将首先介绍厄尔尼诺和拉尼娜现象,继而分析对能源、金属以及农产品等不同大宗商品的影响。

一、厄尔尼诺和拉尼娜

1.1 何为厄尔尼诺和拉尼娜气候?

厄尔尼诺/拉尼娜是指赤道中、东太平洋海面温度大范围持续偏暖/冷的现象,是气候系统年际变化中的最强信号。厄尔尼诺/拉尼娜事件的发生,通过海气相互作用改变全球大气环流和水循环过程,不仅会直接造成热带太平洋及其附近地区的干旱、暴雨等灾难性极端天气,还会影响全球其他许多地区的天气并引发气象灾害。例如1997/1998和2015/2016年的厄尔尼诺事件,是造成我国夏季长江流域严重洪涝的一个重要原因。

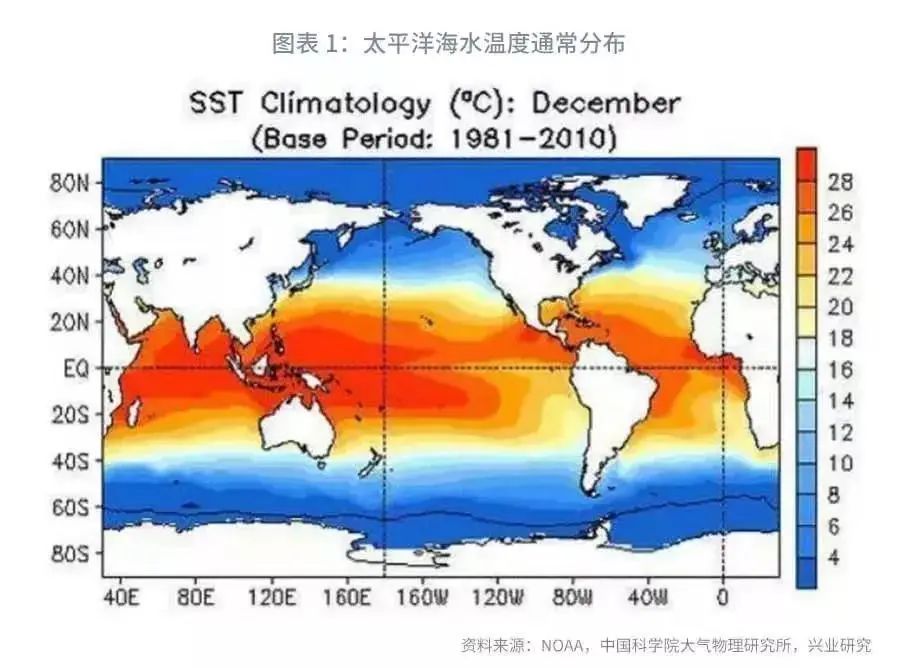

在厄尔尼诺和拉尼娜事件之间,通常会有几年的中立(正常)状态。在中立状态期间,赤道太平洋西部海水温度较高,大气压比较低,中部和东部温度较低,大气压较高(详见图表1)。但它并不是永恒不变的,事实上东西太平洋海温每隔几年就要变动一次(2至7年):当中、东太平洋海温比平时更高时,通常会发生厄尔尼诺现象;当中、东太平洋海温比平时更低时,通常会发生拉尼娜现象(详见图表2)。厄尔尼诺(Elnino,意为“小男孩”)和拉尼娜(Lanina,意为“小女孩”)代表了赤道太平洋海温的两种极端状态,每隔几年就大致交替出现。厄尔尼诺发生时,对气候的影响非常强烈。有研究表明,头一年发生厄尔尼诺,在它结束后的第二年依然会产生后续影响,甚至影响更加明显。而拉尼娜发生时,对气候的影响较为温和。

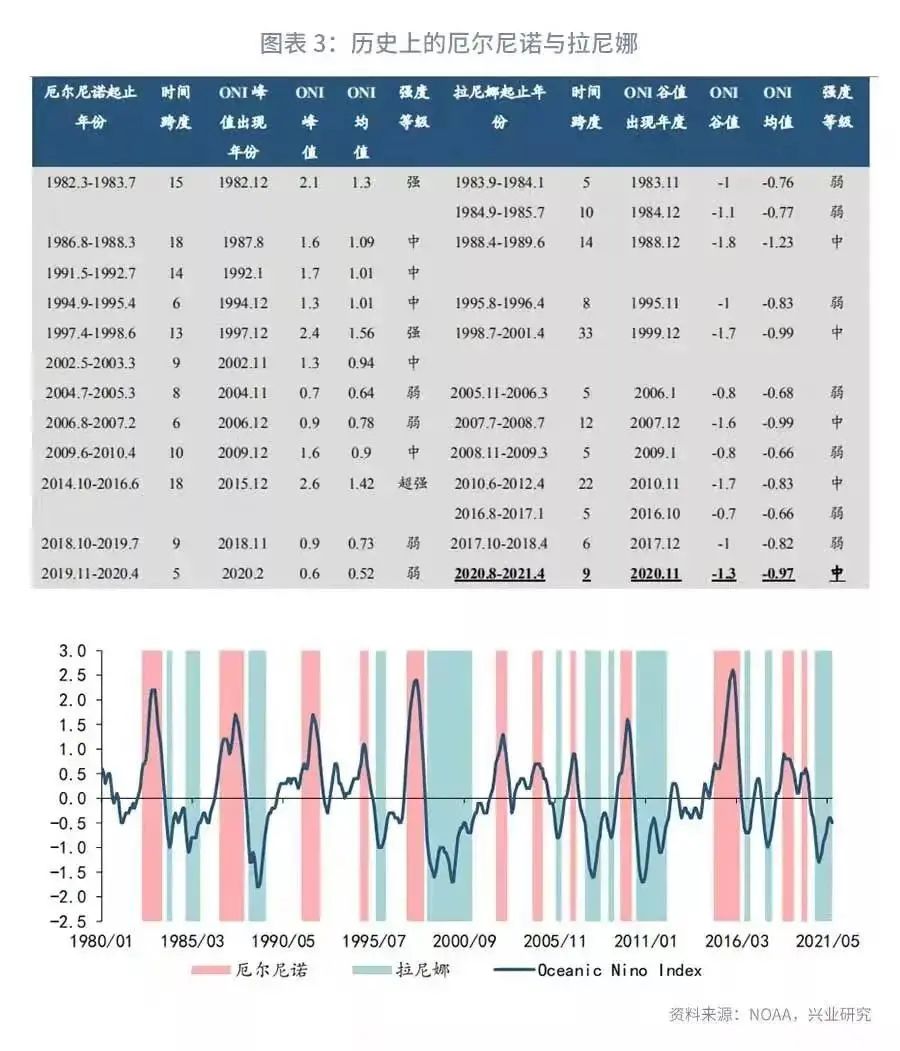

用于监测、评估和预测厄尔尼诺/拉尼娜现象的统计学指数有很多种,其中ONI指数最为常用。ONI指数由NOAA(美国海洋大气管理局)监测和发布,是指Nio3.4地区(5°N-5°S,120-170°W)海平面温度距离平均值的3月移动平均值,每个月更新一次。ONI指数的阀值是+0.5°C和-0.5°C(连续5个月超过+0.5°C预示着厄尔尼诺,连续5个月低于-0.5°C预示着拉尼娜)。不过从气象学上来讲,除了这些监测指数超过特定阀值以外,只有当其他的一些气象学异常也支持这一判断时,才能说厄尔尼诺/拉尼娜现象出现了。

事件峰值:厄尔尼诺/拉尼娜事件过程中,INO指数绝对值达到最大的时间和数值分别定义为事件的峰值时间和峰值强度(出现数值相同的多个峰值时,以首次出现的峰值为准);

事件强度:以事件的峰值强度代表其强度;

强度等级:事件峰值强度绝对值达到或超过0.5°C但小于1.3°C定义为弱事件,达到或超过1.3°C但小于2.0°C定义为中等事件,达到或超过2°C定义为强事件,达到或超过2.5°C定义为超强事件[3]。

1.2历史上的厄尔尼诺和拉尼娜气候

根据对ONI指数的监测,自1980年起,共发生12次厄尔尼诺气候现象、12次拉尼娜现象。其峰值/谷值均在秋冬季节出现。根据伍红雨、吴遥2018年的分类,1982年、1997年厄尔尼诺达到强级别,2015年的厄尔尼诺达到超强级别,拉尼娜未出现过强级别以上事件。历史上除1991年、2002年以外,12次中有10次厄尔尼诺后来都转变为拉尼娜现象,概率高达83.3%。

截至2021年9月的数据, ONI指数仍然维持在-0.5的界限。2020年,拉尼娜现象在8月份出现并于2021年4月结束,极值出现在2020年11月,已经是一次中等强度的拉尼娜事件。根据NOAA最新预测,该现象将继续发展并可能持续到第二个冬天,连续的拉尼娜现象并不罕见,可以称之为“双底”。

二、厄尔尼诺和拉尼娜如何影响商品价格

2.1 能源和金属

2.1.1能源价格在拉尼娜期间上涨概率明显提高

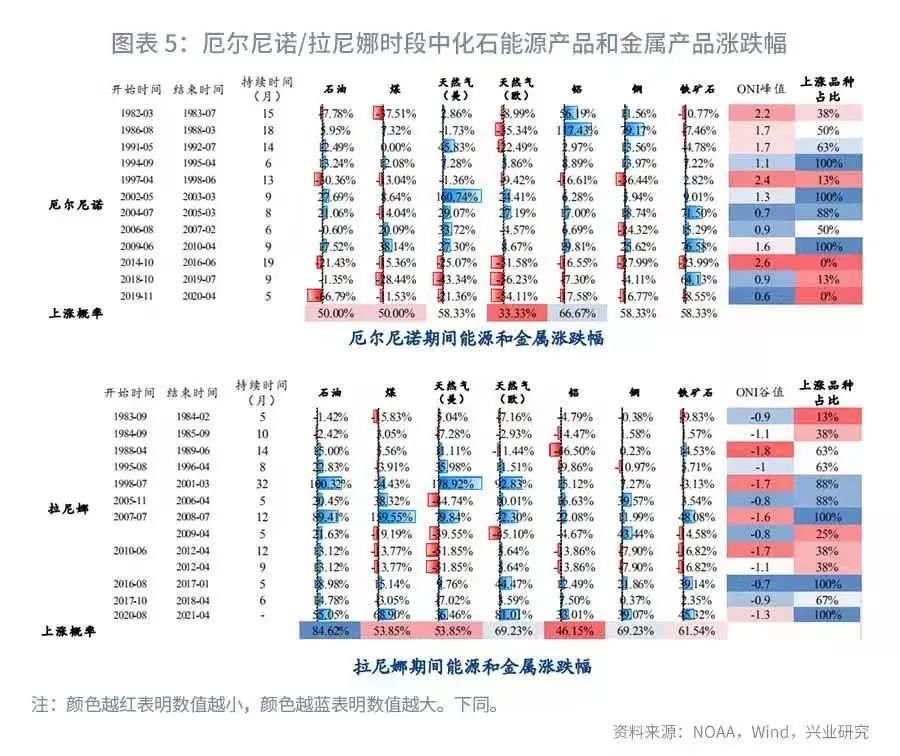

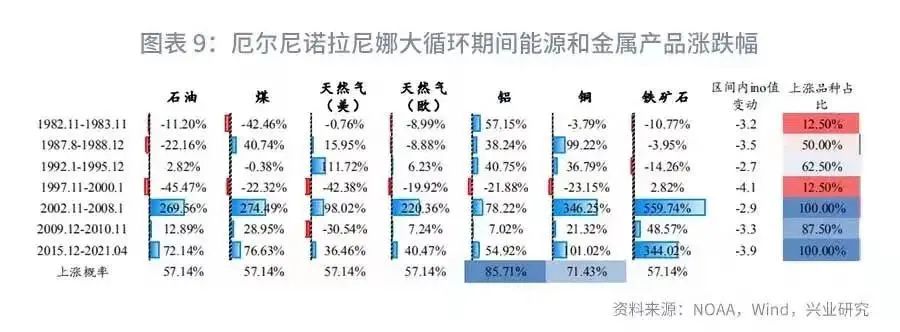

我们选取石油、煤、天然气三种化石能源产品和铝、铜、铁矿石三种金属产品,其中天然气我们统计了美国和欧洲的天然气价格,选取这些产品1980年至今的月度价格数据分析。

按照厄尔尼诺和拉尼娜各自持续时段来统计各种化石能源和金属产品的价格表现,能源价格在拉尼娜持续期间上涨概率明显高于厄尔尼诺期间,金属价格厄尔尼诺与拉尼娜持续期间上涨概率差异不明显。其中油价上涨概率最高、天然气次之。但是每次事件发生时各能源品种涨跌幅和上涨品种占比并没有呈现出与拉尼娜强度的明显相关性。

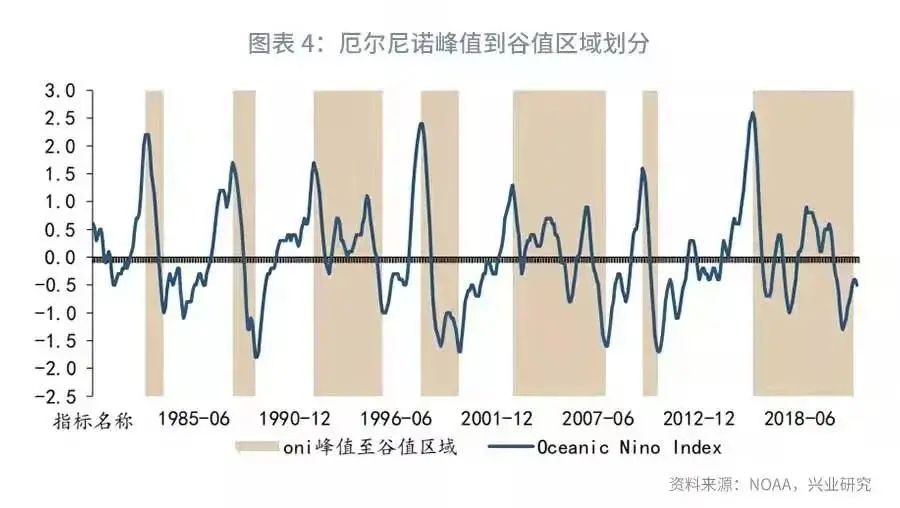

2.1.2拉尼娜结束后6个月内原油和欧洲天然气价格仍维持强势

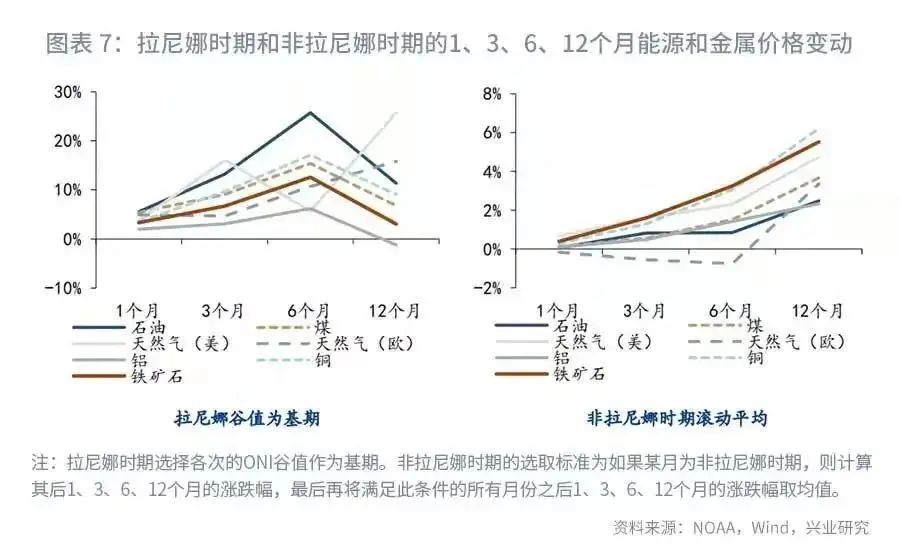

我们统计了7种能源金属产品在拉尼娜谷值后1、3、6个月以及1年的价格走势。拉尼娜谷值后谷值后6个月内所有品种上涨概率均大于50%,但6个月后上涨概率开始出现明显分化。其中能源价格在拉尼娜谷值后6个月内上涨概率维持高位,6至12个月上涨概率虽仍仍大于50%,但相比6个月内上涨概率下降。金属价格上涨概率在拉尼娜谷值结束后1个月最高,之后上涨概率逐步下降。

我们统计了7种能源金属产品在拉尼娜谷值后1、3、6个月以及1年的平均涨幅以及非拉尼娜时期的平均涨幅。除天然气的强势能够延续之拉尼娜谷值后一年外,其余品种均在6个月左右达到最大,之后出现回落。

非拉尼娜时期6个月内滚动平均涨幅均小于拉尼娜谷值后6个月内,非拉尼娜时期12个月上涨概率提升则可能因为我们采取的滚动平均计算的方法所致,有些月份已开始与拉尼娜时期重合。

从能源和金属价格阶段性高点与拉尼娜谷值时点关系来看,除了极端暴跌情况下(1980年代和2009年商品价格暴跌),石油价格高点均明显滞后于拉尼娜谷值,非极端情况下滞后5至11个月。欧洲天然气价格高点在1990年后多次滞后拉尼娜谷值1年左右,其余品种规律相对不显著。整体而言,2000年后商品价格滞后于拉尼娜谷值的时段高于2000年之前。

2.2.2厄尔尼诺拉尼娜大循环对能源金属价格影响不显著

我们依旧采用在1.3章节划分的1980年至今共选取7段时期,并统计期间能源和金属价格涨跌幅。除了铜和铝在厄尔尼诺和拉尼娜大循环期间上涨概率明显高于50%,其余品种上涨下跌概率基本均等。

2.2农产品

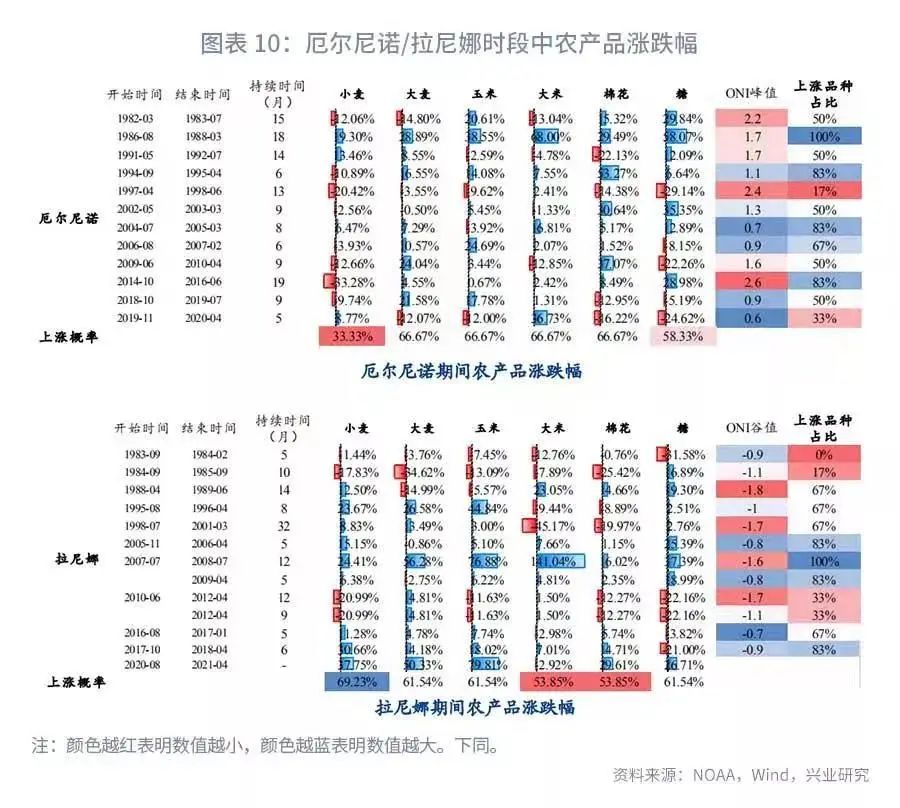

2.2.1厄尔尼诺和拉尼娜独自对农产品涨跌概率影响不显著

我们参考USDA月度供需报告提供的全球常用粮食作物,选取小麦、粗粮、玉米、大米、棉花和白糖这六个品种[4],1980年至今的月度价格数据进行分析。

首先我们按照厄尔尼诺和拉尼娜各自持续时段来统计各粮食作物价格表现。除了小麦价格在厄尔尼诺持续期间上涨概率低于拉尼娜期间外,其余品种在厄尔尼诺和拉尼娜期间上涨概率差异并不显著。每次事件发生时各粮食品种涨跌幅和上涨品种占比并没有呈现出与厄尔尼诺或者拉尼娜强度的相关性。

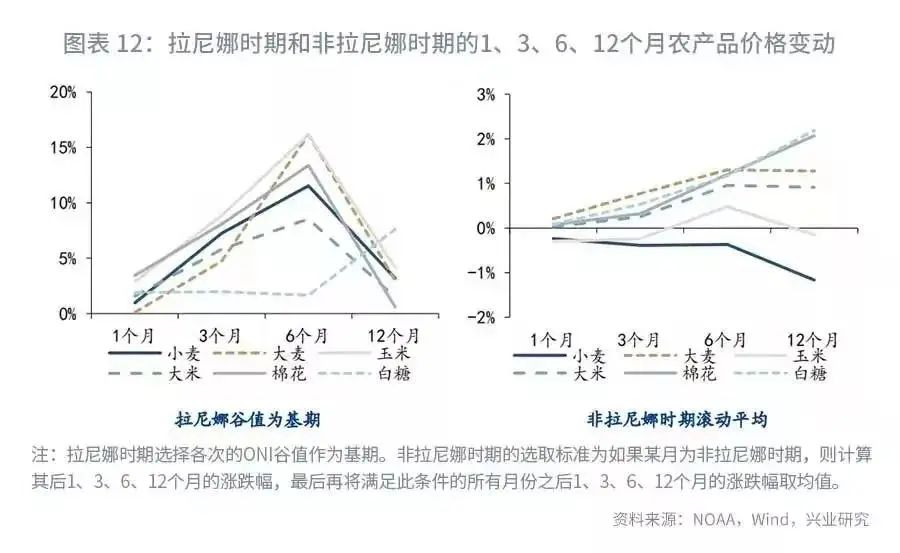

2.2.2拉尼娜后6个月内农产品均价趋于上行,但单次波动较大

同样的,我们统计了6种农产品在拉尼娜谷值后1、3、6个月以及1年的平均涨幅以及非拉尼娜时期的平均涨幅和上涨的概率。上涨概率方面,除大麦外,其余5种农产品在谷值后短期内1至3个月内上涨概率较大,6个月后上涨概率明显下降。除白糖外,其余5种农产品均在拉尼娜谷值后6个月的涨幅最大,且均超过非拉尼娜时期。但该统计结果受单次涨跌幅影响较大。

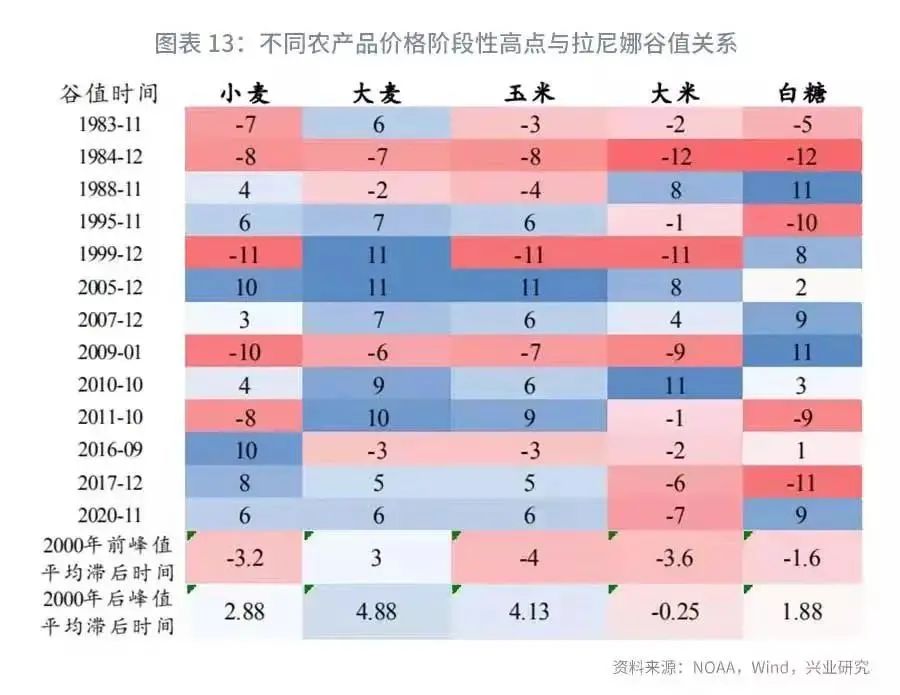

相较于原油和欧洲天然气价格,农产品价格阶段性高点与拉尼娜谷值的相关性整体并不明显。

2.2.3厄尔尼诺和拉尼娜的周期切换是影响粮价的重要因素

接下来我们将厄尔尼诺和拉尼娜的周期结合起来分析。采用我们在1.3章节划分的1980年至今共选取7段时期,并统计期间农产品价格涨跌幅。

6个品种而言,小麦仍然是上涨概率最小的品种,为57.14%,大麦和玉米上涨概率最大,达到85.71%。农产品价格倾向于在厄尔尼诺峰值附近达到价格的阶段性底部,并于拉尼娜谷值附近达到阶段性顶部。较为特殊的是1997年11月至2000年1月这个阶段,该阶段中所有农产品均处于下跌态势。1997至2000年,全球小麦、大麦的产量逐年下滑,大米产量也在1999至2000年出现明显下滑,不过同时期大米和小麦的期末库存却在持续累积。亚洲金融危机造成的需求下滑或许是一个主要原因。此外,我国在1997年后下调调整粮食收购价格。2000年以来又先后出台了小麦、早籼稻退出国家定购价和保护价的政策。

拉尼娜气候对农产品市场影响分析及展望

对农产品的影响与拉尼娜持续时间和强度有关。一般会使得美国西南部和南美带来干旱;使得澳大利亚以及印尼、马来西亚等东南亚地区有异常多的降水量,甚至发生洪涝。

油脂:预计四季度国内油脂库存可能在低位进一步下降,再加上冬季全球能源短缺状况难解,也将对油脂影响利多,油脂将维持高位运行,但震荡的风险加大。

豆粕:对未来的行情,关注点主要是巴西天气和美豆出口。目前巴西播种进度总体良好,虽然今冬发生拉尼娜概率较高,但也不能断定巴西发生减产,这是需要持续关注的因素;美豆出口进度大幅落后,未来出口预估下调的风险较大。倾向于对美豆谨慎偏空的观点,而国内豆粕期货价格预计继续跟随美豆走势,前景不是很乐观。

白糖:上一次的拉尼娜现象已令21/22榨季巴西甘蔗及糖大幅减产,即便后续天气正常,下榨季巴西产量也仅小幅恢复,国际机构大多对下年度全球供需仍展望为短缺格局,而这还是基于天气正常的情况所作的预估,天气风险升水尚未交易。国内糖厂工业库存偏高,但考虑到新榨季国产糖预期减产、配额外进口深度亏损的局面将令后期进口压力减小、糖厂资金面也相对充裕,糖厂也无降价抛售意愿。郑糖下方空间有限,短期行情料偏震荡为主,来自基本面向上的推动力不是特别强,上行节奏预计仍较慢,以时间换空间。(Commodity Trading Advisors)

责任编辑:唐婧

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)