国际糖市方面,近期国际糖业组织(ISO)下调了2018/2019年度全球糖市供应过剩预估至217万吨,此前预估过剩675万吨,主要是由于削减了巴西、印度、巴基斯坦和欧盟的产量预估。可见在增产低于预期的背景下,国际糖市的供应压力得到了一定程度的缓解,这将抬升国际糖价运行的底部。同时报告预估2019/20年度糖市将面临200万吨的小幅供应缺口。目前全球糖市基本面持续改善,预计本榨季将进入周期底部。

国内方面,白糖三年周期规律仍将延续。在经历了前两个榨季的增产后,18/19榨季迎来了国内食糖增产的第三年。2018/19榨季国内产量预计为1068万吨,进口量230万吨,期末库存886万吨,走私量250万吨,2018/19榨季国内糖市供应量预计将达到2434万吨。而国内消费量1540万吨,出口15万吨,2018/19榨季国内糖市消费总量为1555万吨,因此期末库存为879万吨。这意味着2018/19榨季供应过剩基本已成为定局。在此背景下,糖价依旧面临着较大的下行压力。

图1:各榨季全国食糖产量情况 单位:千吨

资料来源:Wind、中期研究院

图2:05/06-18/19榨季广西甘蔗收购价 单位:万吨

资料来源:Wind、中期研究院

图3:食糖进口情况 单位:万吨

资料来源:Wind、中期研究院

食糖消费方面,淀粉糖对白糖的替代作用仍值得关注。对于未来的淀粉糖市场,因工艺技术、口感以及下游产品需求不旺等因素的影响,淀粉糖并不会完全替代食糖,其替代效应会随着时间的推移逐步走向饱和,有限的市场容量并不能消化所有产能。未来淀粉糖对食糖的替代比重将逐渐增加,但发生大面积替代的可能性较小。预计2018/19榨季中国食糖消费量1555万吨,较2017/18榨季增加75万吨。究其原因,一方面是人口规模和城镇化水平的提升,为食糖消费的增加提供了基本支撑;另一方面,预计2018/19榨季国内食糖价格将会走低,从而提升了食糖在甜味剂市场上的竞争力,有助于拉动食糖消费量的增加。

政策方面,18/19榨季改革政策难有实质性的突破,政策炒作更多停留在心理预期上。就甘蔗直补政策而言,本榨季落地的可能性不大,且政策取向也不确定,甘蔗直补与目标价格管理的实行都需具备一定条件。

表1:白糖期权交易数据(数据截止2018年12月20日)

资料来源:Wind、中期研究院

2018年白糖在本就成交不足的背景下,受基本面影响成交逐渐萎缩,最低时候月度不足2亿元,虚值三档以上的期权合约更是无交易,对于这样一个品种,套保资金尚可用,单纯的交易需求在逐渐下降,未来仍是不明朗,除非行情上有巨大的变化,使得波动率或产业规模的增加,不然交易仍会维持现状。

图4:白糖SR909-C-5000期权隐含波动率(数据截止2018年12月20日)

资料来源:Wind、中期研究院

图5:白糖SR909期货历史波动率(数据截止2018年12月20日)

资料来源:Wind、中期研究院

图6:白糖SR909-C-5000期权Delta(数据截止2018年12月20日)

资料来源:Wind、中期研究院

图7:白糖SR909-C-5000期权Gamma(数据截止2018年12月20日)

资料来源:Wind、中期研究院

图8:白糖SR909-C-5000期权Vega(数据截止2018年12月20日)

资料来源:Wind、中期研究院

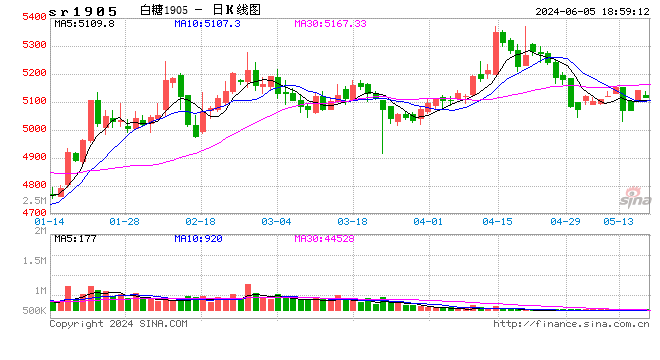

展望2019年,我们预计全年糖价走势将先抑后扬,随着新糖的大量上市,18/19榨季食糖产量将尘埃落定,糖价低点将在第二季度出现。下半年随着食糖消费旺季的出现以及关注焦点向新榨季产量转移,将迎来糖市高点,全年价格在4650-5700范围波动。整体来看,18/19年度处于增产周期末年,糖价虽然底部运行,但下探空间将有限。随着迎来新的糖市减产周期,19/20年度白糖有望将迎来新的牛市。

白糖期权:基本面不明继续看多标的的波动率。推荐指数:三颗星

中期国际

责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)