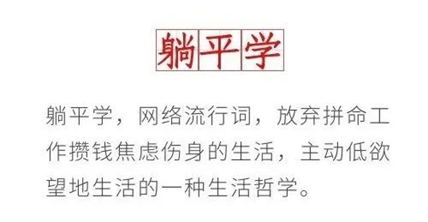

最近,“躺平”这个词特别火。

躺平文化的核心逻辑就是:只要躺得足够平,内卷就卷不到我。

(图片来源:网络)

(图片来源:网络)其实在躺平火起来之前,打工人们已经有了“三点饮茶”“摸鱼哲学”“佛系青年”等自嘲的方式来抵抗内心的焦虑。“躺平”乍一看似乎有消极避世的意味,网上对“躺平”这一现象的讨论也多且激烈。

其实人生选择躺平的姿势到底合不合适,我们不做讨论,但如果将“躺平”哲学用在投资中,放平心态,不奢求一夜暴富,可能会有意想不到的收获哦。

心态躺平,降低预期

“佛系躺平”的一个核心是降低预期,其实在投资中更加适用。在市场火热的时候,不乏很多“涨得快、涨的猛”的“短跑冠军”涌现,这些基金的持仓往往集中在某个行业或某种风格之上,很容易让投资者出现可以一夜暴富的错觉,但一旦发生市场风格切换,这些“短期冠军”的业绩可能会出现较大波动。

根据晨星统计数据显示,国内2009-2019年十年间,普通股票型基金及偏股混合型基金净值增长率排名数量,前一年表现前1/4的好评基金中,平均近71%无法在次年保持领先。可见,投资者如果只是因“眼红”短期业绩而选择基金的话,能够选中长跑冠军的可能性较小,因此获得长期稳定收益的可能性也较小。

普通股票型基金及偏股混合型基金净值增长率排名数量

数据来源:Wind,数据截止日期:2020年11月30日

其实降低预期不是没有追求,而是对市场要有正确的认识,永远保持和把握合理的预期。具体到世界级的投资大师,如巴菲特、格雷厄姆,他们在几十年的投资生涯中不过实现了约20%的年化收益率。

(图片来源:网络)

(图片来源:网络)在认清楚这一点后,大家的投资心态不妨“佛系”一些,丢弃“一夜暴富”的幻想,因为在投资中很多时候越是心急就越容易掉入各种陷阱。

操作躺平,减少折腾

我们从小就知道勤劳致富的道理,但是在投资上,也可能发生“勤劳致负”:频繁交易、追涨杀跌导致账户亏损;相反,如果选择“躺平”姿势,放平心态,或有“躺盈”的机会。

在投资中往往不乏这样的传奇故事:一个大妈忘了账户里有股票,十几年后一看已经有500多万;一位女士买了基金二十年没动为了给女儿当嫁妆,结果暴涨多倍;美国富达基金投资表现最好的账户是客户去世、客户忘记自己有账户长期没有登录……

以上的人群不外乎都有一个“躺平”的特点:减少操作,“无视”短期波动,做到长期持有。

"

而那只85年换来了5000多倍的收益基金LEXCX(全名Voya Corporate Leaders Trust Fund),更是躺出了一定的境界。LEXCX也被称为“全球最淡定的基金”,自1935年11月成立以来,就靠极致的“买入并持有”策略,用满仓、不换股、大蓝筹、适度分散、低成本持有和被动管理的方式,经过85年的时间复利,获得了5000多倍的收益。

"

回到A股市场,虽然中国的基金运作时间比较短,但是我们也可以从实际数据中看到“佛系躺平”的效果。以混合型基金指数近10年表现来看,随着持有时间的上升,收益率、正收益概率也会随之攀升。

混合型基金指数持有时间收益表

数据来源wind,混合型基金指数测算区间,2011.01.01-2020.12.31,以任意起点滚动持有期计算正收益占比和平均年化收益率,指数过往表现不代表未来表现,市场有风险,投资需谨慎。

可能有小伙伴会说,道理我都懂,但在投资上想要做到“躺平”还是不容易啊。我们不妨再看一组数据,进一步感受“躺平”的威力。

即使是不慎买在了最高点,比如2015年6月买入,起初3个月的收益可能一片惨淡。但即便如此,只要你坚持拿住,“躺平”到现在,也是能扭亏为盈的!

持有偏股混合型基金指数&股票型基金总指数

数据来源:Wind,截至2021.06.24,指数过往表现不代表未来表现,市场有风险,投资需谨慎。

而如果幸运踩准了入场时机,在低点买入并“躺平”到现在,收益率也比只短暂持有3个月高。

持有偏股混合型基金指数

数据来源:Wind,截至2021.06.24,指数过往表现不代表未来表现,市场有风险,投资需谨慎。

从以上数据可以看出,与其一顿操作猛如虎,还真不如买入之后佛系“躺平”。不过要注意的是,躺平并不意味着买入后就“不闻不问”,只有对投资、市场有一定认识,才能真正做到操作“躺平”。

让专业的人做专业的事

根据晨星统计数据显示,从2005-2019年期间偏股型基金投资者回报与基金总回报的差值分布可以看出,绝大部分基金的投资者回报落后于总回报。

2005-2019年投资者回报落后的基金数量占比情况

数据来源:晨星,同花顺;数据截止日期:2019年12月31日

注:投资者回报落后指基金加权平均净值利润率低于基金份额净值增长率。

可以看出除2015年情况略好之外,其余年份投资者回报落后的基金数量占比都超过50%,平均占比为83%。

为什么基金涨了而基民却不赚钱?究其原因,除了调整心态“拿得住”之外,选对长期业绩优秀的基金很重要。对于普通投资者而言,投资经验、专业知识、思维方式等都是有限的,不如顺势“躺平”,让专业的人做专业的事。

好基种草

中科沃土沃瑞混合发起

回顾2021年第一季度,中科沃土沃瑞混合发起(005855)在结构上主要围绕自主可控、新能源、半导体、消费进行配置。展望二季度,本基金会重点把握景气度有望加速向上的行业性机会(如新能源车、自主可控、光伏、消费等行业)。

截至2021年6月24日,中科沃土沃瑞混合发起A(005855)成立以来净值增长率为190.84%,中科沃土沃瑞混合发起B(005856)成立以来净值增长率为187.83%,涨幅均超越同期沪深300指数和业绩比较基准。

数据来源:Wind,截至2021.06.24,中科沃土沃瑞混合发起A、中科沃土沃瑞混合发起C成立于2019年 1月14 日,业绩比较基准为沪深 300 指数收益率×60%+中债综合指数(全价)收益率×40%。基金过往表现不代表未来表现,市场有风险,投资需谨慎。

银河证券数据显示,中科沃土沃瑞混合发起(A类与C类)

▶过去一年同类排名前5%

▶过去两年同类排名前6%

▶ A类份额成立以来年化收益率54.13%

▶ C类份额成立以来年化收益率53.47%

数据来源:银河证券基金研究中心,截至2021.06.18,银河证券三级分类为混合基金-灵活配置型基金-灵活配置型基金。

投资中适度“躺平”,坚守长期投资理念,往往能发现更多时间带来的惊喜哦。

*注:1.中科沃土沃瑞灵活配置混合型发起式证券投资基金成立于2019年1月14日,根据基金定期报告数据显示,截至2020年12月31日,A类2020年、2019年业绩(同期业绩基准表现)为:2020年81.25%(16.30%)、2019年23.13%(19.72%);C类2020年、2019年业绩(同期业绩基准表现)为:2020年80.93%(16.30%)、2019年22.26%(19.72%)。本基金的业绩比较基准为:沪深300指数收益率×60%+中债综合全价(总值)指数收益率×40%。

业绩登载期间的历任基金经理分别为:杨凡,2019.01.14-2019.11.15。黄艺明,2019.01.14 至今;林皓,2019.11.08 至今。

风险提示:

1. 中国基金运作时间较短,不能反映证券市场发展的所有阶段。中科沃土基金承诺以诚实信用、勤勉尽责的原则运用基金资产,但不保证一定盈利及最低收益。过往业绩不构成未来业绩的预测和保证,基金投资有风险。投资者购买基金产品时应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》等相关法律文件,谨慎进行投资决策。

2.本材料不作为任何法律文件,本材料罗列数据源自公开信息或根据公开信息整理、计算,中科沃土基金管理有限公司对其准确性及完整性不做任何保证。本材料中的观点不构成对投资者的投资建议,中科沃土基金管理有限公司不就本材料涉及的任何投资作出任何形式的风险承诺或收益担保。

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)