2、买房子还是买股票?

3、中证500投资价值介绍

4、近期是否是配置的机会?

5、玩转另类指数增强

1

股票有长期投资价值吗?

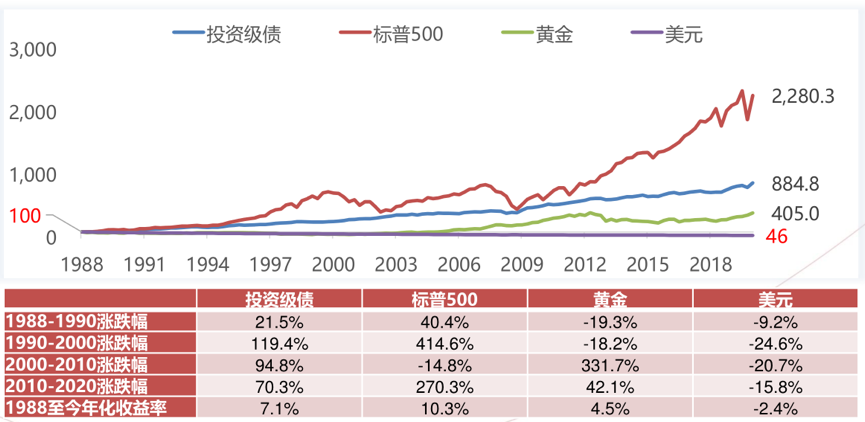

第一个问题:回到1988,一位手持100美金的美国人,如果投股、债、黄金或现金,到2020年6月底会变成多少呢?

如果参与股指,变成2280美金;如果投资级债券,变成884.8美金;参与黄金,变成405美金;如果拿着纸币不动,购买力以计算CPI所采用的一篮子生活用品和服务来衡量,之前能买100单位,现在只能买46单位,即购买力下降了54%。

资料来源:Bloomberg、wind、嘉实财富。计算区间为1988年6月30日-2020年6月30日,其中标普500采用标普500全收益指数(考虑了分红)、债券用巴克莱美国投资级债券全收益指数、黄金用伦金现价计算投资收益,美元按照单位美元购买单位篮子数量标准商品的购买力计算其投资收益。

结论支持:权益在中长期表现出很强的保值增值能力。

回到2007年初,一位手持100元人民币的中国人,如果投股、债或金,现在是多少?

如果参与中证500,现在是329,持有至今的年化回报率9.2%;如果参与国债,现在是255(投资级债券会比这个高1-2%),持有至今的年化回报率4%;如果参与黄金,持有至今的年化回报率是7.2%。

资料来源:Wind,嘉实财富

结论支持:权益在中长期表现出很强的保值增值能力。

国内和国外两个市场的长周期数据给我们提供了一个方案,中长期配置股票指数,可以分享经济体的成长,获得不错的回报。事实上,这个结论还需要两个大前提,第一这部分要拿住了,需要有容忍波动的能力;第二太贵别买,初始建仓的位置不能太贵。

2

买房子还是买股票?

第二个问题:过去十五年国内的城市房地产提供了很好的投资回报,站在当下,配置股票类还是房子?

我们来看几个数据:

首先,中国大部分的家庭财富已经牢牢绑在房地产上。根据西南财大的研究,2017年中国家庭财富的约八成配置在房地产上,对比美国家庭房产占比仅34.6%。为什么提倡房住不炒?防止房地产泡沫,是防止美好的预期透支未来的涨幅,而在泡沫破裂时,居民财富受到巨大冲击,金融体系稳定性受到威胁。

资料来源:西南财大

第二组数据,中金测算,中国房地产市值300万亿,6倍于A股市值,2倍于居民存款。该比例横向比较,美国和欧洲仅为1倍,东南亚仅为2倍。

资料来源:中金研究

第三组数据,资产的价值可以看成是未来净现金流的折现值。房地产未来的现金流是什么呢?现金流入是房租,现金流出可能包括折旧、物业管理费以及未来可能开征的地产税等。当前的房租回报率是多少呢?一线、二线是1.45%-1.97%,和存款利率差不多,比银行理财的报价还要低。为什么我们的投资资金要配置房地产?除非未来房价像过去一样大幅上涨,这么做才合理。

资料来源:WIND

第四组数据,房价能继续过去十五年的辉煌吗?

过去房地产上涨有三大因素:1)国家是城市住宅用地的垄断供给房,而杭州、成都等部分城市财政收入相当比例依赖于土地出让金收入;2)过去四十多年是中国改革开放,城市化程度迅速提升、经济发展水平迅速提升的四十多年,住房需求爆发式增长;3)过去四十多年我们的人口结构还比较年轻。

显然以上三方面在未来都会发生变化,人口结构变化尤其突出。2019年我国100个人中有12.94个65周岁以上的老年人;按照中泰证券的预测,到2030年这个数字将达到19位,2040年将达到28位。

资料来源:WIND,中泰证券

一个深度老龄化的社会,靠什么支撑我们未来房价的迅速大幅上涨 ?

房子还是股票?站在目前这个时点上看,似乎股票要更好一些。当然房地产是一个价值与位置紧密相关的资产,整体的持续性的大幅上涨似乎很难,但区位、功能具有增值潜力的地产仍是可以考虑配置方向,适合艺高人胆大的地产投资专家。

3

中证500投资价值介绍

中证500如果有八字,可能这八个是比较合适的:中盘、成长、均衡、科技。191亿的成分股平均市值;风格偏成长,成分股的成长性高于大盘蓝筹;行业分布均衡,不像上证50 金融板块占比50%左右,沪深300金融板块占比30%左右,中证500行业分布相对均衡;占比最大的板块是科技,占比18.7%,代表了未来经济结构转型的方向。

资料来源:WIND,数据更新至2020年6月22日,成分股每年6月15日、12月15日左右进行调整。

成分股方式构成的指数,每半年会对10%的成分股进行调整,保持新陈代谢。其实科技在中证500中占比第一大,也是指数优胜劣汰的结果。动态调整机制,让指数构成能够跟上经济结构调整的脚步,从而让投资人更好的分享经济结构转型的成果。

4

近期是否是配置的机会?

短期会不会继续涨?如果就短线投资来说,答案是不知道,要问敢死队;如果从中长期配置的角度看,答案是确定的,机会突出。为什么会做出这样的判断呢?

首先,全球的宽信用还将延续,这是对权益资产最友好的货币、财政政策环境。过往在宽信用时期,权益资产和房地产的表现都较好,吸收了大量的资金,但在“房住不炒”的稳定预期下,权益资产的表现更值得期待。

资料来源:WIND,嘉实财富,社融变化是指社融存量同比的差分,就是用本年度的社融增速-上年度的社融增速。

第二,疫情得到控制,经济逐级回复,为A股、港股上涨提供底气。今年新冠疫情来势汹汹,中国成为首个遭遇疫情高峰并迅速控制疫情的国家,目前美国、巴西、印度、南非以及其他一些国家仍饱受疫情的困扰。这一现状会产生两方面的影响,一方面全球的宽信用环境短期难以改变,将有利于风险性资产;另一方面率先控制疫情的中国,率先复工复产,经济逐级恢复,这是权益资产上涨的底气。近几个月的工业增加值、基建投资、房地产投资、进出口数据都超出预期,这是权益资产开始吸引配置资金的根本原因之一。

第三,应高度重视资本市场深化改革开放带来的系统性机会,A股提升资源配置效率,上市公司质量提升,这将从根本上提升A股投资回报率的中枢。

本轮资本市场深化改革开放的措施,可谓切中要害:注册制改革将代表经济结构转型的未来,把大牛股引入A股将提升上市公司质量,未来的阿里、腾讯、京东有望成为A股股指的成分股,提升A股的投资价值;完善退市制度改革 ,实现优势劣汰,纳指之所以表现好是因为纳斯达克市场每年有很多公司退市,通过优胜劣汰使市场资源配置更有效率;完善信息披露和投资者保护,对财务造假等恶性违法违规保持“零容忍”;有序加速资本市场的对外开放进程,吸引国际资金配置A股。这些举措都将从根本上提升A股投资回报率的中枢。

资料来源:嘉实财富整理

打造有竞争力的资本市场是国家战略,资本市场的深化改革 、推进开放是坚定而长期的。当前,美元在国际支付体系仍占绝对主导地位,在这一背景下,当美联储采用极端的量化宽松措施救市、美国政府在债务率已经高企的背景下加大预算赤字救美国经济时,支付的代价是类似中国央行这样拥有大量美国国债和其他美国金融资产的政府、企业和居民。人民币国际化是长期工程,是摆脱美元霸权体系、不被征收铸币税的必然出路,而提升国内资本市场的开放程度和投资价值又是人民币国际化的重要一环。

高度重视本轮资本市场的改革和开放,提升资本市场的资源配置效率和上市公司质量,才是提升A股投资价值的根本办法,目前我们正在轨道上。

短期市场我们难以判断,但基于以上三点我们坚定看好A股的长期投资价值。包括中证500在内的股指,可以帮助投资人分享中国经济增长、中国资本市场投资价值提升的成果,是非常好的资产保值增值工具。

当前中证500市盈率(PE_ttm数据来自wind)在30倍左右,PB在2倍左右,位于过去十年估值的中低位置。历史回测显示,如果控制建仓时的PE_ttm在40倍以内,持有1年、2年、3年的胜率可以分别达到63%、68.5%和85.5%;对应收益率中位数分别为11.3%、29.7%和60.4%。由此可以看出,中低估值建仓+长期指数投资,可能是普通投资者分享成长收益的简单方法。

资料来源:WIND,回测区间2007年1月15日-2020年6月21日,若为滚动持有2年的样本区间为2007年1月15日-2018年6月21日,以此类推。历史不代表未来,无法穷尽所有市场情况,请以实际发生为准。

5

玩转另类指数增强

格雷厄姆有一句话:“获平均收益易,获超额收益难”,因为投资者只要买指数基金就可以获得权益的平均回报。但如果想获得更多的超额收益,单靠指数基金很难满足。巴菲特有一句话:“没有人想要慢慢变富。”这基本是很多人亏钱的原因,想赚快钱,结果连指数收益都跑不过。

现在有一个确定性可以跑赢股指的机会,您要不要?

国内股指期货市场上有一个特别的现象:中证500股指期货相比现货有较明显的折价,如果以2016年以来的数据统计折价大约为年化8.8%,不同时期会有所波动。比如市场特别强的2019年2月底,期货比现货反而溢价;比如本轮上涨之前6月底,期货比现货折价大约年化15%左右。

资料来源:Wind,嘉实财富,年化基差按照(中证500收盘价-股指期货次季合约收盘价)*365/次季合约聚类到期日的天数进行计算。

这个折价意味着以期货替代现货来做指数投资,若基差保持过去的水平,可以稳定获得年化8.8%左右的增强。这个增强如果和期权工具叠加,就是能提升胜率或增强收益的股指增强型结构化产品。

如果温和看涨,可以选择区间指数增强;如果看大涨,可以选择非对称指数增强;如果认为市场波动较大,但中长期指数有投资价值,可以选择线性指数增强。

举例来看,如果采用最简单明了的线性指数增强,除了权益的中枢收益以外,如果每年可以额外再增强5%左右,那么三年可以获得15%的超额收益,称得上是“雪中可送碳,锦上能添花”。

非对称鲲鹏相当于用增强的部分去买简单看涨期权,就像获得了 “免费杠杆”,从而实现涨比指数涨的多,跌比指数跌的少。虽然胜率没有提高,但收益却得到增强。

区间指数增强相当于用增强的部分去买欧式单边看跌鲨鱼鳍,如果指数出现上涨但涨幅不多的情况,那么这种方式可以在区间增强收益,比直接投资指数更合适。

我们都知道在牛市中私募跑不过公募,公募跑不过指数,对于看好中证500投资价值的客户,中证500另类增强能有效提升胜率或增强收益。如果想了解更多详情,可以咨询您身边的嘉实财富理财师。

🔍精彩回顾 ...

近期关注

1. 重温过往观点,以精准预判与您一道穿越周期!

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)