股市瞬息万变,投资难以决策?来#A股参谋部#超话聊一聊,[点击进入超话]

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:六里投资报

1月19日,交银施罗德旗下基金四季报披露完毕,有王崇、何帅、刘鹏、韩威俊、杨金金、沈楠、郭斐等多达7位百亿级别的基金经理持仓浮出水面。

2022三季度时管理规模就接近200亿的刘鹏、何帅,在四季度突破了200亿大关,韩威俊、王崇的规模也较三季度时有所增加。

而且,不仅每人管理规模在百亿以上,更难得是,交银这批基金经理在2022的下跌市中表现稳健,净值下跌远低于市场指数,在同业中处于靠前位置;有的甚至还实现了正回报。

总体来看,根据投资报统计,本次四季报有如下几大特点:

1.截至2022年末,交银旗下管理规模逾百亿的权益基金经理有7位,分别为王崇、何帅、刘鹏、韩威俊、杨金金、沈楠、郭斐;充分展示出了一家大型基金公司的整体实力。

其中,刘鹏、何帅的管理规模超过200亿,韩威俊的管理规模也达到了约200亿。

四季度中,管理规模增长最快的要数沈楠,

沈楠管理的3只基金,在2022年的业绩表现颇为亮眼。

表现最好的交银国企改革在2022年全年实现了4.64%的正收益;

交银主题优选全年跌幅控制在2.33%,封闭运作的三年封闭期产品交银瑞思跌幅也在个位数。

由于表现较好,除封闭产品交银瑞思外,沈楠管理的交银主题优选和交银国企改革在2022年内规模均大幅增加。

2021年末,交银主题优选规模为19.36亿元,到2022年末,规模已经达到了37.81亿元。

交银国企改革的规模更是激增。

2021年末时,交银国企改革规模仅有4.04亿元,到2022年末,其规模增长10倍到了45.60亿元,四季度就有净申购超15亿份。

另外值得一提的是杨金金,

他管理的两只基金在2022年基本都处于暂停大额申购的状态,仅有几个交易日短暂放开。尽管如此,杨金金的管理规模在2022年也增长了30亿,达到了151.55亿。

2.交银这批百亿级别基金经理业绩优秀,在长跑中开始逐渐脱颖而出,特别是在2022年的下跌市中,经受住了考验;

他们代表产品的净值跑赢了市场和大部分同行。

3.从仓位来看,这批百亿级基金经理中,刘鹏和何帅各有加减仓动作,其余人变化不明显。

四季度,刘鹏管理的3只基金均有明显的加仓动作;

刘鹏在2022年10月末对抗了市场对经济和疫情的极端情绪,加仓了港股互联网和白酒等“经济总量复苏”受益品种,以及港股生物大分子 CXO 龙头公司,

并在四季度收获了比较凌厉的反弹,但在年底前对纯粹意义上的“经济总量复苏”受益品种进行了收益兑现,对成长型品种保留了持仓。

何帅管理的4只基金则都表现出了明显的减仓;

最为突出的交银持续成长,在四季度将仓位降低了13个点,从原本的92.01%降到了78.78%。

其余如韩威俊、王崇等,管理的基金仓位有增有减,杨金金的2只基金仓位几乎没有变化。

4.具体来看各位基金经理在四季度的调仓动向。

王崇将此前的重仓股国联股份兑现收益,交银瑞丰继续提高港股配置比例;

新进重仓的个股包括顺丰控股、金域医学、洋河股份、阜博集团、华润万象生活。

何帅的重仓依然聚焦在医药和新能源两大板块,配置的均是各细分子行业的龙头公司。

刘鹏的三只基金均继续加仓第一、二大重仓股振华科技和紫光国微,并将广联达和药明生物加入了前十大重仓。

杨金金在季报中提到,看好后续上游供需反转带来的公用事业周期反转机会,其持仓中也新加入了粤电力、华能国际、华电国际等电力股。

王崇:国联股份兑现收益

坚守物业股、新进顺丰广联达

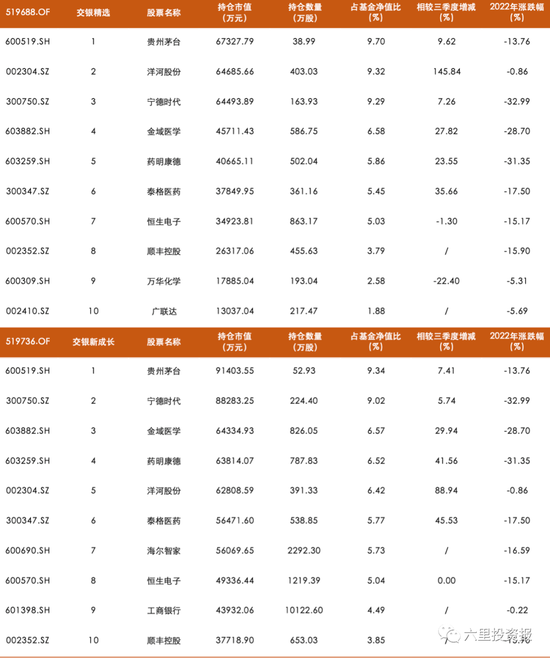

王崇目前在管的基金共3只,其中交银瑞丰是一只三年封闭型产品,另外的交银精选和交银新成长持仓上区别不大。

从仓位来看,四季度,王崇增加了交银瑞丰和交银新成长的仓位,调低了交银精选仓位。

在一增一减之下,交银精选的股票仓位仅剩79.45%,交银新成长的仓位却达到了89.82%,两者之间仓位差距达到了10个点。

先来看交银瑞丰的持仓,王崇在四季度增加了四只重仓股,分别是金域医学、洋河股份、阜博集团、华润万象生活。

同时,剔除的四只重仓股为国联股份、紫光国微、美团-W、碧桂园服务。

四季度中,王崇对港股的配置比例依然较高,

瑞丰的港股仓位增加了4.6个百分点,而A股几乎没动,相当于增加的权益仓位全部给了港股。

从具体持仓也能看到,瑞丰的前十大重仓中有5只港股标的,其中3只为港股的物业股。

中海物业、保利物业是王崇从2021年四季度时就在持有,2022年一直保持重仓。

新进重仓的港股标的是阜博集团,这是一家港股上市的专业软件服务公司。

另外值得一提的是上季度的第一大重仓国联股份,王崇从2021年三季度就已重仓,该股的股价在今年二季度开始迅速蹿升,实现了翻倍上涨;

到四季度,瑞丰的前十大中已不见其踪影,显然这又是王崇一只实现了不错收益的个股。

再来看交银精选和交银新成长。

交银精选在四季度新增重仓了两只个股,分别是顺丰控股和广联达;

剔除的两只重仓股是国联股份和紫光国微。

交银新成长新增的三只个股分别是海尔智家、工商银行和顺丰控股,

剔除的三只重仓股是国联股份、紫光国微和广联达。

对比此前半年报持仓,海尔智家、工商银行以及顺丰控股都是王崇在下半年以来新增的持仓。

此外,洋河股份、金域医学、药明康德(维权)以及泰格医药上,王崇都有相对幅度较大的加仓。

何帅减仓:前十变动少

新进爱博医疗

何帅目前管理的基金共4只,包括交银瑞和、交银持续成长、交银阿尔法、交银优势行业。

从仓位来看,何帅管理的4只基金在四季度权益仓位均有明显下降。

交银持续成长的仓位下降13个点到了78.78%,交银优势行业的仓位下降到了77.22%;

交银瑞和和交银阿尔法的仓位也分别降到了86.26%和85.91%。

再来看具体持仓,

先从交银瑞和来看,何帅在四季度没有替换重仓股;

何帅的另外三只基金,在四季度的变化同样不大,新增重仓了医疗器械股爱博医疗;

交银优势行业和交银持续成长中,原本在“腰部股”位置的凯立新材前进到了前十大。

在原有持仓上,何帅加仓幅度最大的要数隔膜龙头恩捷股份,其余的原本持仓也或多或少有所加仓。

仅在爱尔眼科上,何帅的4只基金均有减持。

刘鹏:抄底总量复苏品种

继续加仓振华科技、紫光国微

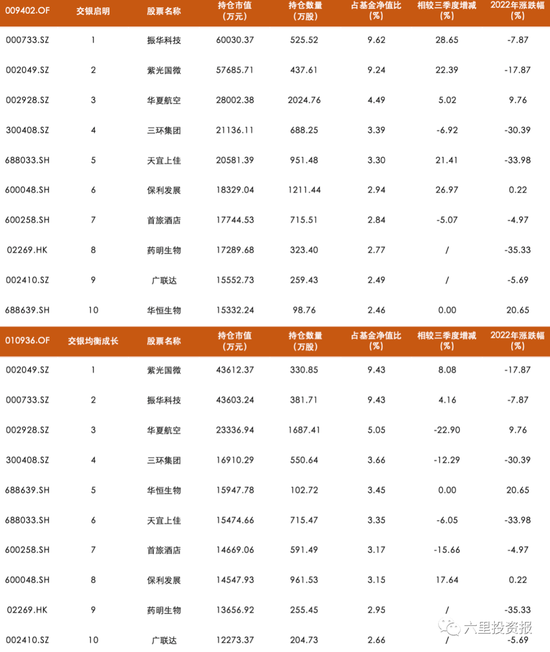

刘鹏目前在管的基金共3只,分别是交银均衡成长、交银启明和交银先进制造。

四季度中,这三只基金的权益仓位均有明显提升。

仓位最高的交银均衡成长达到了88.14%,略低的交银启明和交银先进制造也回到了80%左右。

虽然仓位略有差异,但这些基金的持仓股基本上相同,仅数量和占比上略有差异。

从四季度调仓来看,刘鹏的三只基金将广联达和药明生物加入了前十大重仓,

被调出的两只个股是韵达股份和东方电热,而韵达股份和东方电热的股价在四季度均有明显的下行。

对比半年报持仓,广联达和药明生物都是刘鹏在下半年新进买入的标的。

在原有持仓上,刘鹏加仓了原本就重仓的振华科技和紫光国微两大军工股,

这也是其持仓中唯二的两只权重能到9个点以上的标的,其余重仓股权重多是2、3个点。

而对未来的机遇,刘鹏重点关注的方向是:

一是在经济反弹前提下,“疫后经济复苏”类型中值得关注的机会;

二是“安全”、“数据要素”等新的发展主线。

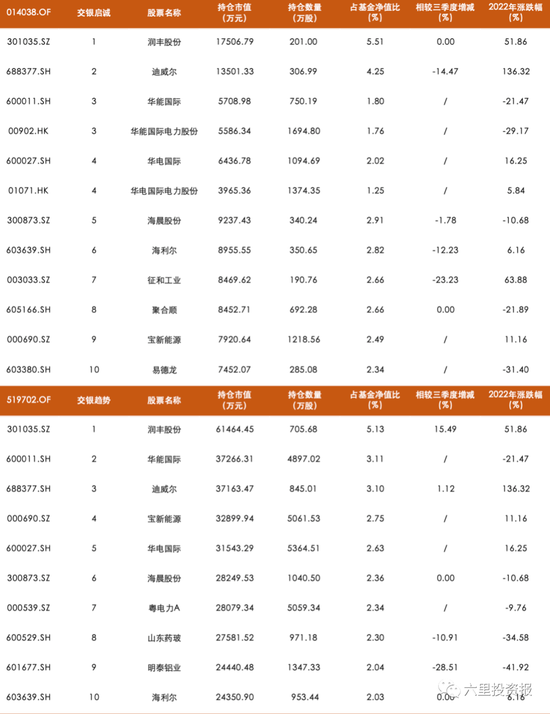

杨金金:新进重仓电力股,

继续加仓润丰股份

杨金金管理的2只基金,交银启诚和交银趋势,在2022年都有不错的表现。

交银启诚全年实现了6.05%的正收益,交银趋势虽未实现正收益,但将跌幅控制在了5.98%。

从仓位来看,杨金金在四季度仓位几乎没有变化,两只基金的仓位都在81%出头。

而从前十大重仓集中度来看,交银趋势的集中度从三季度的31.41%下降到了27.79%,交银启诚的集中度也从32.80%下降到了32.47%。

这与杨金金一贯低集中度的风格十分一致。

由于集中度低,往往,杨金金持仓中11到20位的“腰部股”也会买近2个点。

因此,每次季报仅披露前十大的情况下,很难说重仓股的变化是由于增减持。

其中华电国际既买了A股,又买了港股,A股买了2个点,港股也买了1.25个点。

交银趋势不能买港股,四季度新进入重仓的几只个股是华能国际、宝新能源、华电国际和粤电力。

交银趋势在第一大重仓润丰股份上有较为明显的加仓,

杨金金在其2021年7月上市后就将其买到了重仓,

从股价表现上来看,这只从事农药制剂和原料出口的股票从上市时的30元左右最高曾涨到111.88元/股,

近期虽有所回落,但以杨金金不减反加的动作来看,杨金金对其看好不减。

针对2023年的行情,杨金金认为,明年全年比较明确的投资机会主要有三点:

1、独立于经济形势,只要经济活动恢复正常,企业经营就能有不错表现的个股成长机会;

2、经济见底弱复苏也能带来供需向好、且股价和估值都在相对底部的部分周期品种;

3、上游供需反转带来的公用事业周期反转机会。

深耕大消费的韩威俊:

加仓金域医学、贵州茅台

韩威俊管理了交银股息优化、交银品质升级、交银内需增长等6只基金。

其中,交银策略回报是灵活配置型基金,仓位偏低,仅72.72%;

其余4只偏股混合型基金和1只普通股票型基金的仓位都在90%左右。

除仓位有所不同外,这6只基金的重仓股基本一致。

韩威俊的前十大重仓中包含了4只白酒股——洋河股份、贵州茅台、泸州老窖和五粮液;

另一大重仓的行业是医药板块,主要包括CXO中的药明康德和药明生物,以及爱尔眼科;

从调仓动作来说,韩威俊管理的6只基金都加仓了金域医学和贵州茅台,5只基金加仓了爱尔眼科。

减仓方向上,6只基金都减仓了五粮液。

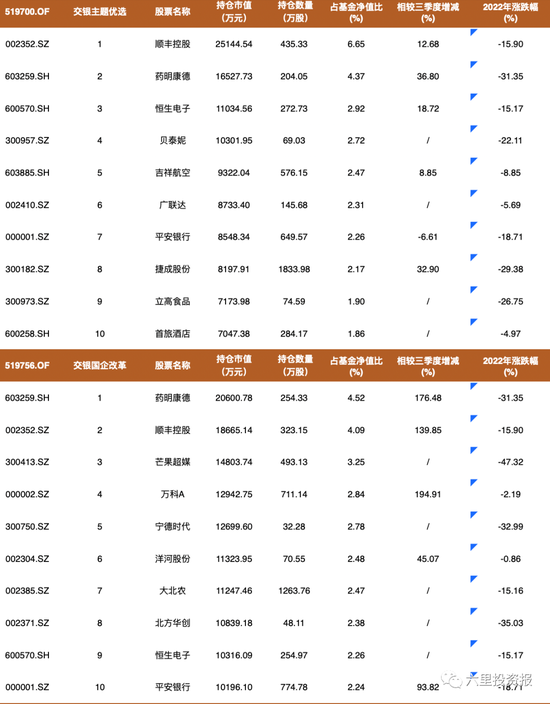

沈楠:规模激增,持仓变动大

新进贝泰妮、广联达、恒生等

沈楠四季度的持仓有较大幅度的变动。

交银主题优选有4只前十大重仓进行了替换,新进的个股为贝泰妮、广联达、立高食品、首旅酒店,

交银国企改革的动作更大,由于规模激增,保留在重仓中的每只个股都有大幅加仓,

同时还有5只个股新进入了前十大,包括芒果超美、宁德时代、大北农、北方华创、恒生电子。

从行业配置方向上来讲,沈楠的持仓依然较为分散,前十大重仓分布在先进制造、交通运输、TMT、食品饮料、医药以及金融地产上,没有某一个行业格外多。

在季报中,沈楠就自己关注的方向写道,

“从中长期来看,组合仍将聚焦拥有核心技术壁垒的高端制造业,受益于技术升级的电子计算机等行业,以及受益内循环的食品饮料、医药等必须消费品,阶段性关注低估值蓝筹的修复性机会。”

郭斐:翻倍增持东方雨虹

相比2022年全年规模不断上升的沈楠,郭斐的基金管理规模2022年有明显下降。

2021年末,郭斐的管理规模尚有137亿,一季度就下降到了109.97亿,到四季度末时为101.01亿元。

整体来说,四季度内,郭斐的调仓幅度不算大。

交银创新领航新进一只重仓股,即立高食品;交银瑞卓新进重仓药明康德和南京银行:

交银成长30新进重仓三棵树、顾家家居;交银经济新动力(维权)新进重仓三棵树、工商银行。

在原有持仓上,加仓幅度最大的是东方雨虹。

责任编辑:冯体炜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)