原标题:为什么要投资微型美债收益率期货?

一、美国国债市场的基本概况

美国国债市场是世界上体量最大、涉及面最广、流动性最强的债券市场。它是美元作为全球主要储备货币“过度特权”的支柱,也是全球资本市场的基石。据WIND数据,截至2021年11月16日,美国国债总额已达28.9万亿美元。同时,因为得到美国政府完全的信用担保,美国国债被认为是全世界最安全的投资品种,是国际市场上非常重要的投资领域。包括美国本土机构在内的全球各类投资者积极参与其中,利用该市场实现其投资策略,同时,美联储作为货币当局也通过参与美债市场来实施其货币政策。

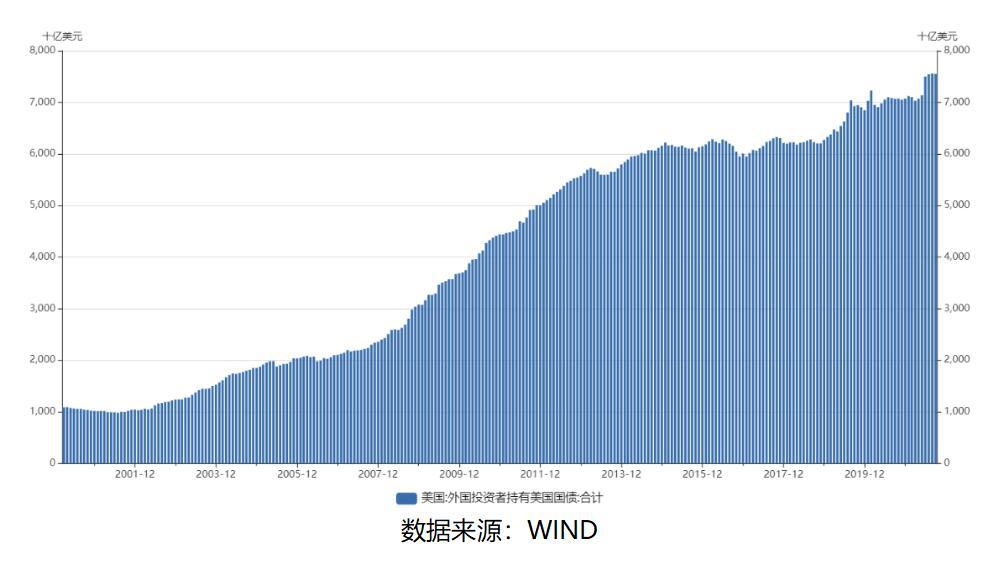

据WIND数据统计,截至2021年11月16日,超过6.2万亿美元的美国国债是由美国政府的其他部门持有的,主要是美国的社会保险(美国法律规定美国社保唯一的投资标的是美国国债)、联邦医疗保险、联邦和州各级政府的雇员退休基金、军人退休基金、美联储等等;而由机构和个人持有的美国国债总规模大约是22.7万亿美元,这其中外国投资者持有的美国国债合计超过7.5万亿,占机构和个人持有的三分之一。自2000年以来,外国投资者对美国国债的持有量和持有比例上呈现出快速增长的趋势。

图1:外国投资者持有美国国债情况

二、美国国债收益率展望

美国国债收益率受哪些因素影响呢?主要有三个方面:

首先是美国经济的基本面。

(1)美国三季度GDP短暂失速,四季度或将有所反弹。美国三季度GDP环比增长2.0%,较前值6.7%大幅回落,创2020年二季度以来最低纪录。从GDP绝对额来看,三季度GDP折年数19.47万亿美元,已超出2019Q4水平,不过与疫情前GDP增速线性外推得到的基线水平相比仍有3%的缺口,且相较2019年的2年复合同比增速仅0.9%,仍低于正常年份增速(中枢2.6%)。

图2:美国GDP走势(十亿美元)

但是,总体来看,美国三季度GDP增速的下滑主要受疫情扰动和供应链紧张影响,属于暂时性的失速,短期内会对美债收益率的上行形成一定的压力。后续随着疫情及供应链紧张压力的缓解,经济在四季度有望反弹,2022年经济增长仍将向增速回归中保持一定韧性,并对美债市场形成一定的支撑。

(2)美国制造业PMI回落,进一步降低市场对经济的预期。

历史上,美债10年收益率,大体上和全球制造业PMI及美国制造业PMI呈现高度正相关关系。2021年10月份全球制造业PMI较上月微幅回升0.1个百分点至55.7%。分区域看:亚洲制造业增速趋稳回升,欧洲制造业增速保持稳定,美洲和非洲制造业增速有所放缓。具体从美国来看, 10月份,美国制造业PMI较上月下降0.3个百分点至60.8%。这将进一步降低市场对经济的预期,从而短期内拖累美债。

图3:美国10年期国债收益率与美国制造业PMI走势对比

其次是通胀预期,美国的通胀水平在短时间内依旧会维持在历史高位。由于美国十年期国债名义利率需要对通胀进行补偿,因此,十年期美债收益率趋势也将反映通胀预期。美国劳工部近日公布的消费者价格指数(CPI)数据显示,美国10月份消费者价格指数同比涨幅飙升至6.2%,这是1990年11月以来的最大同比涨幅。从细分项目来看,主要贡献项目仍然为能源和运输,供应链危机和能源价格高企问题仍然严峻且亟待解决。食品和饮料、二手车以及住房部分价格指数依然保持持续上涨趋势。由于推升物价持续上涨的不利因素在短期内难以解决,因此通胀水平在短时间内依旧会维持在历史高位。

再次是美国财政政策力度及美联储货币政策方向。

财政政策方面:美国加强财政政策意味着一方面会加大国债的供给,另一方面,也会强化经济复苏和通胀预期,推高美国十年期国债利率;反之则会拖累美国十年期国债利率。疫情以来,为了应对疫情和封锁对经济的冲击,美国陆续推出了三轮总规模高达6万亿美元的财政刺激,特别是2021年初拜登就任后通过的新一轮1.9万亿美元财政刺激,更是超出市场预期。美国2020年和2021财年的赤字一度高达-14.9%和-13.4%。

展望2022年,预计整体财政扩张力度相比疫情特殊时期的刺激预计会明显回落,目前美国国会预算办公室(CBO)预计美国2022年的财政刺激为-4.7%。不过,考虑到2022 年为中期选举年,加上新一财年预算调节程序依然需要保证民主党实现自己一些财政支出和加税目标,因此,从意愿和条件上进行一定的财政扩张依然是有可能的。

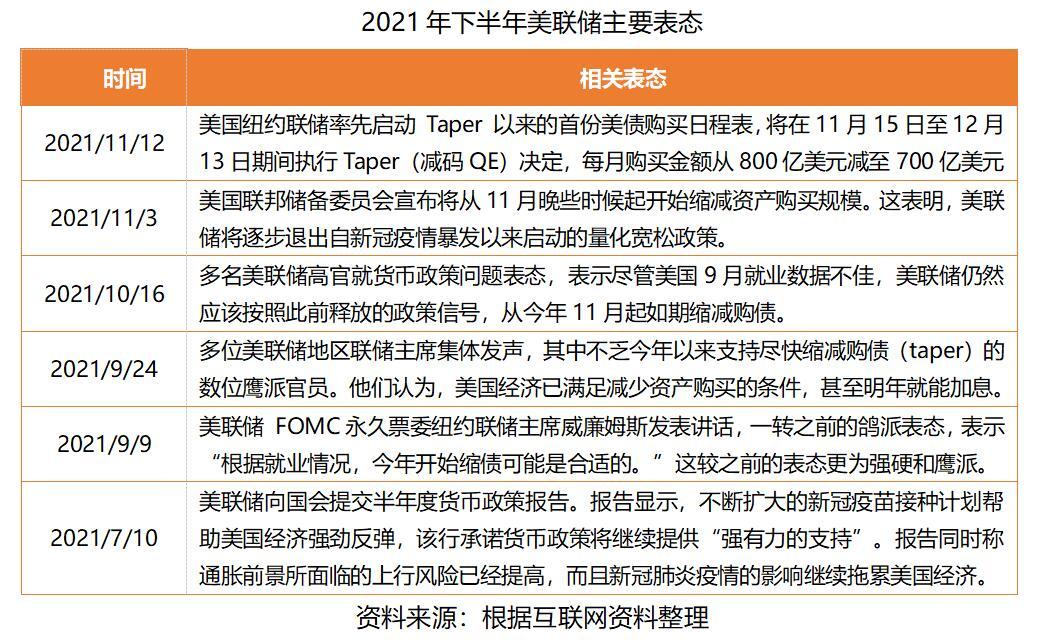

货币政策方面:自新冠危机爆发以来, 美联储一直在每月购买1200亿美元的美国国债和抵押贷款支持证券,旨在保持信贷的低价。2021年11月3日,美联储启动了Taper(减码QE)决定,并进一步公布美债购买日程表。

同时美联储加息预期也进一步增强,或将进一步影响美债市场。根据美联储公布的最新经济预测,预计2022年年底之前会加息至0.5%左右,早于之前5月份的预期,即至2023年才会调整利率。在所有18名委员中,有9名委员认为将会在2022年加息(六月时为7位),相当于半数官员预计明年会加息。这是 20世纪80年代以来首次美联储官员对次年是否加息的预测出现五五开;同时,判断将会在 2023年加息的委员也从13位提高至17位。

三、美国国债期货市场现状与微型美债收益率期货投资

美国基于发达的国债现货市场、完备的市场基础设施和高效的债券资金结算体系,在不到半个世纪的历程中,建立了世界上最发达的国债期货市场,国债期货市场本身也成为美国金融市场最重要的组成部分之一。从市场成交持仓量来看,除了在2008年金融危机时期市场流动性遭遇枯竭导致国债期货出现成交持仓高位下滑之外,美国国债期货在整个长周期中交易量以及持仓量都是持续攀升的。

图4:CBOT美国国债持仓情况

美国有完整的国债期货产品体系,产品完全覆盖了国债收益率曲线的主要期限。美国国债期货合约设计合理,是其他国家设计本国期货合约的重要借鉴对象。从结构上来说,虽然美国国债期货品种繁多,但是其中芝加哥期货交易所最早推出的10年期、5年期和2年期的期货品种最受投资者青睐,日均成交量和持仓量均名列各种国债期货品种之前。今年8月,芝加哥商品交易所集团(CME Group Inc.)又推出了更简单的微型国债收益率期货合约(简称微型期货合约)。微型期货合约包括2年期、5年期、10年期和30年期国债,其每波动一个基点,仅导致10美元的价格波动,远低于CME的专业目标合约。同时,小规模合约具备与标准期货合约相同的资本效益、灵活性及多样化潜力;交易人支付保证金更少,更容易进入期货市场参与交易。这为散户和其他零售交易商提供了一种参与国债交易的途径。另外一个创新是,现有国债期货均与债券价格的走势相同(锚定债券价格),而这次新型国债期货合约的价格将直接挂钩近期拍卖的美国国债收益率(锚定收益率)。

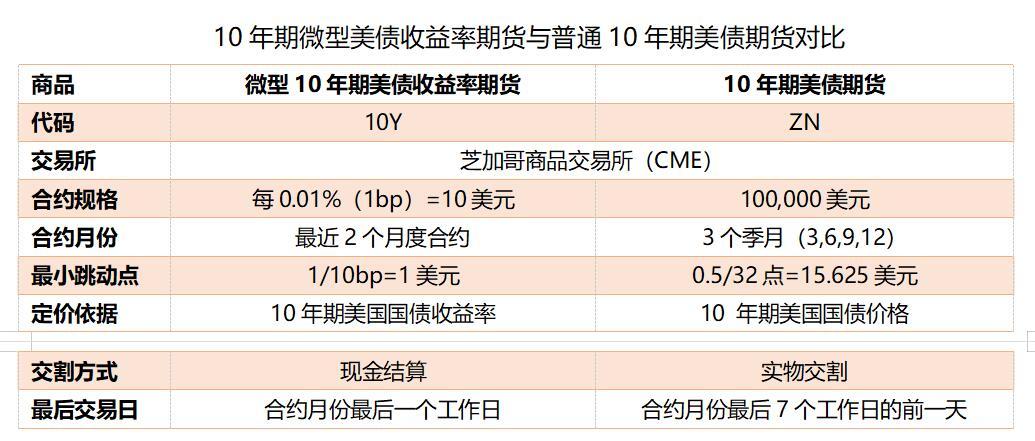

微型期货合约与现行美债期货有何不同呢?以10年期期货合约为例,对比如下:

微型美国国债收益率期货特点:是对CME现有国债期货系列的补充,采用全新的合约设计,旨在扩大服务范围,回应利率市场交易需求,提供更多交易与风险管理选择。

备注:BrokerTec美国国债基准利率使用BrokerTec的数据(BrokerTec是领先的美国国债现金交易中心限价订单簿),为新发行的美国国债(2年期、3年期、5年期、7年期、10年期、20年期和30年期)提供可靠的成交量加权平均收益率,每日计算并发布四次、CME作为BrokerTec美国国债基准管理人。BrokerTec美国国债基准是是针对“新发行”国债(最近拍卖的美国国债)。例如:新的5年期国债将于8月25日星期三拍卖,因此期货到期日(月底)的5年期基准将反应该债券的收益率;当收益率期货于8月16日开始交易时,该期货将预期即将到来的拍卖,因此可以作为管理7月至8月现金流转工具。

综上,微型美债收益率期货作为投资品种具有以下优势:

(1)合约规格更小。小规模合约具备与标准期货合约相同的资本效益、灵活性及多样化潜力;交易人支付保证金更少,更容易进入期货市场参与交易。(2)直接交易美债收益率。直接参考近期拍卖的美国国债收益率,获取新发行的美国国债收益率敞口,更精确地对冲美国国债拍卖风险。(3)四大期限点。可选择交易四大关键期限合约:2年期、5年期、10年期及30年期,涵盖主要美债期货期限品种,选择更加多元灵活。(4)现金结算更简易。采用现金进行结算交易更加便捷,四种合约规模均为收益率基点(0.01%)10美元,提供更多收益率曲线价差机会。

责任编辑:郭建

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)