踩雷金银岛投资机构再添两家 资金流向、抵押物处置皆成难题

本报记者 谷枫 见习记者 周莹 北京、广州报道

导读

几家机构的产品分别涉及金银岛不同类型的业务,但在金银岛平台出现资金链问题后,不同的业务模式却遭遇了多项共同的问题。

踩雷大宗商品交易平台金银岛的投资机构仍在持续浮出水面。

继九州证券2.9亿资管计划出现问题后,记者了解到米桥股权投资基金管理(上海)有限公司(以下简称“米桥”)发行的上海米桥申宝1号、5号、7号私募基金亦因金银岛无法按时履行还款计划而宣告违约,3只基金共募集资金约2亿,涉及投资者近百人。

另外,国投瑞银资本发行的“国投瑞银资本大宗商品投资5号专项资产管理计划”和“国投瑞银资本大宗商品投资6号专项资产管理计划”面临逾期,涉及资金达2.8亿。

值得注意的是,几家机构的产品分别涉及金银岛不同类型的业务,但在金银岛平台出现资金链问题后,不同的业务模式却遭遇了多项共同的问题。

资金流向迷局

记者了解到, 7月27日金银岛发生实质违约。8月14日,米桥宣布申宝5号、7号提前清算,目前没有清算结果。 同一时间,国投瑞银资本的产品也出现了问题,其大宗商品投资5号专项资产管理计划应于2018年8月13日到期,目前已出现逾期。另外,国投瑞银资本方面表示6号资管产品也在10月8日到期。

根据记者梳理,米桥和国投瑞银资本属于两种不同的业务模式,但在问题发生之后两种不同的业务模式却面临着同样一项疑问,即投资机构的资金如何在金银岛平台内部循环,而这一问题也被诸多投资者认为是产品最终出现问题的最主要原因。

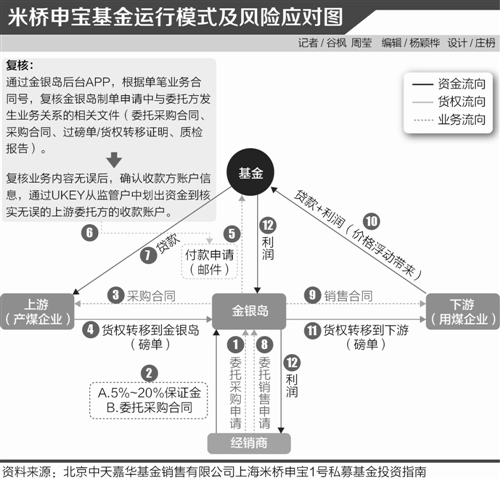

首先是米桥与金银岛合作的模式,据材料显示,基金专项投资于金银岛(北京)网络科技股份有限公司,金银岛则将通过委托贷款获得的资金用于其大宗商品O2O电子商务平台中煤炭业务的集合采购和集合销售业务。

根据米桥产品的销售方北京中天嘉华财富管理有限公司在产品推介时使用的申宝1号投资指南显示,产品的运作模式是在货权转移到金银岛之后,基金账户向上游产煤企业发出货款。下游用煤企业向基金账户发出货款和利润后,货权从金银岛转移到下游用煤企业。利润从基金账户流向金银岛,再流向经销商。资金、物权形成一个闭环。

但记者了解到,上述指南所显示的资金流转路径与实际资金路径并不一致。

一位米桥的投资者告诉记者,其在近期赴上海米桥现场取证后了解到,基金账户钱不是直接划给上游,而是先划给共管账户,再由共管账户划给上游。另外,根据米桥贷前尽调1号具体还款路径显示,除了共管户,还多了一个宁夏供应链(一般户),没有任何监管,属于金银岛自有账户。

该投资人表示:“我们有明确要求下游回款要直接回到基金账户,但也会有出现下游将款项回款到金银岛自有账户的情况。”

相同的资金流向迷局也出现在了另一家踩雷机构国投瑞银资本的项目中,与米桥和九州证券的项目投向金银岛的集采集销业务不同,国投瑞银资本的项目投向的是金银岛的仓单业务。

该专项资产管理计划资金用于投资金银岛网络注册贷款资格商户持有的,金银岛网络作为保管人开具的现货仓单收益权,投资期限不超过6个月,仓单持有人(贸易商户)在合同设定期限以约定的综合溢价率回购仓单收益权,同时贸易商户将仓单质押于国投瑞银资本。

如上述模式所言,在该产品中金银岛仅作为中介,负责仓单开立、质押、撮合仓单交易、交易监督、风险预警等。贸易商户才是经金银岛审核贷款资格,并将现货质押给金银岛大宗商品仓库的直接用款人。

因此,即便金银岛经营出现危机,但并不影响贸易商到期回购仓单收益权,作为构成投资者在国投瑞银资本资管项目上的收益。但蹊跷的是,拿到产品资金作为贷款的七家贸易公司都不翼而飞,记者根据公开联系方式并不能联系到这些公司,而国投瑞银资本方面也表示出乎意料。

一位国投瑞银资本的投资者对记者表示:“我们现在关注的核心问题就是这些贸易商是不是真实存在,商户找不到是什么问题,卷款跑了,还是拒不见面,国投瑞银一直在回避这个问题。商户也许并不存在,可能是金银岛自融。”

另外,这名投资者告诉记者,在和国投瑞银资本协商中,对方已承认没有见过贸易商,均是以金银岛提供的材料和资质证明进行放款。

遭遇处置难题

按照推介材料显示,金银岛的几种业务模式中都有一项类似的担保措施以保证资金安全,即有相应的货权或是抵押物作为担保。即便资金无法收回,也可以通过处置担保抵押物的途径回笼资金减少损失,然而目前米桥和国投瑞银资本均遭遇了处置的难题。

在米桥投向金银岛的产品设计中,金银岛用委托贷款资金购置的货物归基金财产所有,同时金银岛需向管理人提供仓单,管理人对仓单及实地仓库进行双监管;如果委托贷款资金无法全额回款,甲方作为仓单质押质权人,有权处置货物。

但米桥并未处置货物,其核心原因或为担保抵押物与实际严重不符。

前述米桥投资者对记者表示:“仓单由金银岛开出,后出质给米桥,等下游赎货回款后解押再将仓单交还金银岛。实际操作中,下游提货有其自有的提货单,仓单监管形同虚设。若下游不赎货,米桥作为仓单质权人,同样道理,也处置不了货物。货物真实性都建立在金银岛的‘信用’之上。”

而米桥在和投资者的沟通中正是将问题归结到了金银岛的道德风险上。截至发稿,记者多次试图联系米桥,但其尚未对资金的流向和仓单对应的货物做出回应。

记者还从米桥方面和投资人的电话沟通录音了解到,目前律师事务所正在对金银岛方面的债权进行清算,计划待债权理清后再进行追讨。

相比之下国投瑞银资本的反应要迅速一些。

“看到九州的事出来以后比较担心,当时产品都还没到期,所以寻求申请处置,果然最后没有如期兑付,事情发生后,国投瑞银资本方面员工大多被派往各地看着这几批货。”一名接近国投瑞银资本的人员表示。

记者了解到, 针对这批仓单货物,国投瑞银资本目前已向法院提起诉讼及财产保全申请,法院也已经受理,前述接近国投瑞银资本的人士告诉记者目前正在找寻利益最大化的处置方式。

但是货物实际处置却并不如想象的那般简单,国投瑞银资本方面也指出,大宗商品市场比较特殊,现货企业一般拥有固定的进货渠道。且目前法院查封的货物分散在各个地区,每一地区的货物数量并不大,相关货物处置还需要一个较长的过程。

与此同时,投资者也关心这批仓单上的货物是否还足额足量存在。前述投资者告诉记者,在与国投瑞银资本沟通后,对方给出了其中一个仓库地址。投资人去现场勘查后,发现并不如国投瑞银资本所说。

记者在同国投瑞银资本求证时,对方也表示大宗商品价值评估较为复杂,目前无法回答质押物价值几何,是否足额。

金银岛祸起转型?

回溯几家机构踩雷事件,金银岛平台内部资金流转以及质押物的安排都有值得商榷的地方。

然而记者在了解的过程中发现,在此次大面积出现违约之前,上述的两种模式都正常运行了很长时间,产品累计投资额都在数百亿之上。

从九州瀚海、国投瑞银大宗商品投资、米桥申宝私募基金关于金银岛项目的相关推介材料和尽职调查、贷后回访文件来看,三者均将金银岛视为可靠的合作方。

那么,金银岛的问题出在哪里?一些业内人士告诉记者,这或同近年来金银岛的转型有较大的关系。

近两年金银岛致力于由原有的风险较低的仓单模式向代销(亦称“云交易”)模式发展。

记者从米桥投资者处获得的一份文件中了解到,金银岛从2016年到2017年业务的总收入大幅上升,主要是由于云交易业务收入占比增长明显,对收入贡献率最高,仓单业务收入占比减少,而集采业务为第二大收入来源。相对于2016年、2017年上半年,集采业务的主要运营主体逐步由宁夏供应链转向金银岛网络,宁夏供应链主营云交易业务,金银岛网络经营仓单、集采业务。

据金银岛财务报表,截至2016年末,金银岛资产合计27.9亿元,负债合计13.5亿,当年净利润1.2亿。利润构成上,仓单模式占60%,其余业务模式还包括信息服务、集采集销、代销。

尽管仓单和集采集销业务的体量和收入水平平稳增长,仍为利润贡献的主体,但金银岛认为未来的主要发展方向将转为代销模式——云交易业务。

随着模式转换,公司债务压力陡增。据投资指南显示,2013年至2016年,金银岛的资产负债率从27.98%升至48.14%,一些业内人士也认为金银岛祸起转型。

“虽然相较2015年的17.35%的负债率有所增加,主要是由于金银岛为了业务发展,充分利用金融杠杆工具扩大业务体量,与金融机构发生一系列借款,相对于2015年增加较多,但仍在合理的资产负债率水平。”前述文件中描述到。

前述接近金银岛的人士则告诉记者,“我们经过多年的发展终于摸索出如何做好大宗商品交易的路径,但大宗商品交易的业务是资金密集型驱动的。”

记者了解到的另一信息也间接证明了金银岛资金链非常紧,记者获悉在金银岛平台出现违约后,九州证券是第一家发难的机构,随着九州证券提出提前清算的要求,陆续有众多机构找上门,这也让原本就资金链紧张的金银岛雪上加霜。

金银岛风险爆发始末也是近期去杠杆大背景下的样本之一,其案例一定程度上也预示了民营资本高负债、高扩张的运行模式走向终结。(编辑:杨颖桦)

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)