原标题:一线调研丨消失的长期限大额存单

“据说存款利率又双叒叕要降了,”清明节后一位银行理财经理告诉记者。经历了去年存款利率的三轮调降,降息的新闻已经不再让她感到意外。

目前存款利率已经降至较低水平。以大额存单为例,建行最新的1年期大额存单利率为1.8%,2年期大额存单利率为1.9%,三年为2.35%;江苏银行1年期为2.05%,3年期为2.7%,但在行资金600万以上的客户才能购买。

记者走访调查中注意到,以零售业务著称的招商银行已经停止提供三年期大额存单,该产品在去年的利率为2.9%。目前,招商银行只提供最长期限为两年的存款产品,利率降至2.15%。招商银行的理财经理向记者表示,三年期的大额存单早在去年就已停售,银行目前面临超额储蓄和贷款投放难的问题,使得利率下降成为一种必然趋势。

长期以来热衷于揽储的银行,为何纷纷抛弃吸金利器——长期限大额存单?

正如上述招行的理财经理所言,银行面临超额储蓄和贷款投放难的问题,给营收带来了极大压力。银行超额储蓄是因为相对贷款而言,存款太多了。银行的主要收入来源在于息差,通俗来讲,一手从居民和企业获得存款,一手将资金贷给企业和个人。拿到了存款但贷不出去,银行的利润就会被压缩。银行的存贷比这一指标可以准确地反映出这一问题。

从招行的数据来看,其存贷比确实已经处于较低的区间,2023年财报显示,其存贷比为78.99%,在目前已公布财报的股份行中处于最低水平,兴业银行、民生银行、中信银行是目前存贷比最高的三家银行,分别为104.96%、101.55%、100.93%;平安银行、光大银行、浙商银行的存贷比分别为98.82%、92.77%、89.72%。

整体来看,农商行和国有大行的放贷压力是最大的。存贷比最低的是邮储银行,为58.39%;其次是三家农商行——无锡银行、瑞丰银行和渝农商行,分别为73.68%、75.22%、75.51%。国有行中,工商银行和农业银行的存贷比也在80%以下,分别为76.70%和78.26%。

除了贷款难之外,银行最喜欢的活期存款也在减少。一般情况下,更多的活期存款意味着更低的负债成本,而银行面临的问题是定期存款过多。中国银行副行长张毅在业绩发布会上指出,当前存款的定期化、长期化的趋势特征比较明显,长期的定期存款产品占比有所上升,同时市场竞争也加剧了成本下行的动能。

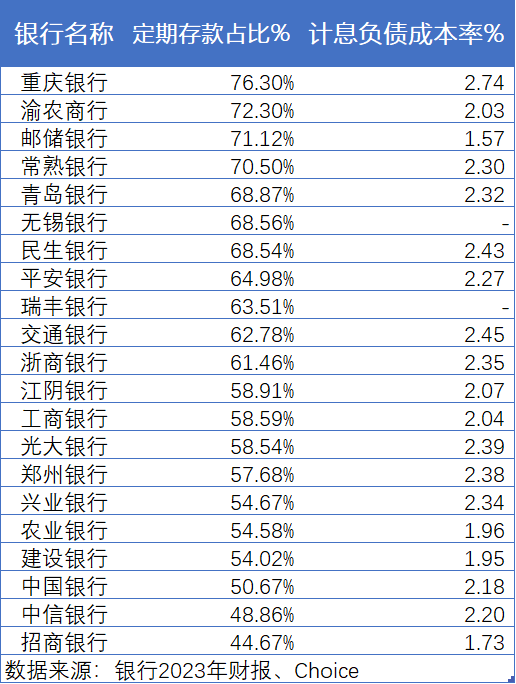

其实,在同业中,招商银行的定期存款占比还是处于较低水平的,企业和个人定期存款占总存款的比例仅为44.67%,在截至4月8日已经公布年报的A股21家上市银行中最低。而重庆银行、渝农商行、邮储银行、常熟银行的这一比例都在70%以上,分别为76.30%、72.30%、71.12%、70.50%。股份行中,民生银行和平安银行这项占比较高,分别为68.54%和64.98%。

降低存款利率一定程度上可以缓解银行的息差压力,而不少银行有更多的动作。比如,招商银行在2023年财报中关于净利息收益率的部分就指出,为了保持净利息收益率的相对稳定,资产端抓好贷款投放,同时加大债券的配置力度;负债端着力推动低成本核心存款的增长。

在民生银行的业绩发布会上,董事长高迎欣表示,“三年来,民生银行坚决压降高成本结构性存款和高风险授信业务,清理不规范代销业务,优化资产负债布局。” 对于息差管理的具体措施,副行长兼董秘李彬介绍道,未来一年民生银行的息差管理应首要在负债端下足功夫,目前整体的存款成本相对较高,要努力拓宽低成本稳定资金来源。例如通过综合化的服务、增强客户粘性、聚焦工资代发、平台建设、场景化产品服务,推动低成本结算存款增长。

存款利息不断下行的情况下,不少理财经理顺势推荐起了理财、保险、黄金等产品。

去年年底以来,多家银行纷纷下调存款利率至2%以内,在低利率环境下,传统存款产品的吸引力有所下降。而银行理财产品因其相对较高的收益而受到投资者的青睐,银行“固收+”理财产品的吸引力得到了显著提升。在记者的走访调研中,多家银行的理财经理建议,鉴于存款利率预计将继续保持下行趋势,投资者应尽早对闲置资产进行合理配置,以应对未来可能出现的更低利率环境。

银行理财的规模数据也明显地反映出这一点,2023年末至2024年初,银行理财市场规模迎来了显著增长。根据银行业理财登记托管中心日前发布《中国银行业理财市场年度报告(2023年)》,截至2023年年末,银行理财市场存续规模为26.80万亿元。而根据华西证券最新的数据,清明节后,这一数字上升至27.69万亿元。

不过记者也发现,银行理财规模的增长主要来自现金管理类、纯债类等低风险产品,反映出居民的风险偏好一降再降。整体来看,自2023年以来,居民的可投资资产结构就发生了明显的变化,现金和存款的比例不断攀升,股票、权益混合等波动性较大的资产在客户资产配置中的比重有所下降。

浦发银行的客户经理对记者表示,“目前,绝大多数理财资金配置在PR1或PR2等级的低风险理财产品中。” 招商银行的理财经理同样告诉记者,近期市场上受欢迎的短期理财产品主要包括一年期限的理财产品以及债券增强型基金,这些产品的底层资产主要配置在债券投资上。

银行理财代销规模上升,但基金的代销却不乐观。

交通银行一家支行的客户经理表示,“由于客户投资情绪普遍低迷,目前理财资金正逐渐向存款类产品转化。在这种市场环境下,为了吸引和留住客户,银行不得不采取措施,比如降低基金渠道费用和保险佣金等,但这无疑增加了商业银行的运营压力。” 另外一位客户经理也向记者表示,基金的管理费下降,也一定程度上倒逼银行降低渠道费用,总之就是降低投资者的综合成本。

而对于长期限的理财需求,江苏一家城商行的理财经理向记者推荐了趸交保险,五万起投,五年期保本,预计收益3.0%,“就是第一年把钱存进里面,第五年把钱全部取出来的,有点类似一个五年的定期存款”。不过,她也提示到,这款产品虽然保本但是不保收益,3%的收益中1.5%为保证收益,1.5%为分红收益,分红的部分不保证有。

上述招商银行的理财经理同样表示,对于寻求长期稳定收益的投资者而言,定期存款和储蓄型保险产品是较为理想的选择。在这些长期投资工具中,储蓄型保险以其保本特性和相对较高的收益受到青睐,预计能够带来3%至3.5%的复利增长。

中国银行的理财经理也指出,尽管银行理财产品短期内能够提供合理的收益,但在3到5年的中期投资中,收益率可能会降至2%以下,且未来收益的不确定性也在增加。因此,他建议投资者应更多地考虑储蓄型保险产品,提前锁定目前较高的回报率,如个人养老金。随着人口老龄化的加剧,国家养老金的支付压力增大,未来的退休生活更多地需要依赖个人积累的养老金,目前这一领域正迅速增长并受到广泛关注。

而对于近期火爆的黄金投资,记者走访中多位理财经理介绍了黄金的投资价值,但也提示了黄金投资的风险。

此前,招银理财、光大理财、兴银理财、平安理财、北银理财等多家银行理财子公司相继推出挂钩黄金或配置黄金资产的理财产品。工商银行理财经理表示,在当前股债两市收益率不尽如人意的情况下,黄金作为大类资产的配置价值尤为凸显,挂钩黄金的结构化理财产品为客户提供了优质的资产配置选择。

建设银行客户经理介绍道,“目前主要可以通过三种渠道买金:易存金、积存金和实物贵金属。”他指出,客户只需确保其建设银行账户已开通贵金属交易功能,随后通过App中的“投资理财”选项进入交易界面,根据提示轻松购买黄金。

不过,工商银行理财经理建议,黄金适合作为长期价值投资的资产,不建议投资者进行短线炒作。招商银行理财经理也表示,最近咨询黄金的客户暴增。尽管黄金短期内可能会迎来上涨,但价格波动性较大,尤其是下半年之后投资者应更加谨慎,以防在价格高位时买入,造成不必要的损失。

责任编辑:曹睿潼

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)