作者| 阿伦 出品 |消费金融频道

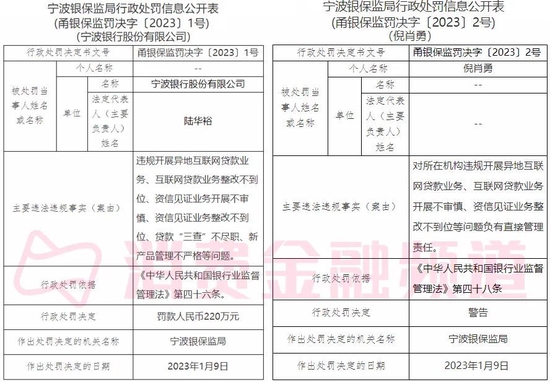

开年,零售小王子宁波银行因违规开展异地互联网贷款业务、互联网贷款业务整改不到位等原因被监管处罚220万元。

至此,宁波银行里程碑的成为全国首家明确因异地网络放款被处罚的地方性法人银行。

这次处罚的意义非凡。为什么这么说呢?

地方性法人银行的经营定位应立足本地市场、服务本地客户,这也是监管机构的长期指导方向。

虽说近三年(2020-2022年)年监管大背景下,商业银行互联网贷款业务发展平稳,在服务中小微企业融资和居民消费等方面发挥了积极作用。但是部分包括银行机构在内的平台“异地放贷”问题依然突出。

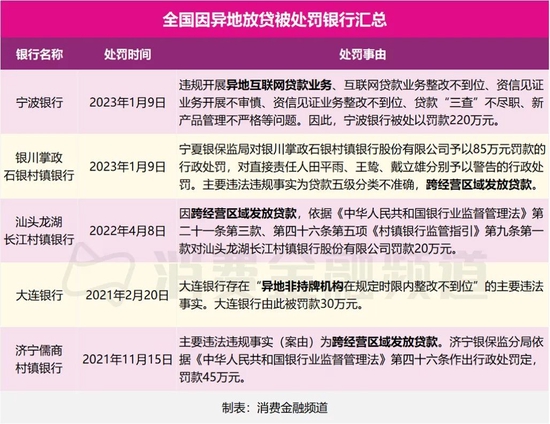

‘消费金融频道’不完全统计的部分银行的异地经营问题汇总:

监管部门有关人士向‘消费金融频道’表示,近年来个别地方性银行利用互联网技术拓展业务区域,严重偏离定位,盲目无序扩张,带来较大风险隐患。

针对这一问题,监管部门始终高度重视,在各个领域均加强了对地方性银行跨区经营的规范整改工作。

互联网贷款监管三支箭

为了应对城商行的“野蛮扩张”,银保监会相继射出了针对银行互联网贷款业务的“三支箭”。

2020年发布的《商业银行互联网贷款管理暂行办法》(2020年第9号,以下简称《办法》);

2021年发布的《中国银保监会办公厅关于进一步规范商业银行互联网贷款业务的通知》(银保监办发〔2021〕24号,以下简称《互联网贷款通知》);

2022年发布《关于加强商业银行互联网贷款业务管理提升金融服务质效的通知》(银保监规〔2022〕14号)简称14号文。

‘消费金融频道’解析出一个核心要点就是:严控跨地域经营,存量过渡至23年6月末,新增须合规。

近3年行业普遍觉得银保监严控了跨地域经营,其实这是“老生常谈”,早在2013年银监会就发布来《关于做好农村金融机构服务工作的通知》中明确规定“允许城商行在辖内和周边经济紧密区申设分支机构,但不得跨省区”。

可总是发展比监管跑的快,数年间城商行已经在全国遍地开花,银保监会在2020年7月17日会发布的《办法》是“第一支箭”,着重明确规定了“跨注册地辖区业务(异地放贷)相关审慎性监管要求”。

其中要求地方法人银行开展互联网贷款业务,应主要服务于当地客户,审慎开展跨注册地辖区业务,有效识别和监测跨注册地辖区业务开展情况。无实体经营网点,业务主要在线上开展,且符合中国银行保险监督管理委员会其他规定条件的除外。

在外省(自治区、直辖市)设立分支机构的,对分支机构所在地行政区域内客户开展的业务,不属于前款所称跨注册地辖区业务。

但问题是,城商行还没有能力将分支机构遍布全国,比如被处罚的宁波银行,在全国也只有16个省市的经营分支属地。

半年后“第二支箭”也射出,中国银保监会办公厅2021年2月19日发布的《互联网贷款通知》明确规定“严控跨地域经营”。地方法人银行开展互联网贷款业务的,应服务于当地客户,不得跨注册地辖区开展互联网贷款业务。无实体经营网点、业务主要在线上开展,且符合银保监会其他规定条件的除外。自2022年1月1日起执行,存量业务自然结清。

明显感觉到第二支箭是第一支箭的加强,跨地域经营从“审慎”到“不允许”,并且首次要求存量业务自然结清。

紧接着“第三支箭”飞来,14号文延长了整改过渡期并再次做了重申,让商业银行互联网贷款存量业务过渡期至2023年6月30日。过渡期内,商业银行互联网贷款新增业务应当符合《办法》《互联网贷款通知》和本通知要求。

近三年正好也是监管从行业整改到“常态化监管”的三年。“互联网贷款监管三支箭”发布以来,加强了业务监管,提升了服务质效,防范了金融风险,进一步明确细化商业银行贷款管理和风控要求,做出了规范与划出了红线。

城商行“全国性”展业的崛起

近几年疫情影响,全国人民币贷款余额虽然还在增长,但是一直企业贷款强、居民贷款弱的格局,并且“增速持续下降”。

2017年末,全国共有城市商业银行法人机构134家,并有44家城商行实现了跨省经营。

2022年一季度末,全国共有城市商业银行法人机构128家,分布在全国所有省区市。在全国设立营业性网点近2万家,县域以下网点逐年增加,已接近6000家。全行业从业人员49万人。

自1995年城信社改制组建城商行以来,经过二十多年的发展,城商行已经成为金融服务城乡居民、中小企业和地方经济的中坚力量。

城商行规避异地展业处罚的招式

年初“资产荒+开门红”的大背景下,地方法人银行等中小和新兴银行不得不又开始了异地放贷,他们规避处罚的几般武艺都有哪些?

一是地方法人银行收购消金公司。

继续拿小王子举例,宁波银行在2021年12月以10.91亿元的价格,收购了中国华融持有华融消金70%的股份。并于2022年5月完成了股份转让及工商变更,终于获得了心心念念的消金牌照。

宁银消金的发展重点之一是在母行宁波银行没有网点的地方设立团队,承接宁波银行的消费贷款产品,补充宁波银行作为地方性银行不能全国展业放款的业务短板。

二是设置前筛规则防范异地放贷合规风险。

地方法人银行在自行展业、开展联合贷款等业务时,只要申请借款的客户身份证地址、通讯地址、手机号归属地、IP地址等某一地址,满足地方法人银行的展业范围内等相应条件的,即可放款。

三是让客户填写虚假地址以匹配地方法人银行的展业属地。

由于政策原因,部分地方法人银行仅仅支持某些特定地区的用户放款。

一些助贷机构,为了给借款人匹配银行信贷资金,显著提高借款人的成功率,在借款的申请页面上,让客户直接补充与某某银行的展业属地相关地址,以符合监管的要求(解锁不能全国展业的地方法人银行)。

此类事情多发生于一些中小银行,地方金融监管薄弱的地方。不过也玩的乐此不疲。一旦被抓包那就会有品牌声誉风险和监管大棒伺候。随着疫情好转和经济恢复,处罚可能会进一步加强。

四是阳奉阴违,虚增或者篡改客户的某合规地址。

以内人士反馈,有的机构为了规避风险,直接让合作的外部科技服务公司对申请借款的客户的某一地址进行增加新地址标识或者直接篡改客户的某一地址以达到表面合规性。这方面已经引起监管的重视,相信大棒已经在路上。

最后再强调一下,所谓“读史明智”,回顾2017年,银行业异地非持牌机构专项治理工作开始。到2019年末,银保监会再次明确要求,城商行所有违规开设的异地非持牌机构于2020年内全部清理完毕。

2017年全国金融工作会议以来,监管部门为规范跨区域经营行为,共清理异地非持牌机构478家,基本实现清零,督促和引导城商行坚守定位,回归本源、专注主业,持续整治金融乱象,取得明显成效。

长期以来,虽然地方法人银行都有突破地域限制,进行跨省经营的发展期望,但在这个日渐内卷的行业,违规跨地域经营依然是监管主导整改方向,比如宁波银行成为首家因异地放款被重罚的银行,即便已经通过收购获得消费金融牌照,但业务主体违规问题依然被监管重视。

存量过渡只剩不到4个月,留给银行们的时间不多了。

责任编辑:宋源珺

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)