转自:券商中国

首批上市券商半年度成绩单来了。

上半年,在一级市场监管政策变化及二级市场波动加大的背景下,证券行业整体下行压力明显增加,各家券商面临不同程度的考验。

本周(8月19日至23日),首批7家上市券商公告上半年业绩,营收下滑幅度整体在10%以内;但归母净利润表现分化,既有大幅增长近三成,也有下滑逾六成。

7家券商的经纪业务和投行业务全线下滑;不足半数券商的自营业务增长。资管业务却是今年半年报最大亮点,多家券商资管业务手续费净收入大增,有的甚至超过投行手续费净收入,比如国信证券、国海证券、方正证券。

与此同时,为提高投资者获得感,有5家上市券商宣布中期分红并发布相关计划,分红金额合计近9亿元。

净利润表现分化

8月23日晚共有5家上市券商披露半年报,至此本周内(8月19日—23日)首批发布半年度业绩的上市券商已有7家。

作为首家披露半年报的大型券商,国信证券今年半年报业绩表现受到市场关注。数据显示,该公司上半年营业收入为77.57亿元,同比小幅下滑5.49%,表现基本稳定;归母净利润为31.39亿元,同比减少12.56%,尽管下滑明显,但已低于行业预测的平均水平。

根据开源证券非银分析师高超预计,2024年上半年43家上市券商归母净利润将同比下滑27%。国泰君安证券非银金融首席分析师刘欣琦预计,归母净利润同比下滑25.75%。两者预测基本接近。

券商中国记者注意到,在首批披露半年报的上市券商中,归母净利润表现分化。第一创业上半年归母净利润接近4亿元,同比大增26.56%,相较来看,国海证券则下滑逾六成。其余5家券商归母净利润同比减少幅度在20%以内,低于上述预测值。

经纪与自营如何解题

在上半年波动较大的二级市场环境下,券商展业并非易事。证券公司的优势板块——经纪业务与自营业务均面临挑战。

数据显示,7家上市券商的“经纪业务手续费净收入”全部下滑,下滑幅度在20%以内。其中,国信证券经纪业务下滑程度相对较小,同比减少4.65%,上半年手续费净收入21.32亿元。方正证券也表现较佳,同比减少6.49%,上半年经纪业务手续费净收入15.95亿元。

如何在淡市中开展经营工作,记者从7家券商上半年的解题思路注意到,证券公司主要还是通过“金融产品配置”或“证券投顾”等方式实现业绩创收,即持续深耕财富管理领域。

国信证券表示,上半年“国信鑫投顾”证券投顾服务的客户覆盖率和创收稳步提升。西部证券表示,“西部优选30”保有规模大幅增加。

有券商进一步亮出数据,浙商证券上半年新增各类金融产品销量同比上升23.12%;同时保有量同比上升2.38%,实现逆势双重上升。第一创业金融产品上半年销售规模同比增长7.69%;日均保有规模同比增长2.57%;投顾签约客户数、签约资产规模较2023年末分别增长168.33%和249.76%。

而在自营业务方面,7家上市券商收入表现有明显分化。据悉,上半年受宏观经济、政策、资金面等多重因素影响,A股指数宽幅震荡,权益市场表现回落;债券市场则呈现“快牛至震荡”走势。

根据券商中国记者以“自营业务收入=投资收益+公允价值变动-对联营/合营企业投资收益”口径计算,第一创业上半年自营收入5.66亿元,同比大增40.18%。表现增长的还有方正证券(5.95%),实现收入12.02亿元、国信证券(1.76%),实现收入35.22亿元。其他券商均出现不同程度的下滑。

方正证券给出相对详细的解题打法。据悉,该公司固定收益投资上半年实现收入14.69亿元,同比增长166.55%,主要因为根据市场行情择时择券,同时逐步扩大中性策略规模。权益类投资上半年重点围绕低估值高股息品种和新兴行业,扩大港股通投资规模,开展网下新股申购,取得了较好的投资回报,实现收入2.32亿元,同比增长612.85%,投资收益率7.24%,同比提升6.22个百分点。

资管地位上升

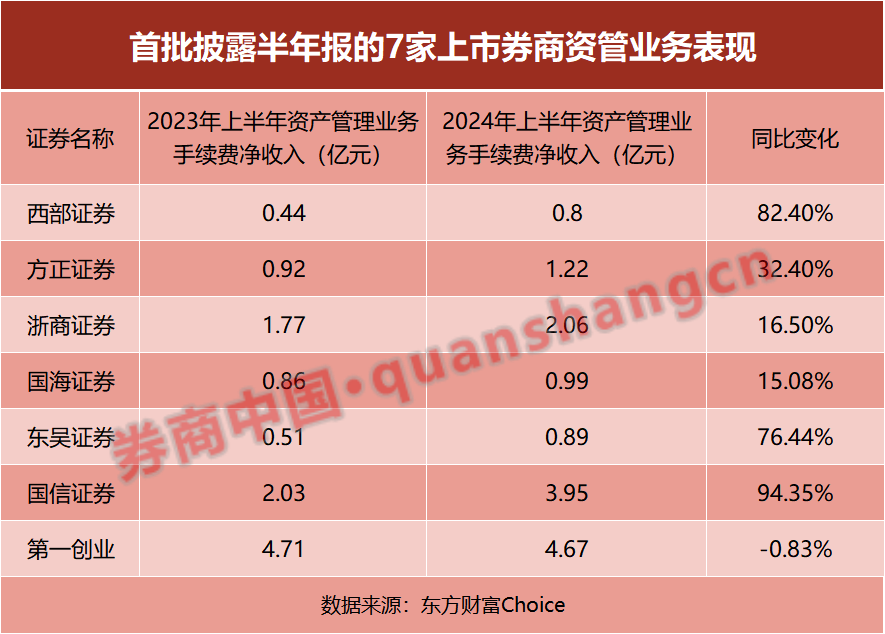

值得注意的是,资管业务在今年上半年成为一大亮点,有的券商资管收入反超投行板块。

数据显示,除第一创业小幅下滑外,其余6家券商资管手续费净收入均同比实现两位数的增长。

其中,国信证券同比增幅最大,达到94.35%,上半年资管手续费净收入为3.95亿元,超过投行手续费净收入3.94亿元。

增幅同样不可小觑的还有西部证券,该公司资管业务手续费净收入同比增长82.40%,收入规模接近0.80亿元。此外,东吴证券资管手续费净收入也有突出表现,同比增长76.44%,收入规模接近0.9亿元。

根据券商中国记者梳理,上半年券商资管主要发力银行代销渠道。东吴证券称,报告期内,公司资产管理业务加强机构合作,积极扩大获客渠道,银行代销业务及机构委外业务取得实质性进展。方正证券表示,上半年与国有股份制大行、银行理财子公司、城商行、农商行合作均取得新进展。西部证券也提到,上半年深耕银行代销业务,多维度拓宽销售路径。

除了银行外,其他券商也拓展其他方面的渠道。比如国信证券称,上半年抓住企业客户理财模式转型契机,推动企业客户数量快速增长。国海证券表示,初步形成渠道、机构、电商三足鼎立的客群结构,其中机构客户标准化产品保有规模较2023年末增长20.89%;电商标准化产品保有规模较2023年末增长10.2%。

而在产品方面,记者注意到,固收资管产品上半年销量较好,推动券商资管业绩上升。浙商证券表示,上半年公司的公、私募固收产品管理规模实现大幅上升,“固收+”业务势头迅猛,固收资产管理规模绝对量提升近140亿,较年初提升19.24%;公募基金管理规模稳步攀升,6月末存量规模为383.78亿元,较年初增长22.26%。方正证券也提到,上半年固定收益业务规模持续增长。

国信证券则表示,资管业务的创新策略持续落地,在做好固收、权益等传统优势策略基础上,发行了挂钩黄金的固收+、挂钩衍生品的指数增强等新策略,资管产品类型不断丰富,盈利能力进一步提升。

5家券商分红总额近9亿元

随着券商发出半年度成绩,首批中期分红的预案也陆续出台。根据券商中国记者前期统计,今年证券公司中期分红积极性大增。截至8月23日,共有5家上市券商给出详细的中期分红规划。

方正证券8月22日宣布,计划向全体股东每10股派发现金红利0.48元(含税),合计派发现金红利总额不超过3.95亿元(含税),不送红股,不进行公积金转增股本。记者注意到,上述金额是当前上市券商中分红规模较大的。

东吴证券分红总额与方正证券较为接近。8月23日该公司表示,拟向全体股东每10股派发现金红利0.75元(含税),共派发现金红利3.73亿元。

西部证券、第一创业、国海证券计划的中期分红总额分别为0.45亿元、0.42亿元、0.38亿元。

据记者此前统计,为提升投资者获得感,已有超过20家上市券商在上半年“预告”进行中期分红。而在过往五年,每年进行中期分红的证券公司不足5家。

记者注意到,在分红比例设定上,多数券商将中期现金分红比例上限设为30%,即分红比例不超过当期归属于公司股东净利润30%。

今年以来,监管出台多项政策,鼓励上市公司加大分红力度。4月12日“新国九条”明确提出“增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红”。

责编:杨喻程

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)