|

|

|

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

● 赎回数量:3,383,000元(33,830张)

● 赎回兑付总金额:3,392,370.91元(含当期利息)

● 赎回款发放日:2024年4月3日

● 可转债摘牌日:2024年4月3日

一、“淮22转债”有条件赎回的公告情况

(一)赎回条件成就情况

淮北矿业控股股份有限公司(下称“公司”)股票自2024年2月7日至2024年3月7日期间,连续16个交易日中有15个交易日的收盘价格不低于“淮22转债”当期转股价格14.12元/股的130%(即18.36元/股)。根据《淮北矿业控股股份有限公司公开发行可转换公司债券募集说明书》 (下称“《募集说明书》”)的约定,已触发“淮22转债”的有条件赎回条款。

(二)赎回程序履行情况

2024年3月7日,公司召开第九届董事会第二十二次会议,审议通过了《关于提前赎回“淮22转债”的议案》,决定行使“淮22转债”的提前赎回权利,对赎回登记日在册的“淮22转债”按照债券面值加当期应计利息的价格全部赎回。具体内容详见公司于2024年3月8日刊登在上海证券交易所网站(www.sse.com.cn)的《关于提前赎回“淮22转债”的公告》(公告编号:临2024-007)。

2024年3月21日,公司在上海证券交易所网站(www.sse.com.cn)披露了《关于实施“淮22转债”赎回暨摘牌的公告》(公告编号:临2024-008),并在2024年3月22日至4月2日期间披露了8次关于实施“淮22转债”赎回暨摘牌的提示性公告。

(三)赎回条款有关事项

1.赎回登记日:2024年4月2日

2.赎回对象范围:本次赎回对象为2024年4月2日收市后在中国证券登记结算有限责任公司上海分公司(下称“中登上海分公司”)登记在册的“淮22转债”的全部持有人。

3.赎回价格:根据公司《募集说明书》中有条件赎回条款的约定,“淮22转债”赎回价格为100.277元/张。

其中,当期应计利息的计算公式为:IA=B×i×t/365

IA:指当期应计利息;

B:指本次发行的可转债持有人持有的可转债票面总金额;

i:指可转债当年票面利率为0.5%;

t:指计息天数,即从上一个付息日(2023年9月14日)起至本计息年度赎回日(2024年4月3日)止的实际日历天数(算头不算尾),共计202天。

当期应计利息:IA=B×i×t/365=100×0.5%×202/365=0.277元/张

赎回价格=可转债面值+当期应计利息=100+0.277=100.277元/张

4.赎回款发放日:2024年4月3日

5.摘牌日:2024年4月3日

二、本次“淮22转债”赎回的结果和赎回对公司的影响

(一)赎回金额及股份变动情况

截至2024年4月2日(赎回登记日)收市后,“淮22转债”余额为3,383,000元(33,830张),占发行总额的0.11%。累计共有2,996,617,000元“淮22转债”已转换为公司股份,累计转股数为212,222,784股,占“淮22转债”转股前公司已发行股份总额的8.55%。

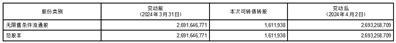

截至2024年4月2日,公司的股本结构变动情况如下:

单位:股

注:截至2024年3月31日的总股本数详见2024年4月2日公司在上海证券交易所网站(www.sse.com.cn)披露的 《公司可转债转股结果暨股份变动公告》(公告编号:临2024-032)。

(二)“淮22转债”停止交易及转股情况

自2024年3月29日起,“淮22转债”已停止交易;赎回登记日(2024年4月2日)收市后,尚未转股的3,383,000元“淮22转债”全部冻结,停止转股。

(三)赎回兑付金额

根据中登上海分公司提供的数据,本次赎回“淮22转债”数量为33,830张,赎回兑付总金额为3,392,370.91元(含当期利息),赎回款发放日为2024年4月3日。

(四)对公司的影响

本次可转债赎回兑付的总金额为3,392,370.91元(含当期利息),不会对公司现金流造成重大影响。本次“淮22转债”提前赎回完成后,公司总股本增至2,693,258,709股。因总股本增加,短期内对公司每股收益有所摊薄;长期来看,增强了公司资本实力,资本结构逐步优化,可持续发展能力进一步提升。

特此公告。

淮北矿业控股股份有限公司董事会

2024年4月4日

股票代码:600985 股票简称:淮北矿业 编号:临2024一034

债券代码:110088 债券简称:淮22转债

淮北矿业控股股份有限公司

关于控股股东及其一致行动人合计

持股比例被动稀释超过5%

暨权益变动的提示性公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

● 本次权益变动系淮北矿业控股股份有限公司(下称“公司”)“淮22转债”转股引起公司总股本增加,公司控股股东及其一致行动人合计持股数量不变,但持股比例被动稀释,不触及要约收购。

● 本次权益变动不会导致公司控股股东及实际控制人发生变化。

● 本次权益变动后,公司控股股东及其一致行动人合计持股比例由65.67%减少至60.50%,被动稀释5.17%。

一、本次权益变动基本情况

因公司可转换公司债券“淮22 转债”转股导致公司总股本增加,从而使得公司控股股东及一致行动人持股比例被动稀释5.17%,具体情况如下:

经中国证券监督管理委员会《关于核准淮北矿业控股股份有限公司公开发行可转换公司债券的批复》(证监许可〔2022〕1744号)核准,公司于2022年9月14日公开发行了3,000万张可转换公司债券,每张面值100元,发行总金额30亿元,期限6年。经上海证券交易所自律监管决定书〔2022〕277号文同意,公司本次公开发行的3,000万张可转换公司债券于2022年10月20日起在上海证券交易所挂牌交易,债券简称“淮22转债”,债券代码“110088”。“淮22转债”自2023年3月20日起可转换为公司股份,转股期为2023年3月20日至2028年9月13日。

公司股票自2024年2月7日至2024年3月7日期间,连续16个交易日中有15个交易日的收盘价格不低于“淮22转债”当期转股价格的130%,根据《淮北矿业控股股份有限公司公开发行可转换公司债券募集说明书》的约定,已触发“淮22转债”的有条件赎回条款。2024年3月7日,公司召开第九届董事会第二十二次会议,审议通过了《关于提前赎回“淮22转债”的议案》,决定行使“淮22转债”的提前赎回权利,对赎回登记日(即2024年4月2日)在册的“淮22转债”全部赎回。

2023年3月20日至2024年4月2日期间,“淮22转债”累计转股数量为212,222,784股,公司股份总数由2,481,035,925股增加至2,693,258,709股。本次权益变动前,公司控股股东淮北矿业(集团)有限责任公司(下称“淮北矿业集团”)及其一致行动人国元证券股份有限公司(代表国元证券淮矿创新单一资产管理计划(下称“国元资管计划”))合计持有公司股份数量1,629,355,295股,占公司总股本比例为65.67%。因上述可转债转股事项,公司总股本增加,公司控股股东淮北矿业集团及其一致行动人国元证券股份有限公司(代表国元资管计划)持有公司股份数量不变,但持股比例被动稀释至60.50%,合计持股比例减少5.17%。

二、信息披露义务人基本情况

1.信息披露义务人

2. 信息披露义务人的一致行动人

一致行动人:国元证券股份有限公司(代表国元资管计划)

统一社会信用代码:91340000731686376P

企业性质:股份有限公司(上市、国有控股)

法定代表人:沈和付

注册资本:436,377.79万元

成立日期:1997年6月6日

注册地址:安徽省合肥市梅山路18号

经营范围:证券经纪;证券投资咨询;与证券交易、证券投资活动有关的财务顾问;证券承销与保荐;证券自营;证券资产管理;融资融券;证券投资基金代销等业务。

三、本次权益变动前后信息披露义务人的持股情况

四、所涉及后续事项

(一)本次权益变动系“淮22转债”转股导致的被动稀释,不触及要约收购,不会导致公司控股股东及实际控制人发生变化。

(二)本次权益变动涉及信息披露义务人披露权益变动报告书,公司将尽快披露《淮北矿业控股股份有限公司简式权益变动报告书》。

特此公告。

淮北矿业控股股份有限公司

董事会

2024年4月4日

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)