原标题:中国财富管理市场报告:理财规模有望回暖,养老业务大有可为

来源:每日经济新闻

每经编辑 廖丹

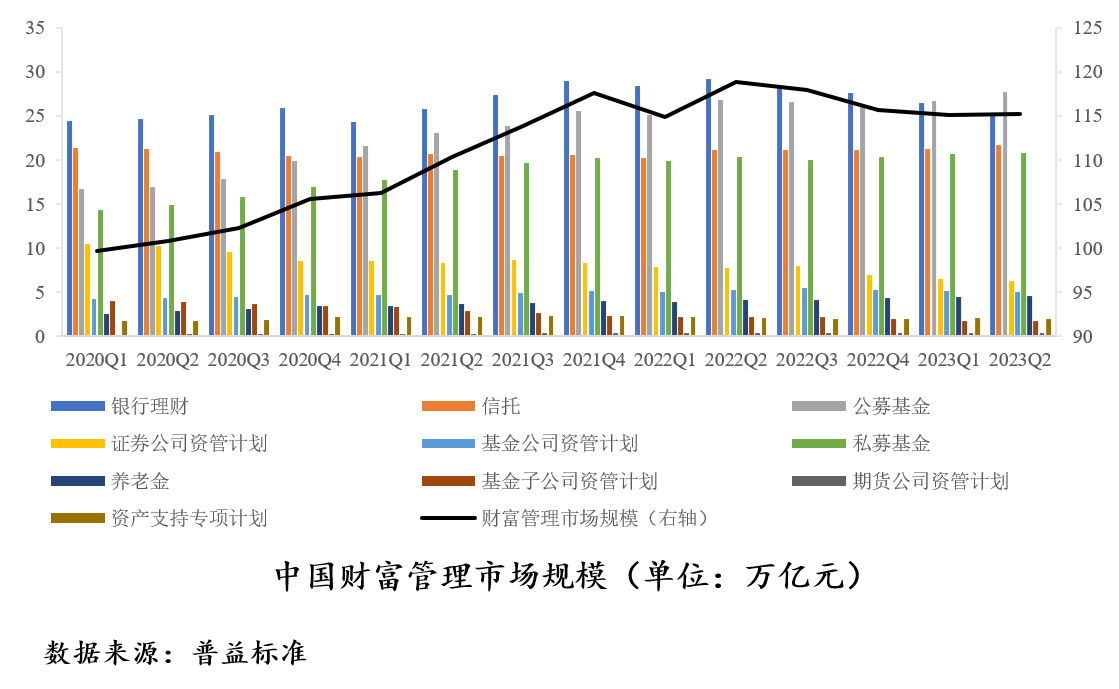

近日,由西南财经大学信托与理财研究所和普益标准共同编写的《2023中国财富管理市场报告》(以下简称“报告”)发布。《报告》以财富管理市场发展概况开篇,从银行理财、信托、公募基金、私募基金、券商资管、保险资管六个方面详细分析各资管子行业的发展现状,继而从宏观经济、资金端、资产端、机构端四个维度对中国财富管理市场发展逻辑进行全面、透彻的解读,最后基于前述分析对中国财富管理市场进行展望,为观测中国财富管理市场发展提供重要参考。

财富管理市场发展概况

“资管新规”发布后,大量不合规的资管产品和理财业务因监管限制而面临整改,银行理财与通道业务规模较大的信托、券商资管规模显著下滑。虽然部分产品和业务在进入2022年以后有所企稳,但重拾增长仍需要时间。与此同时,以主动管理能力见长的公募基金、私募基金和保险资管规模则始终保持良好的正向增长,并逐步成长为拉动资管行业规模增长的主力军。从我国财富管理市场结构来看,银行理财规模最大,基金、信托和保险资管规模紧随其后,整体上呈现出以银行为核心、非银机构百花齐放的良性竞争发展格局。

目前,我国宏观经济迎来复苏的确定性较强,叠加一系列金融改革措施的陆续出台,投资者情绪有望得到提振。前期因市场阶段性大幅调整、客户应激性赎回等因素流失的理财规模或将逐步回流理财市场。

(一)银行理财

2023年前三季度,银行理财产品呈现以下主要特点:一是产品发行企稳回升,业绩基准震荡下行。二是2023年前8个月“固收+”产品发行量持续震荡攀升并达到最高峰,此后则连续两个月回撤,但与去年同期相比仍实现翻倍有余。但三季度以来“固收+”产品的业绩基准均有所下滑。三是现金管理收益低迷,全国银行理财市场精选50款六个月投资周期产品收益震荡下行,一年投资周期产品三个月和六个月区间收益率之差有所收窄。

目前,银行理财正加速拓展代销渠道,多数银行理财子公司的考核机制也日益完善。此外,银行理财机构自展业以来,投研建设不断加强,在面临与基金、信托等各类产品的同台竞争的背景下,逐步丰富产品设计,正在从快速扩张转向精细化发展。

(二)信托

2023年信托资产余额延续回升势头,二季度增长速度有所加快。随着资管新规的落地实施,传统以单一信托为主的通道业务受限,信托公司利用自身制度优势加快推进转型。近年来,信托公司普遍加强渠道建设,注重主动管理能力培养,集合资金信托占比进一步提升,新增信托资产来源结构优化趋势明显,发展质量提升。2017年以来,虽然信托业务规模有所下降,但信托行业的实收资本、信托赔偿准备和未分配利润都保持了平稳增长,应对风险的能力稳步提升。

当前,信托行业正处在转型发展的关键时期,伴随高质量共建“一带一路”的推进,信托行业会面临更多新领域、新模式,也会给信托公司带来更加开放的发展新机会。

(三)公募基金

公募基金资产净值持续创新高,货币型基金和债券型基金的资产净值增长明显。进入2023年以来,货币型公募基金七日年化收益率较2022年反弹明显,股票型公募基金三个月和六个月区间收益表现均明显好于年初。

随着个人养老金制度进一步推动长期资金入市,公募基金将迎来更大规模的长期稳定资金和历史性发展机遇。此外,在“碳中和”的高层战略下,发展绿色公募基金也是参与绿色金融的重要机会所在。

(四)私募基金

在私募基金回归投资本源的背景下,产品规模方面,进入2023年以来,私募基金管理人数量出现了明显下滑,但私募基金管理规模2018年以来,私募基金管理规模总体上保持增长。

进入2023年以来,私募基金管理规模较2022年明显反弹,并在2023年7月创出历史新高。产品收益方面,区间收益触底反弹,复合策略相对稳定。

(五)券商资管

截至2023年二季度,券商资管规模总量下滑。从总量上看,作为通道业务重灾区的券商定向资管计划规模持续压降,而券商集合资管计划规模已经超过定向资管计划规模,这意味着新的发展动能正逐渐取代旧的发展动能。

展望未来,随着券商资管大集合产品的“公募化”改造稳步推进,已拥有公募牌照的券商资管机构大多将重心放在固收类产品上,然而,主动权益资产投研能力不足仍然是部分券商资管机构不得不面对的短板。就券商资管而言,提高投研能力、深耕主动管理仍是构建其核心竞争力的关键。

(六)保险资管

2023年,国内保险资管机构扩容至33家。回顾2018年以来保险资管机构的扩容之路,主要表现为外资机构在金融扩大对外开放背景下获批保险资管牌照以及大型保险机构旗下原有另类投资平台转型为保险资管机构。

从行业表现来看,2020年以来,保险公司资产总额总体上保持震荡增长态势。保险资金运用余额的变化主要受投资余额影响,二者的变化趋势基本保持同步,而银行存款余额则维持稳定。

中国财富管理市场发展逻辑

一是宏观经济方面。三季度GDP明显高于市场预期,高技术产业实现高增长;基建投资稳健发力,地产投资持续低迷,房地产供需结构仍处于调整阶段;随着各地扩内需、促消费政策逐步落地显效,消费场景不断拓展,服务消费需求进一步释放,服务零售保持较快增长,消费库存去化明显;今年以来货币政策精准施策、持续发力,短期利率明显回升,国债利差持续收窄;公共财政支出同比增速有所收敛,收入同比增速则大幅抬升,财政逆周期调节的紧迫性抬升。

二是资金端方面。短期来看,受去年底理财净值大幅波动引发资金搬家影响,上半年银行理财存续规模持续下滑,被公募基金反超。随着理财资金对高流动性资产配置的提升,银行理财产品的防御性有望加强,叠加银行存款利率多次下调,吸引力下降,理财规模有望回暖。长期来看,我国资产增速领跑全球,财管需求持续增长;与此同时,家庭资产配置转型,财管担当重要载体。

三是资产端方面。2023年,债券市场先抑后扬,信用利差大幅缩窄;权益类资产在注册制全面启动和全球股市回暖的背景下,多层次资本市场体系建设将迈出新步伐;公募REITs项目扩容趋势未改,但2023年以来回调明显,投资者仍需要保持谨慎态度,重点关注REITs底层资产的质量;房企融资大幅下降,销售数据持续低迷。

四是机构端方面。从渠道端来看,销售渠道日渐多元,目前呈现出直销和代销“两手抓”的发展格局;各类金融机构愈发重视科技赋能对于业务转型发展的推动。从产品端来看,领先资管机构致力于着重打造差异化的拳头产品,各资管机构应积极推进权益类、多资产及另类投资产品的发展,做大做强指数型产品,积极把握养老及ESG投资产品趋势。

中国财富管理市场未来展望

一是宏观经济方面。经济改革方向清晰,宏观政策因时而动;高技术产业引领投资,房地产投资仍低迷;消费市场无需悲观,服务消费潜力巨大;重提逆周期调节,货币政策仍将稳健;财政政策仍将发力,特别国债重点扶持。

二是资金端方面。短期来看,存款利率持续下调,“储蓄搬家”或将强化。长期来看,第三支柱空间广阔,养老业务大有可为;家庭资产配置转型,持续增配金融资产。

三是资产端方面。固收类资产的债券收益率仍向下,城投债净增量难升;权益类资产随着我国经济逐步回升,微观流动性将重回均衡;公募REITs市场环境日趋成熟,长期投资价值不改;楼市政策密集发布,我国住房体系长期新发展模式已明确确定为“商品房+保障房”的双轨制体系。

四是机构端方面。从渠道端来看,投教工作道阻且长,财富管理机构由卖方销售向买方投顾转型是必然趋势。从产品端来看,各机构应着力提升投研核心能力,实现宏观、策略、行业和公司全维度的研究覆盖,并逐步完善产品谱系;以养老为首的财富管理需求逐渐多元,ESG等主题投资方兴未艾。

责任编辑:李琳琳

APP专享直播

热门推荐

女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了 收起女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了

- 2025年02月20日

- 01:45

- APP专享

- 扒圈小记

15,899

15,899

网传“河北邢台一局长酒后砸店伤人”,官方通报:停职,纪委监委立案调查

- 2025年02月20日

- 01:47

- APP专享

- 扒圈小记

4,799

4,799

特朗普称期待中方领导人访问美国,外交部回应

- 2025年02月20日

- 07:51

- APP专享

- 北京时间

4,225

4,225

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 12:17:41

普元信息(sh688118)公告称,由于工作人员疏忽,现对《关于部分董事、高级管理人员减持股份计划公告》进行更正。更正后,杨玉宝拟减持数量不超过66万股,占公司总股本的比例不超过0.70%;王克强拟减持数量不超过19万股,占公司总股本的比例不超过0.20%。减持期间为2025年3月17日至2025年6月16日。小财注:此前公告公司控股股东刘亚东拟减持不超过1.54%股份事项,在更正公告中删除。 -

趋势领涨今天 11:18:53

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 10:20:55

【2连板云中马(sh603130):目前公司在中玺新材料(安徽)有限公司参股比例较小 对公司业绩不产生重大影响】财联社2月20日电,云中马(sh603130)发布股票交易异常波动公告,公司关注到近期市场对于人形机器人(sz300024)相关概念的关注度较高,部分机构将公司列为机器人(sz300024)概念标的。公司就相关事项澄清说明如下:公司在2024年半年度报告中就对外投资的中玺新材料(安徽)有限公司的情况进行了披露。目前公司在中玺新材料(安徽)有限公司认缴的注册资本为1571.4848万元,对应的持股比例为8.1491%,参股比例较小,对公司业绩不产生重大影响。 -

趋势领涨今天 10:18:52

【2连板云中马(sh603130):目前公司在中玺新材料(安徽)有限公司参股比例较小 对公司业绩不产生重大影响】云中马(sh603130)发布股票交易异常波动公告,公司关注到近期市场对于人形机器人(sz300024)相关概念的关注度较高,部分机构将公司列为机器人(sz300024)概念标的。公司就相关事项澄清说明如下:公司在2024年半年度报告中就对外投资的中玺新材料(安徽)有限公司的情况进行了披露。目前公司在中玺新材料(安徽)有限公司认缴的注册资本为1571.4848万元,对应的持股比例为8.1491%,参股比例较小,对公司业绩不产生重大影响。 -

数字江恩今天 09:34:22

这里只是宽幅震荡,涨跌都没有持续性。明日关注红线,如果跌破则回踩看机会,如果不跌破则再冲高,那么高位板块且近几天持续冲高的,就要注意短线风险。 -

数字江恩今天 09:34:17

明日关注图上的白色震荡轮回线第一个低点对应红色水平线,只要这条线不跌破,明天还会向着3366冲锋一下,也或者略微突破。可以明确的是,3366已经是结构结束点位,哪怕略微新高,也属于震荡高点,没有持续性。 -

数字江恩今天 09:34:06

今天看1分钟图即可。大盘周二下跌到3314点,周三上涨反包,而今天周四没有再继续下跌,而是维持窄幅震荡,从节奏上就隐含了再次冲高3366的可能,个股涨跌比也支持这个结论。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:33:57

盘中ai医疗,消费电子和人形机器人(sz300024)上涨领先,而之前的云概念和农林牧渔则继续调整。 -

数字江恩今天 09:33:33

A股两市今日成交6701 + 10865 = 17566 亿人民币,相比昨日轻微放量约350亿。大盘今天全天窄幅震荡,没有超过20个点震幅,收跌不到1个点。个股方面,则是近2/3的个股收红上涨,忽视了指数的波动。 -

数字江恩今天 09:33:29

涨跌皆不持续