中国经济网北京12月4日讯 新晨科技(19.720, -1.70, -7.94%)(300542.SZ)今日收报14.23元,涨幅1.79%。

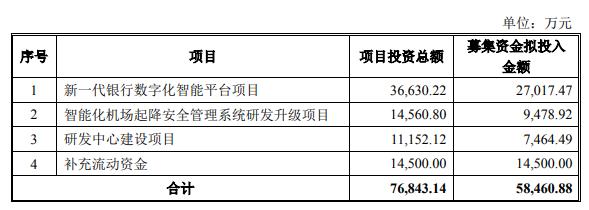

新晨科技12月2日发布2023年向特定对象发行A股股票预案。本次向特定对象发行股票募集资金总额预计不超过58,460.88万元(含本数),在扣除发行费用后实际募集资金净额将用于新一代银行数字化智能平台项目、智能化机场起降安全管理系统研发升级项目、研发中心建设项目、补充流动资金。

本次发行的股票种类为境内上市的人民币普通股(A股),每股面值人民币1.00元。本次发行采取向特定对象发行方式,在中国证监会作出的同意注册决定的有效期内选择适当时机向不超过35名特定对象发行股票。公司将在本次发行获得中国证监会作出同意注册决定后,经与保荐机构(主承销商)协商后确定发行期。

本次向特定对象发行股票的发行对象不超过35名,为符合中国证监会规定条件的法人、自然人或其他合法投资组织;证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托公司作为发行对象,只能以自有资金认购。本次向特定对象发行股票所有发行对象均以现金方式认购本次发行的股票。

本次向特定对象发行采用竞价方式,定价基准日为发行期首日。发行价格不低于定价基准日前二十个交易日公司股票交易均价的80%。

本次向特定对象发行股票的发行数量不超过89,000,000股(含本数)。在前述范围内,最终发行数量将在本次发行获得深交所审核通过并经中国证监会作出同意注册决定后,由董事会根据股东大会的授权与主承销商(保荐机构)协商确定。若本次发行的股份总数因监管政策变化或根据审核注册文件的要求予以调整的,则本次发行的股票数量届时将相应调整。

本次向特定对象发行完成后,特定对象所认购的股份限售期需符合《上市公司证券发行注册管理办法》和中国证监会、深圳证券交易所等监管部门的相关规定,本次发行股份自发行结束之日起六个月内不得转让。限售期结束后减持按中国证监会及深圳证券交易所的有关规定执行。

本次向特定对象发行股票前滚存的截至本次发行完成时的未分配利润由本次发行完成后新老股东按本次发行完成后的持股比例共享。

本次向特定对象发行的股票将在深圳证券交易所创业板上市。本次发行决议的有效期为发行方案经股东大会审议通过之日起十二个月。

截至预案出具日,公司本次向特定对象发行尚无确定的对象,因而无法确定发行对象与公司的关系。发行对象与公司之间的关系将在发行结束后公告的发行情况报告书中披露。

本次发行前,公司无控股股东、实际控制人。本次向特定对象发行股票不超过89,000,000股(含本数),若本次向特定对象发行按目前股本测算的发行数量上限实施,为了保证本次发行不会导致公司控制权发生变化,本次发行将根据市场情况及深圳证券交易所的审核和中国证监会的注册情况,在符合中国证监会和深圳证券交易所相关规定及股东大会授权范围的前提下,对于参与竞价过程的认购对象,将控制单一发行对象及其关联方(包括一致行动人,下同)认购数量的上限,并控制单一发行对象及其关联方本次认购数量加上其认购时已持有的公司股份数量后股份数量的上限。本次发行不会导致发行人控制权发生变化。

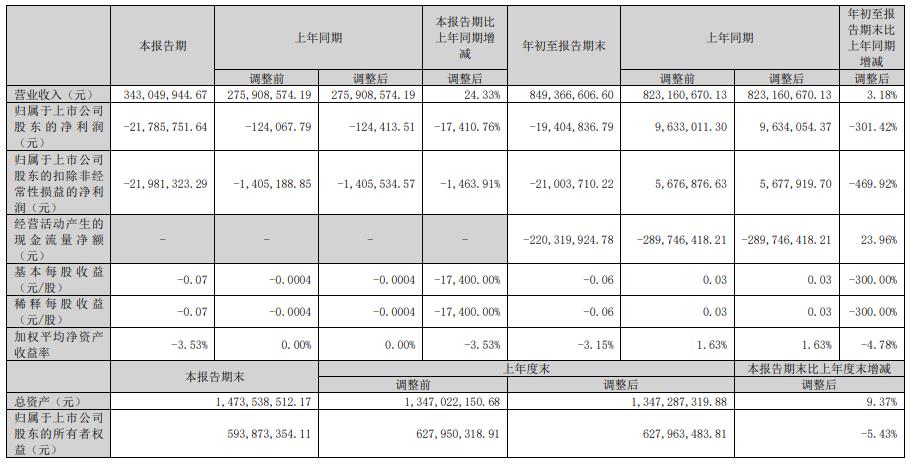

新晨科技2023年三季度报告显示,今年第三季度,新晨科技实现营业收入3.43亿元,同比增长24.33%;归属于上市公司股东的净利润-2178.58万元,同比下滑17410.76%;归属于上市公司股东的扣除非经常性损益的净利润-2198.13万元,同比下滑1463.91%。

今年前三季度,新晨科技实现营业收入8.49亿元,同比增长3.18%;归属于上市公司股东的净利润-1940.48万元,同比下滑301.42%;归属于上市公司股东的扣除非经常性损益的净利润-2100.37万元,同比下滑469.92%;经营活动产生的现金流量净额-2.20亿元。

APP专享直播

热门推荐

结婚不到一年就离婚,男方要求女方返还彩礼被法院驳回 收起结婚不到一年就离婚,男方要求女方返还彩礼被法院驳回

- 2025年02月28日

- 06:56

- APP专享

- 扒圈小记

23,357

23,357

马斯克再得一子 第14个孩子出生

- 2025年03月01日

- 04:04

- APP专享

- 扒圈小记

8,648

8,648

泽连斯基已经抵达英国

- 2025年03月01日

- 11:28

- APP专享

- 北京时间

6,210

6,210

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势起航今天 14:50:14

【美联邦法官阻止特朗普政府在部分州执行跨性别医疗相关行政令】据美国广播公司当地时间3月1日报道,美国一名联邦法官发布初步禁令,阻止特朗普政府在部分州执行与跨性别医疗相关的两项行政命令,裁定政府命令“篡改了法律”并“规避了权力分立原则”。该初步禁令阻止了一项涉及跨性别青少年医疗护理的行政命令的执行,以及另一项关于向提供跨性别者服务的机构提供联邦资金的行政命令。 (央视新闻) -

趋势起航今天 14:20:13

埃及央行表示,1月广义货币供应量(M2)同比增长32.1%。 -

趋势起航今天 13:50:11

德国外交部长贝尔伯克表示,必须立即加大德国对乌克兰的支持。在乌克兰防御问题上,我们必须与波兰、法国和其他国家更紧密地合作。 -

趋势起航今天 13:20:11

【中金:南向资金周度流入规模创2021年1月以来新高】中金策略指出,互联互通方面,北向资金日均成交规模较上周增加,南向资金加速流入,周度流入规模创2021年1月以来新高。本周南向资金流入749.7亿港币,日均流入149.9亿港币,较此前一周日均流入102.42亿港元再度大幅增长。个股层面,南向本周大幅流入阿里巴巴与中国移动(sh600941),但同时流出美团与中国海洋石油。行业层面,本周南向增持消费与内地银行最多,减持能源及原材料等。 -

趋势起航今天 12:50:07

【比亚迪(sz002594)2月份销售322846辆 同比增长164%】 比亚迪(sz002594)汽车公布,比亚迪(sz002594)2月份销售322846辆,同比增长164%;其中,乘用车海外销售67025辆,比亚迪(sz002594)汽车王朝丨海洋销售304673辆;方程豹汽车销售4942辆;腾势汽车销售8513辆;仰望汽车销售105辆。 -

趋势起航今天 12:20:06

【俄称“土耳其溪”基础设施遭乌军攻击】俄罗斯国防部称,当地时间28日凌晨,乌军攻击“土耳其溪”基础设施。乌克兰方面对此暂无回应。据悉,“土耳其溪”是俄罗斯向土耳其供应天然气并通过土耳其向欧洲南部供应天然气的管道项目。 -

趋势起航今天 11:20:03

【辽宁签约16个“央地合作”重点项目】从1日举行的辽宁省与央企深化合作座谈会上获悉,当日辽宁省与中央企业签约16个重点项目,计划总投资1160亿元。会上签约的16个重点项目涉及12家中央企业,涵盖城市基础设施、海上风电、矿产资源开采扩建、城市综合体改造等领域,覆盖辽宁省多个地市。辽宁省国资委相关负责人表示,这批优质项目资源的汇聚,将有效助力辽宁传统产业转型升级和战略性新兴产业培育壮大。 -

趋势起航今天 10:50:01

印度2月总体消费税(GST)1.84万亿卢比。 -

趋势领涨今天 10:21:03

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势起航今天 10:19:59

美国国家公路交通安全管理局(NHTSA)表示,大众汽车美国公司召回60490辆车。