来源:每日经济新闻

每经记者 王海慜 每经编辑 赵 云

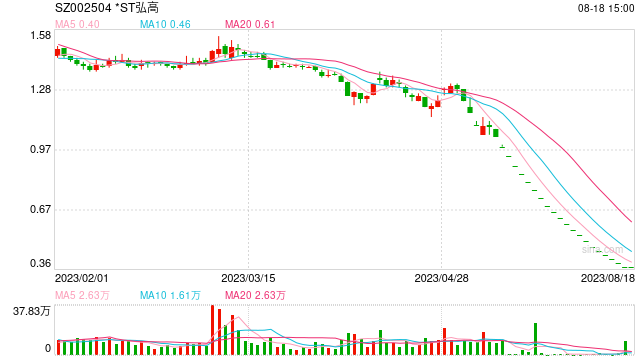

连续近20个跌停的*ST弘高(维权)(SZ002504,股价0.40元,市值4.10亿元)触及面值退市标准已经没有悬念。在这家准退市公司的最新股东名单里,安信证券、江海证券、东兴证券、东方证券等4家券商赫然在列。

据《每日经济新闻》记者梳理,多达4家券商跟随上市公司退市一起被“埋”,这还是2021年退市新规实施以来A股首例。

数据来源:记者整理视觉中国图杨靖制图

数据来源:记者整理视觉中国图杨靖制图目前,安信证券对*ST弘高的持股比例达到18%,为第一大股东。根据查询,安信证券所持1.88亿股来自大约2年前*ST弘高控股股东股权质押爆雷后的以股抵债。由于这1.88亿股一直处于限售状态,所以这2年来安信证券未能减持。

截至2023年一季度末,*ST弘高的资产负债率高达121%,如果*ST弘高未来出现严重资不抵债的情况,不排除面临破产清算,事实上,退市公司即使到了老三板也存在摘牌的风险。由于宣告破产,2021年从老三板摘牌的海润光伏就是先例。假如走到这一步,届时上述4家券商所持有的*ST弘高股份真的就血本无归。

安信证券为第一大股东

截至2023年一季度末,*ST弘高的股东户数为2.67万户。从公司2023年一季报的十大股东名单来看,《每日经济新闻》记者发现多达4家券商,其中安信证券持股比例达到18%,为第一大股东;江海证券持股比例达到7.3%,为第三大股东;东兴证券持股比例达到3.3%,为第六大股东;东方证券持股比例达到2.82%,为第七大股东。

公开信息显示,安信证券所持1.88亿股*ST弘高股份,来自大约2年前*ST弘高控股股东股权质押违约后的以股抵债。其余券商,如江海证券所持的0.75亿股、东兴证券所持的0.34亿股、东方证券所持的0.29亿股也均来自近年*ST弘高控股股东股权质押爆雷后的以股抵债,其中江海证券、东方证券获取股份的时间与安信证券相近。以股抵债之前,上述券商曾通过拍卖的方式试图将抵押股份变现,但均告流拍。

事实上,基于股权质押业务风险暴露引发的上述现象并不算罕见。根据退市规则,目前同样处于准退市状态的*ST搜特、*ST天润(维权)、*ST文化(维权)等A股的十大股东中都有券商,但多达4家券商跟随退市公司一起被“埋”的情形实属罕见。

据记者梳理,*ST弘高以一己之力把4家券商一起拖进退市泥潭,这还是2021年退市新规实施以来A股已退市上市公司的首例。上一个纪录由邦讯退保持,2022年7月邦讯退正式退市,从其退市时的最新季报来看,十大股东里包括东方证券、信达证券、长城国瑞3家券商。

值得注意的是,自2020年四季度安信证券新进*ST弘高十大股东以来,在随后近2年的时间里安信证券未减持。江海证券、东方证券亦是如此。近几年,*ST弘高基本面发生了显著变化,从2019年开始,公司一直处于亏损状态。

*ST弘高现在的股价较2年前已大幅折价(2023年以来已暴跌近75%),一旦退市,其市值不排除会进一步缩水。现在回头来看,如果安信证券在2年前拿到抵押的股票后直接在二级市场抛售应该能减少不少损失。

4家券商所持均为限售股

令人惊讶的是,不缺风控意识的券商这几年吃这种“哑巴亏”的情况竟不在少数,例如*ST金洲、腾邦退、北讯退等已退市个股的10大股东中都能发现一些“站岗”多时的券商。

对此现象,某从业多年的券商行业人士向《每日经济新闻》记者分析指出,造成这类情况主要有两种原因:一是质押的股票受限,比如是限售股,导致券商无法在二级市场抛售;二是持股量大,券商抛售会引发崩盘。

*ST弘高的券商股东选择“站岗”的原因为前者。据Choice数据统计,2020年四季度以来的各个季度,上述4家券商所持有的*ST弘高股份状态均为“限售流通A股”。

2023年6月9日,记者致电*ST弘高,公司有关人士表示,这些券商是被动持有的原股东的限售股,这些股份之所以一直是限售状态,是因为*ST弘高当年借壳上市的业绩补偿承诺没有完成。上述券商当时在做股权质押的时候,其实都知道质押物为限售股。

上述券商行业人士表示:“股权质押融资是股东借款,正常情况下是不会出问题的,所以前些年很多限售股的质押业务券商也会做,毕竟上市公司是稀缺资源。只是这些年上市公司特别是民营的爆雷稍多,导致相关风险暴露。”

公开信息显示,2014年*ST弘高借壳上市,初期,*ST弘高业绩也风光过,2014年至2016年,公司归母净利润均超2亿元。据Choice数据统计,*ST弘高控股股东发起的股权质押大多发生在那几年。然而好景不长,从2017年开始*ST弘高业绩开始掉头向下。

6月8日下午,就公司是否对*ST弘高退市造成的损失作过测算,相关损失是否已得到充分计提,*ST弘高退市后公司所持股份将怎么处理等问题,记者向安信证券方面发去了采访函,而截至发稿未获回复。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)