每经记者 李玉雯 每经编辑 马子卿

湖州银行上市申请日前获得上交所受理。据悉,该行计划融资23.98亿元,本次发行募集资金扣除发行费用后,将全部用于补充该行核心一级资本,提高资本充足水平。

资料来源:上海证券交易所网站

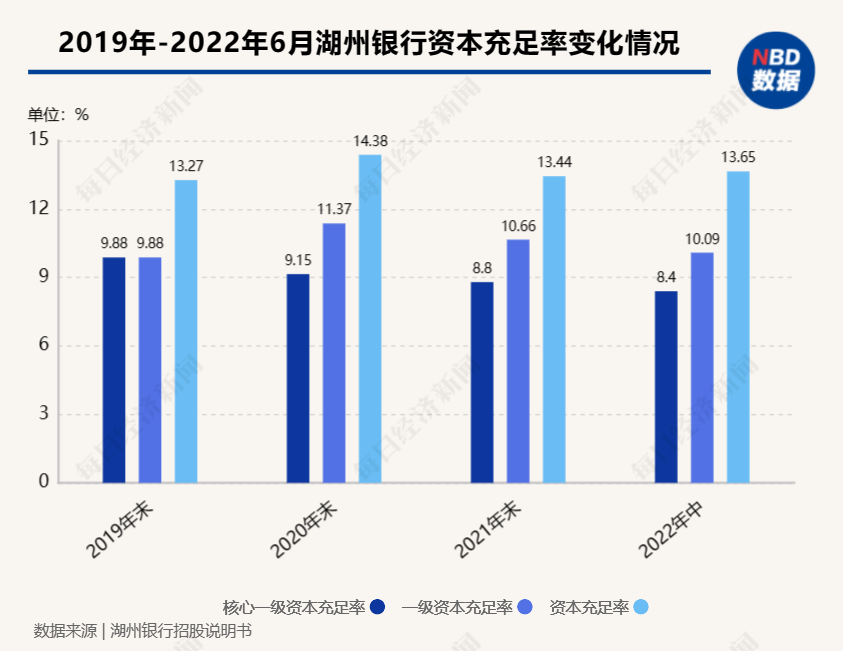

资料来源:上海证券交易所网站据招股说明书披露,截至2022年6月末,湖州银行总资产1102.96亿元,是湖州市资产规模最大的银行。不过,由于各项业务快速发展导致资本消耗加剧,该行也面临一定的核心资本补充压力。数据显示,2019~2021各年末,该行核心一级资本充足率分别为9.88%、9.15%、8.8%,2022年6月末为8.4%,呈现下滑趋势。

记者注意到,当前A股11家拟上市的排队银行中,浙江地区仅湖州银行在列。截至目前,浙江省有4家A股上市银行,包括1家股份行浙商银行(SH601916,股价2.94元,市值625.3亿元)、2家城商行宁波银行(SZ002142,股价29.58元,市值1953亿元)、杭州银行(SH600926,股价12.14元,市值719.9亿元),以及1家农商行瑞丰银行(SH601528,股价7.63元,市值115.1亿元)。

湖州银行若顺利通关,将有望成为浙江省第5家A股上市银行、第3家A股上市城商行。

去年上半年实现营业收入12.79亿元,不良贷款率逐年下降

湖州银行成立于1998年,是湖州市本土唯一具备法人资格的城商行,已扎根湖州市二十余年,是湖州市资产规模最大的银行。

截至2022年6月末,湖州银行总资产为1102.96亿元,较2021年末增长8.77%。贷款体量扩增是总资产持续增长的重要推动力,2022年6月末该行贷款总额607.39亿元,在湖州地区中小银行的市场份额居于前列。

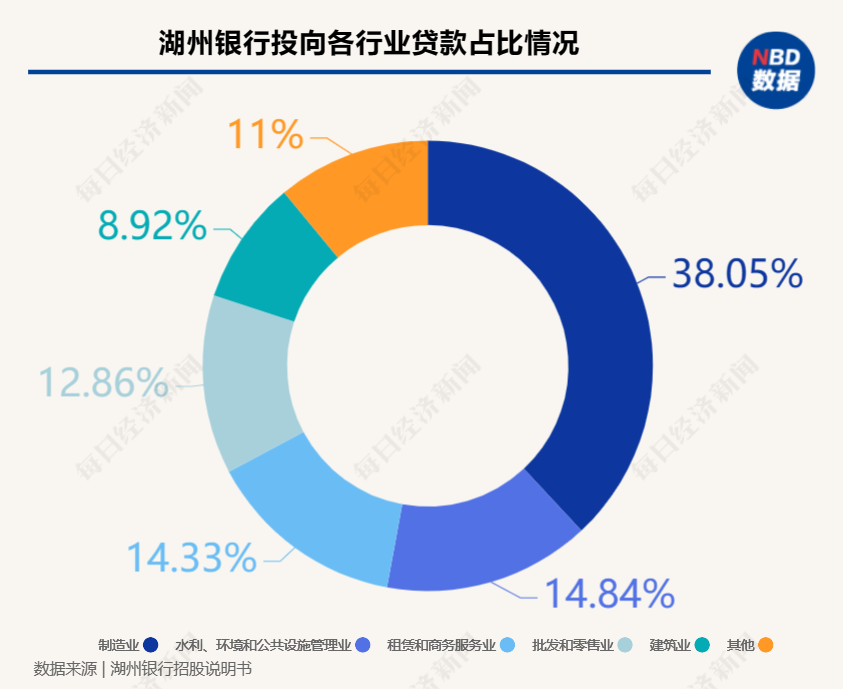

记者注意到,湖州银行贷款行业集中度较高,截至2022年6月末,该行投向前五大行业的贷款占全部公司贷款的89%,前五大行业为制造业、水利、环境和公共设施管理业、租赁和商务服务业、批发和零售业、建筑业,其占比分别为38.05%、14.84%、14.33%、12.86%、8.92%。

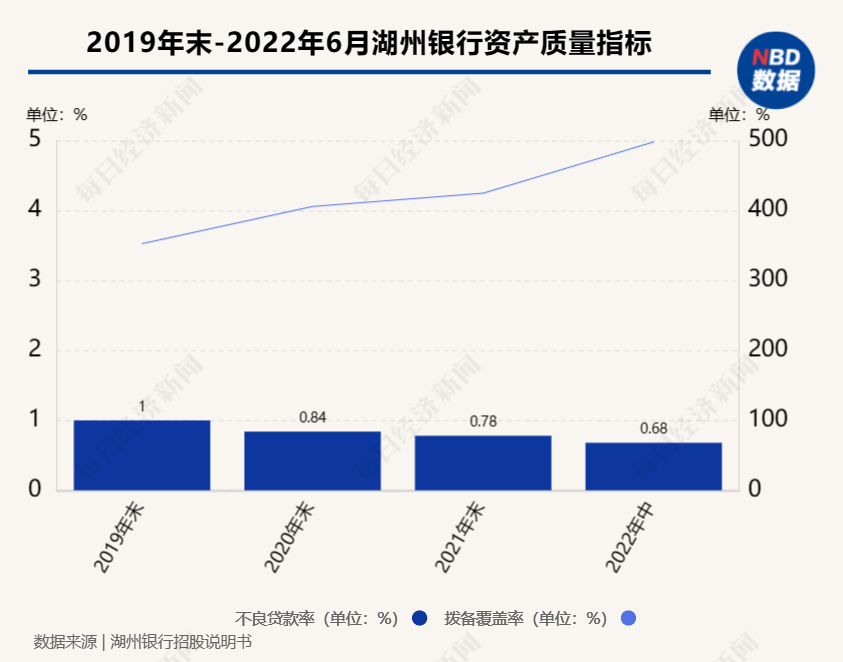

而在资产质量方面,2019~2021各年末,湖州银行的不良贷款率分别为1%、0.84%、0.78%,2022年6月末进一步下降至0.68%;相应各期末的拨备覆盖率分别为352.60%、405.94%、424.94%、498.13%,风险抵补能力保持较高水平。

另外,该行关注类贷款占比同样整体呈下降趋势,不良贷款潜在生成压力减小。2019~2021各年末,该行关注类贷款余额分别为2.90亿元、4.06亿元、3.00亿元,在发放贷款和垫款总额中的占比分别为0.81%、0.92%、0.56%。

其中,2020年关注类贷款略有提升,主要受新冠疫情影响,部分小微企业及个人客户出现风险信号。截至2022年6月末,湖州银行关注类贷款余额2.49亿元,在发放贷款和垫款总额中的占比为0.41%。

对于资产质量持续改善的原因,湖州银行表示,一方面湖州地区整体信用环境良好,另一方面,该行建立起全面风险管理体系并制定有效的运行机制,同时风险防控措施有力,通过加强信贷三查等深化风险识别与监测。此外,该行也在加快对存量不良贷款的清收化解,通过催收、诉讼、核销、转让等多种方式,持续夯实信贷资产质量。

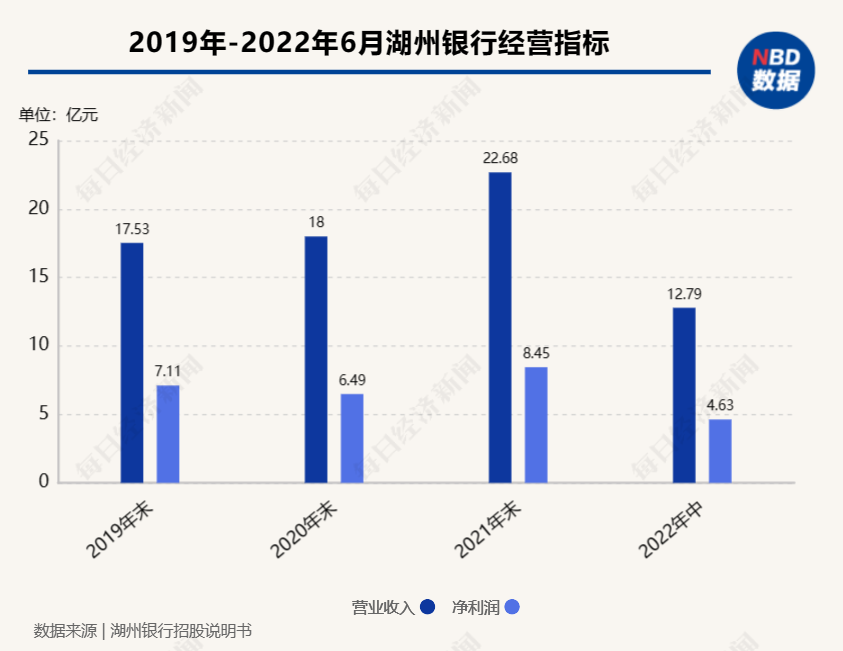

盈利方面,据招股说明书披露,2019~2021各年度,湖州银行分别实现营业收入17.53亿元、18.00亿元、22.68亿元,净利润7.11亿元、6.49亿元、8.45亿元,营业收入和净利润年均复合增长率分别为13.74%和8.99%。2022年上半年,该行实现营业收入12.79亿元、净利润4.63亿元。

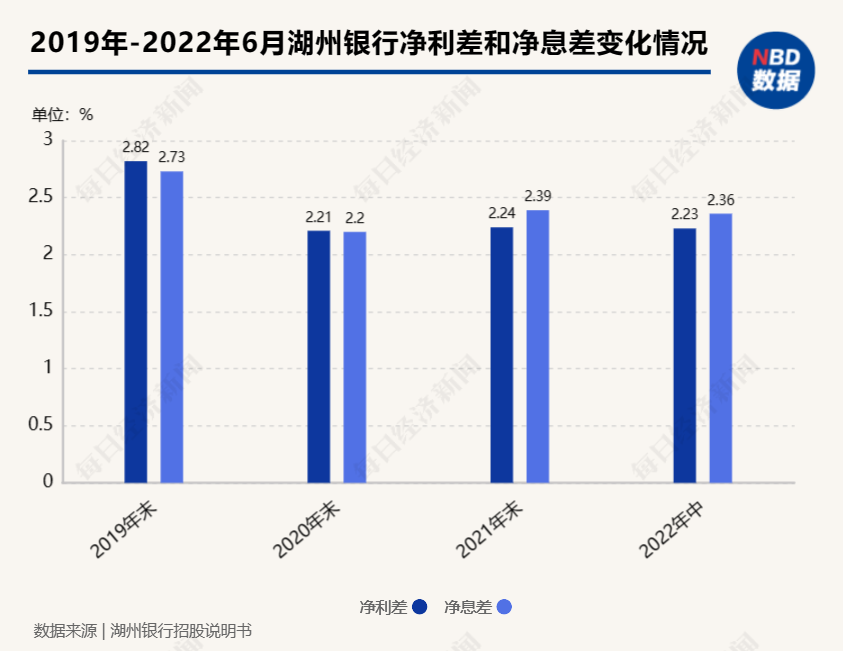

记者注意到,近年来该行净利差和净息差呈现先下降后上升趋势,但整体仍有所下降。数据显示,2019~2021各年度,湖州银行净利差分别为2.82%、2.21%、2.24%,净息差分别为2.73%、2.20%、2.39%。2022年上半年,该行净利差为2.23%,净息差为2.36%。

对于上述指标变化趋势的原因,湖州银行表示,在金融去杠杆的大环境下,货币政策收紧,银行服务实体经济、支持小微企业发展的政策导向愈发明显,贷款利率有所下降;同时,随着利率市场化的推进,行业竞争加剧,对银行的资产负债定价能力形成了较大的挑战。

此外,湖州银行表示,该行金融投资结构中,利率相对较高的资管计划及信托计划的规模有所下降,利率相对较低的同业存单的规模有所上升。2021年,该行净利差和净息差有所回升,主要系存款结构优化,吸收存款付息成本率有所下降。

各级资本充足率均符合监管要求,湖州市政府为该行实际控制人

据了解,湖州银行制定了2022年-2024年的资本规划目标为核心一级资本充足率不低于7.5%,一级资本充足率不低于9%,资本充足率不低于12%,确保未来几年保持较高的资本充足水平,以提高该行风险抵抗能力,为发展战略提供支撑。

数据显示,2019~2021各年末及2022年6月末,湖州银行核心一级资本充足率分别为9.88%、9.15%、8.80%、8.40%;一级资本充足率分别为9.88%、11.37%、10.66%、10.09%;资本充足率分别为13.27%、14.38%、13.44%、13.65%,各级资本充足率水平均符合监管要求。

不过,湖州银行也在招股说明书中坦言,“鉴于本行各项业务持续较快发展以及日趋严格的监管要求,本行仅靠内源补充难以维持健康的资本充足水平,未来几年本行将面临较大的资本补充压力。”

东方金诚国际信用评估有限公司对该行出具的一份评级报告中指出,2019年该行通过向物产中大定向增发股票1.01亿股的方式补充资本,资本实力大幅提升。此外,该行分别于2020年、2022年成功发行12亿元无固定期限资本债券和14亿元二级资本债券补充资本,资本结构亦得以优化。但由于各项业务的快速发展导致资本消耗加剧,该行仍面临一定核心资本补充压力。

实际上,湖州银行筹备IPO也是计划进一步拓宽资本补充渠道。记者注意到,湖州银行开启上市工作已有四年。2019年3月,浙江证监局披露湖州银行辅导备案公示文件,中金公司担任辅导机构。

2019年6月,湖州银行正在接受中金公司上市辅导,彼时该行第二大股东美都能源以亏本近3000万元的代价清仓了自己所持股份,随后该行引入战略投资者物产中大(SH600704,股价5.02元,市值260.7亿元)。据悉,美都能源当时持有该行1.14亿股股份,持股比例为12.5%,其以3.5元/股的价格将持有的湖州银行全部股权转让给五家公司,转让金额为3.99亿元。

截至2022年6月末,湖州银行股本总额为10.13亿股,股东户数为390户。持股比例5%以上的股东有湖州市城投集团、物产中大、长兴县财政局,持股比例分别为17.9%、10%、6.38%,其中城投集团为市属最大国企,物产中大为浙江省省属最大国企。

资料来源:湖州银行招股说明书

资料来源:湖州银行招股说明书据招股说明书披露,湖州市人民政府为湖州银行实际控制人,该行股东城投集团、长兴县财政局、交投集团、德清县财政局等8家基于行政关系、股权关系均为湖州市政府直接或间接控制的事业单位及企业法人。

截至2022年6月末,前述8家股东合计持有湖州银行股份3.8亿股,占该行总股本的37.56%。

封面图片来源:每日经济新闻 文多 摄

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)