文/新浪财经意见领袖专栏作家 李冬

金价的高点会在什么地方?长周期看,金价最终会在牛市中赶上已经落后多年的物价通胀,在上面内容中提到,货币近十年增发量大约1.6-1.8倍,而金价涨幅0.6倍,未来黄金有望还有60%的涨幅,也就是高点可能会在2500美元/ 盎司以上,最终追赶上通胀的速度。

“有一种东西很怪,它前脸长头发,后边是一个秃脑勺。它迎着你走过来的时,由于它满脸头发,你看不懂它。等到它从身边过去,你突然看清了,但伸手一抓,发现它后脑勺没有头发,于是失之交臂。它的名字叫机会。”——韩国谚语

当下对大部分人来说,黄金可能正是那个“前脸头发,后面秃脑勺”的东西。

对于黄金投资价值的争论从来没停过:

1、黄金不是有息资产,只能保值,没法增值。

2、黄金在通胀抬头的时候才会开始走牛。

3、乱世买黄金,但美国和伊朗开打了吗?没有!

4、黄金是避险资产,美股牛市,美元坚挺,黄金难抬头。

......

现实:通胀没来、美国和中东没打起来、美股仍然是牛市,美元依然强劲,但是黄金一直在涨。为啥?

黄金的多面性,大部分人盲人摸象的认知

盲人摸象的游戏里,有人觉得大象像一堵墙、有人觉得像柱子、有人觉得像细细的棍子。但是换了个位置再摸后,大家又觉得大象并不是之前的样子,最后大象究竟什么样子让人一头雾水。

现实中的黄金具有多面性,但是大部分人的认知都比较片面:

“大象是一堵墙”:黄金和通胀高度相关

黄金保值,抗通胀,这是大家普遍的观念,但是这条规律不总灵验。

最近10年国际金价

最近10年国际金价近10年,黄金价格从2010年将近1000美元/盎司,上涨到现在的1646美元,上涨约0.6倍。

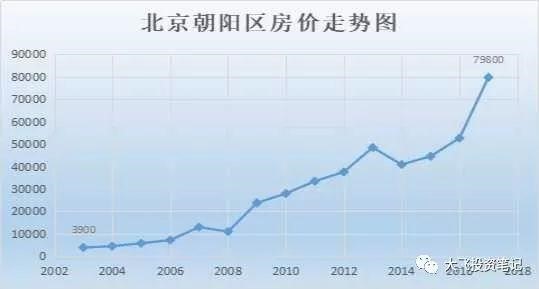

同时期的房价,以北京朝阳为例,从3万/平涨到8万/平,涨幅约1.6倍。

广义货币余额

中国M2(全社会现金+活期+定期存款余额),代表社会总体货币存量,从72万亿上涨到目前202万亿(2020年1月最新数据),增幅大约1.8倍,与房价涨幅基本吻合。

截至当前十年,黄金在对抗通胀中,完败。

“大象是柱子”:乱世买黄金,地缘政治和战争风险促使金价上涨:

总有人相信“发生战争、黄金就会大涨”,但看一下历史数据。下面这张图统计了过去四十多年里全世界爆发主要战争时的金价走势:

战争爆发与黄金价格的相关性

战争并不全都导致金价上涨,有的战争期间金价反而会下跌或横盘,有的战争短期刺激金价的上涨,但是过后不久金价又会回落。

这种短期刺激更典型的是地缘政治冲突,例如2019年5-8月升级到顶点的中美贸易战,国际黄金价格迅速从1300美元上涨到1500美元,但是双方谈判出现曙光后,又马上回落到1400美元。

地缘政治冲突和战争可能短期对基金造成刺激,但解释不了黄金长期上涨的主要原因。

“大象是圆棍子”:黄金是避险资产,和资本市场表现呈现负相关:

有人认为在股市风险出现时,投资者会倾向买入黄金避险,黄金与这种资产呈现此消彼长关系。

近十年道琼斯指数

2010到11年,黄金处于大牛市,但是美股涨幅一样涨势强劲。在接下来的日子,道琼斯指数保持了10年的牛市。但黄金12年开始就步入熊市,在2019年才重新走牛,价格一路上涨。

10年期间,美国股市一路上涨,金价却起起伏伏。

究竟是什么在主宰黄金走势?

解密黄金涨跌的密码

第一步:长期上涨的背后推手

黄金作为一种商品,本质是具有替代纸币实现财富保值的作用,在上世纪布雷顿森林体系解体之前,黄金一直与美元挂钩,是绝对的硬通货。布雷顿森林体系解体后,货币不断增发,而黄金每年产量却相对固定,从而成为了衡量社会真实财富的一把尺子。

黄金长期上涨的逻辑正在于:社会发行货币数量不断增加。

近70年金价与货币体量的关系

从上图可以看到,70年的长周期来讲黄金会跟上货币总量的速度,但是并不总是同步,货币发行总量围绕黄金价格曲线有涨有跌,用股市术语说:“一会上穿,一会下穿”。因为金价中短期走势有别的因素影响。

第二步:是什么决定了金价中短期走势

中短期时间里,黄金价格起起伏伏,出现了很多影响因素,如通胀、战争、资本市场表现等,但是这些都不是决定性指标。研究发现:金价中短期走势和一个货币的细分指标高度相关:货币增发的速度。

下图对比了近10年黄金价格走势和美国同期M2(社会总体活期+现金+定期资金)增发速度(每季度与上年同期相比),两者的吻合度非常之高,在一些货币增发速度极快的年份,如:2011-12年、2016-17年、2019-今,黄金价格也都出现了大幅的上涨。

金价与M2增速的相关性

而在货币政策相对紧缩的周期内,如2012-2015年期间,黄金价格也呈现持续的低迷走势,特别在2018年美联储4次升息,黄金一路掉头向下。

一个问题出现了:这种货币超发速度的增加和减弱,为什么能够传导到黄金价格上?

第三步:黄金牛市的本质因素,经济下滑与货币增发的落差

要解释这个问题,还要看下另一个相关因素,经济总体情况。

美国近10年GDP增长速度

美国货币增加速度本质上是一种政府调控行为,美联储并不会凭空开启印钞机,除非遇到一种情况,经济疲软。

在M2增发速度非常明显的2011-12、2016-17年,美国GDP同比都出现了明显的下滑曲线,政府为了提振经济开始用货币政策来刺激。这个时候,社会经济下行期,能找到的优质投资项目就变得稀缺,经济风险开始暴露,投资者对未来担忧,而货币的“水龙头”越开越大,为了保住手里的财富,买入黄金就成为了一种避险的投资行为。

而从2019年开始的黄金牛市,恰恰伴随着美联储降息的节奏(2019年进行了三次降息),而在最近黄金连续大涨创造7年新高,站上1640美元,还伴随着着经济前景的突变,这就是全球新冠肺炎的疫情,给所有国家的经济都蒙上了一层阴影。

苹果公司更是公开披露,因疫情影响2020一季度业绩很可能不达预期。经济的疲软会刺激美联储进一步降息的可能,于是这种经济下滑和货币增发之间的落差,催生出了黄金的阶段性牛市。

我们该怎么办?

经过以上的分析,黄金的全貌大概清晰了。《圣经》说:“圣父、圣子、圣灵不可分割,是同一个神的实体的三个位格”,黄金的本质是一种保值资产,但一样具有三个面向,在不同时期和环境呈现出不同的样子示人。

在一个长周期里(几十年为跨度):黄金虽然不在每一个时点都能跑赢通胀,也并非和通胀同步涨跌,但是总体看,围绕货币发行总量为一个基准,价格起起伏伏,具有保值属性。

在中期(10年左右):黄金具有牛市和熊市的周期性特点,货币增发速度与经济增速的落差会驱动这种牛熊转换,在牛市里黄金不仅具有保值属性,而且会远远跑赢其他资产的收益率。

在短期:突发事件,如地缘政治冲突、战争,资本市场涨跌,短期会对金价有一定刺激,但是无法决定黄金的最终走势,突发事件结束,金价还会回到中长期的运行轨迹里去。

那么现在呢?我们正处于一个黄金的牛市周期。

美国股市和美国经济增速都出现坚定地迹象,具体深入分析可以关注本人另外一篇文章《美股“哈雷彗星”再现 6个月内或迎熊市》,而在疫情的影响下更是让全世界的经济雪上加霜,美联储和全球其他各国没有更好的应对方式,只有货币放水。而黄金也会再次掀起一波牛市的行情,1645点目前只是一个中期的半山腰。

金价的高点会在什么地方?长周期看,金价最终会在牛市中赶上已经落后多年的物价通胀,在上面内容中提到,货币近十年增发量大约1.6-1.8倍,而金价涨幅0.6倍,未来黄金有望还有60%的涨幅,也就是高点可能会在2500美元/ 盎司以上,最终追赶上通胀的速度。

普通投资者的选择:

一、黄金期货:风险最高,收益最高,但是一般人不具备使用高杠杆交易的风控能力,所以不推荐给普通投资者;

二、黄金类上市公司股票:国内山东黄金、中金黄金、银泰黄金、赤峰黄金等。黄金类股票在目前A股牛市行情中将享受金价上涨和公司业绩上涨的双重福利,是目前高收益的投资,但会受到股市风险影响;

三、黄金指数基金(ETF):A股挂牌交易,有专业基金经理打理,风险相对较低;

四、纸黄金和黄金现货:风险最低,收益较明确,是稳健投资的首先,纸黄金需要开贵金属交易所的账户去交易。

最后想起一句名言,“一寸光阴一寸金”,错过光阴很遗憾,错过黄金也很一样可惜,黄金会走牛,但所有人都发现它在牛市的时候,行情就已经过去了,时光也一去不复返。

(本文作者介绍:北京中惟大诚股权基金管理有限公司管理合伙人、首席风控官)

责任编辑:陈悠然 SF104

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。