文/意见领袖专栏作家 蒋飞、长城证券分析师 李相龙

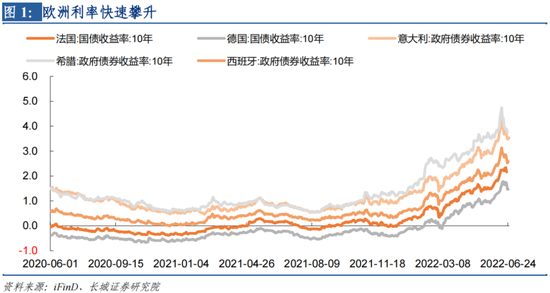

6月15日,欧央行召开紧急会议应对利率持续上涨的风险。当前欧元区利率水平已经超过2020年发生疫情时的水平,接近于2010年欧洲债务危机时的水平,引发市场投资者对欧洲弱国抵抗金融危机能力的担忧。欧央行也认为这种风险可能会威胁到“欧元解体”。

欧洲利率上升在控制通胀的同时也会引发经济衰退,并且会导致欧元区政府再融资问题。欧洲有多个国家的财政赤字和政府债务占GDP比重已经超过2008年,存在债务隐患。但相比于2010-2013年欧洲债务危机时期,目前欧洲消费旺盛、储蓄率较高,短期内欧元区解体的风险不大。

2022年,欧元区贸易差额从正值直接掉到2000年以来最差的水平——每个月贸易逆差达到100亿欧元以上。这让欧央行面临着调控上的挑战:高通胀需要欧央行加息缩表,促使欧元升值,而贸易逆差需要欧元贬值,欧央行处在两难境地。我们认为,欧央行将着重于控制通胀,因为如果通胀进一步失控,经济危机再次降临,尤其是政府再一次破产的风险增高,那么欧元区解体的危机将出现。

欧央行紧急开会所为何事?

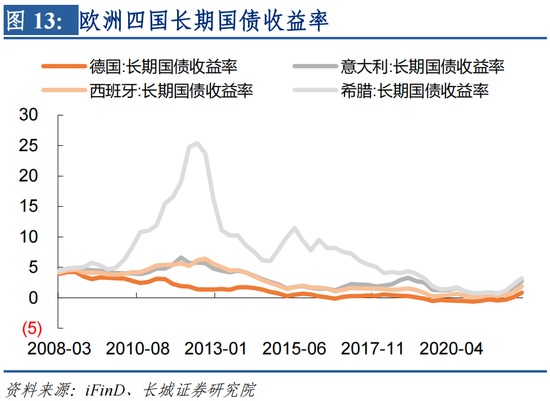

6月15日欧央行召开紧急会议,就当前市场形势交换意见。这次会议召开的背景是欧洲各国利率快速攀升。截至6月15日,今年德国10年期国债利率已经上升了200BP、意大利上升了275BP以及希腊上升了296BP。当前利率水平已经超过2020年发生疫情时的水平,接近于2010年欧洲债务危机时的水平,引发市场投资者对欧洲弱国抵抗金融危机能力的担忧。

会议结束之后,欧央行发表声明:自2021年12月启动政策正常化的渐进过程以来,管理委员会承诺采取行动,应对重新抬头的分裂化风险。疫情给欧元区经济留下了持久的脆弱性,这确实导致了我们的货币政策正常化在各个管辖区之间的传递不均衡。基于这一评估,管理委员会决定,它将灵活地对PEPP投资组合中到期的赎回进行再投资,以保持货币政策传导机制的运作,这是欧洲央行能够履行其价格稳定任务的先决条件。此外,管理委员会决定授权相关的欧元体系委员会与欧洲央行服务部门一起加速完成新的反碎片化工具的设计,供管理委员会审议。

欧央行已经关注到欧元区解体的风险。现在欧央行除了控制通胀之外,还要面对货币政策“传递不均衡”的结构问题。这种不平衡现象可能让欧元区解体。这两个问题其实是存在一定矛盾的:为了解决疫情和通胀对欧元区内各个经济体产生的不同问题,欧央行需要在需求旺盛地区实施收紧的货币政策,而在经济脆弱地区实施“再投资”的流动性支持。先不谈论这种短期政策对长期经济造成的新的扭曲影响,首先需要考虑的是这些政策短期内能够奏效吗?

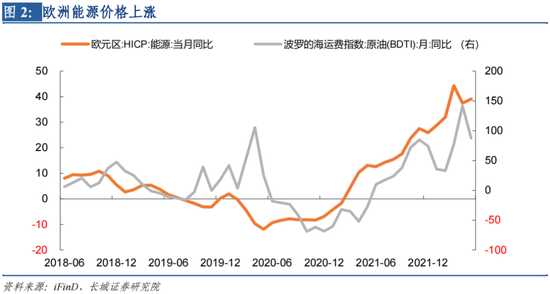

欧洲的通胀问题是多方面共同作用的结果。第一,俄乌冲突造成欧盟能源价格奇高。欧盟和俄罗斯的相互制裁不仅导致原油价格走高,而且运输成本也大幅抬升。能源占欧元区HICP的权重约为10.9%,2022年5月欧元区HICP能源同比增长39.1%,能源价格上涨导致欧洲通胀上行。

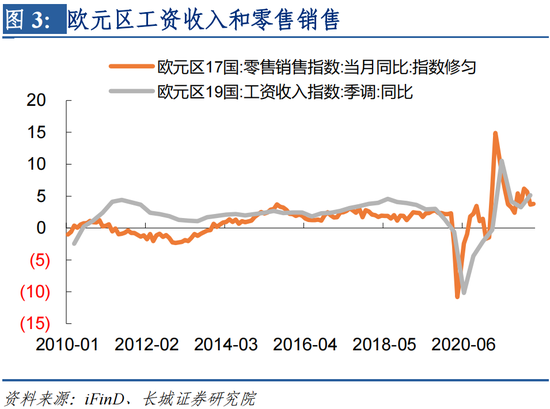

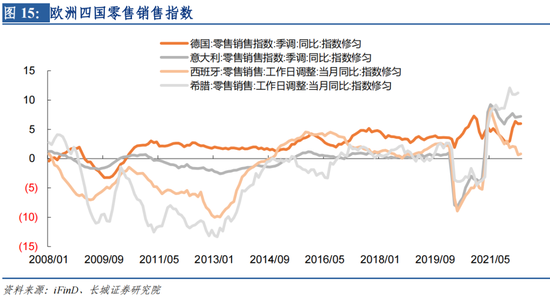

第二,欧洲内需依然旺盛,并且工资-通胀螺旋式上涨也在加强。截止到4月份欧元区零售销售总额同比为3.77%,虽然增速出现明显回落,但消费绝对值依然很高,与生产之间的喇叭口依然较大。同时一季度欧元区工资收入指数同比增速为5.13%,与销售一季度增速类似,两者都处于较快增长状态。

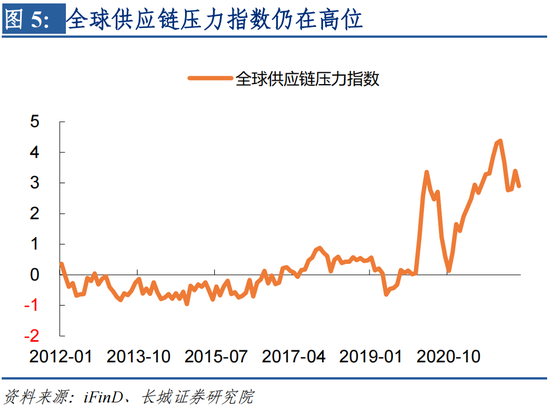

第三,供应链冲击导致成本上涨。除了能源价格上涨外,供应链危机也造成制造业成本上行,推动欧洲通胀。纽约联储全球供应链压力指数5月份为2.9,虽然已经从高点回落,但从历史来看仍然处于高位。2020年5月开始,欧美PPI上行,且美国PPI早期增速快于欧洲。但俄乌冲突加剧欧洲供应危机,欧元区4月PPI同比37.2%,远高于美国的21.7%。欧洲制造业成本后来居上,增大通胀压力。

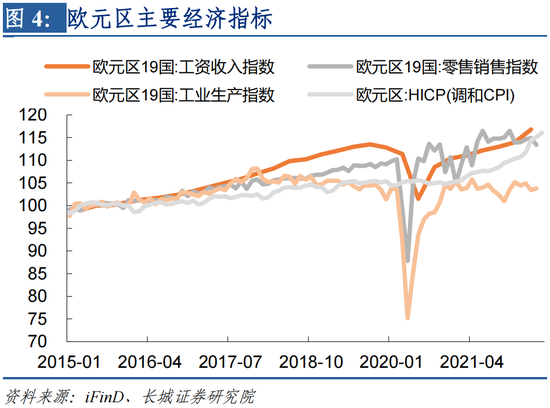

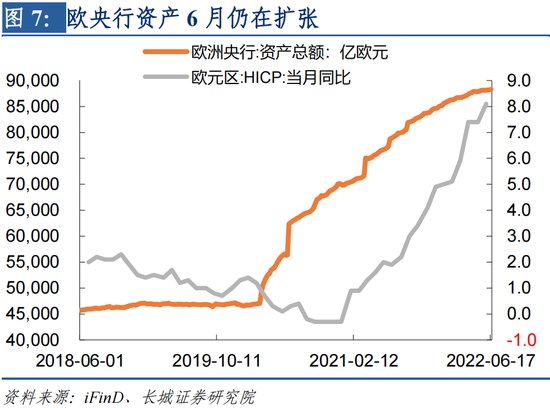

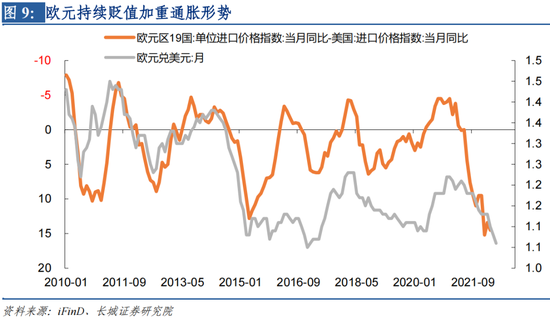

在应对通胀方面,欧央行和美联储一样,不仅货币调整滞后而且力度较弱。(1)欧央行资产负债表在通胀失控之后仍在扩张。截至到6月17日欧央行总资产为8.83万亿欧元,比6月初增长了100亿左右。(2)虽然名义利率大幅攀升,但实际利率仍然走低。5月份欧元区实际利率为-6.4%,实际利率的过低促使实际GDP同比大幅攀升,2022年一季度GDP增速为5.5%,明显高于过去二十年的平均增速。(3)欧元持续贬值加重通胀形势。2021年下半年开始,美元持续升值,欧央行没有跟随美联储逐渐收缩货币,导致欧元兑美元持续贬值,促使欧洲CPI同比增速超过美国CPI。

欧央行如果再在结构上实施部分宽松的货币政策,那么会让总量的收紧政策大打折扣,这不仅不能很快控制通胀,还让汇率呈现贬值倾向,刺激通胀进一步上升。那么欧央行所面临的欧元区解体风险到底有多大呢?

欧元短期内存在隐患,但崩溃风险不大

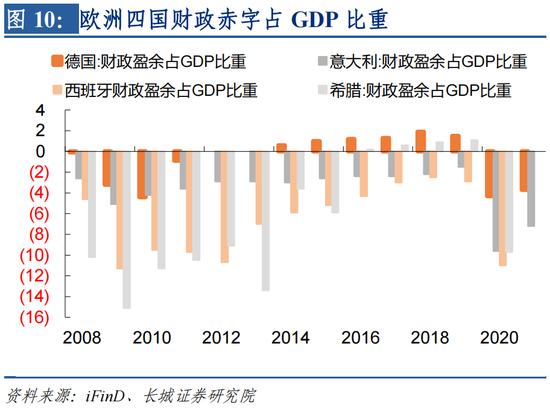

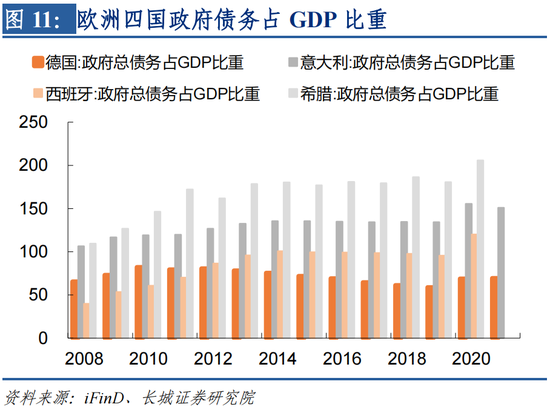

欧央行逐步进入货币紧缩,欧洲利率上升在控制通胀的同时也会引发经济衰退,而到时欧元区政府将面临再融资问题。上一次欧债危机还在投资者以及各国政要的记忆当中,当下市场又开始担忧欧洲弱国的融资能力和政府债务状况。受疫情冲击,2020年和2021年德国和意大利的财政赤字均为负,西班牙和希腊2020年财政赤字也为负,并且西班牙的财政赤字/GDP比例与2009年差不多,希腊的财政赤字/GDP比例与2008年差不多。西班牙和希腊在2010年至2013年间并未减少这一财政指标的危险程度,最终酿成欧洲债务危机。当前欧洲多数国家的政府债务占GDP比例都远远高于2008年,比如意大利从2008年的106%上升至2021年的150%,西班牙从2008年的40%上升至2020年的120%,希腊从2008年的109%上升至2020年的205%。

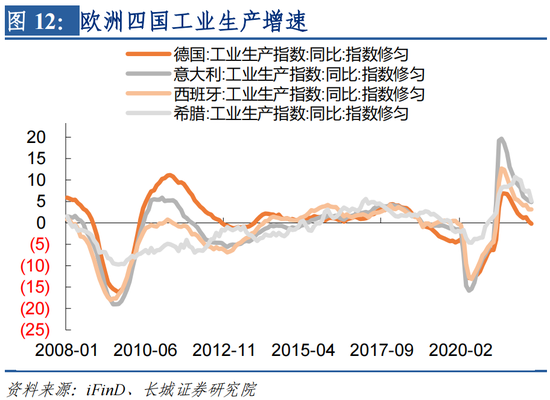

为了防止再次出现2010年出乎意料的市场崩盘,欧央行应该提前着手准备。当前希腊的工业生产增速明显高于德国,不再是2008年金融危机之后一蹶不振的希腊—当时希腊与德国的工业增速差距过大。在欧央行看来,当前欧元区各国工业生产都保持较快增速,差距也没有扩大。现在唯一要做的就是防止“意外”出现的利率上升。2010-2014年,希腊长期国债收益率的持续上涨导致政府再融资困难,是发生债务危机的原因之一。

6月14日欧央行执委会成员施纳贝尔(Isabel Schnabel)在一次讲话中表示,欧央行正在接近干预债券市场的时刻。“自今年年初以来,一些借款人的融资条件发生的变化比其他借款人要大得多。此种融资条件的变化,可能损害需要密切监控的货币政策的传导。”她说道。欧央行对捍卫欧元的承诺是“没有限制的”,并称该行愿意推出一种新的工具来应对欧元区较弱经济体借款成本的任何“无序”跳升。15日欧央行管委会成员、比利时央行行长Pierre Wunsch表示,如果债券市场明显存在过度反应或不合理分化的问题,欧央行管委会的大多数人都非常乐意做些事情。这和我们上述的分析一致,欧央行十分注重脱离实际的主权利差上升现象。当前意大利、西班牙和希腊的主权利差(与德国相比)仍处于低位,欧元解体风险依然不大。

除政府财务状况之外,欧元区其他经济指标都好于2010年。我们仍然以德国、意大利、西班牙和希腊为例,2010年,四个国家里面只有德国的消费增速保持正增长,意大利、西班牙和希腊的消费增速持续负增长。而当前只有西班牙消费增速大幅下滑,但还维持正增。其他国家消费增速依然旺盛,尤其希腊非但没有下滑,反而继续创新高。

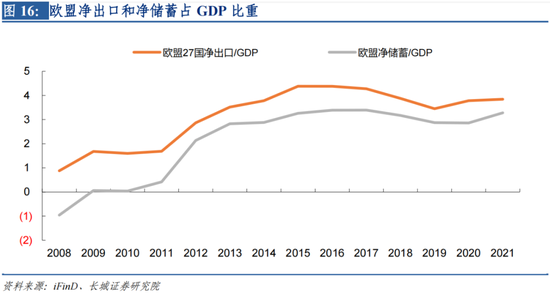

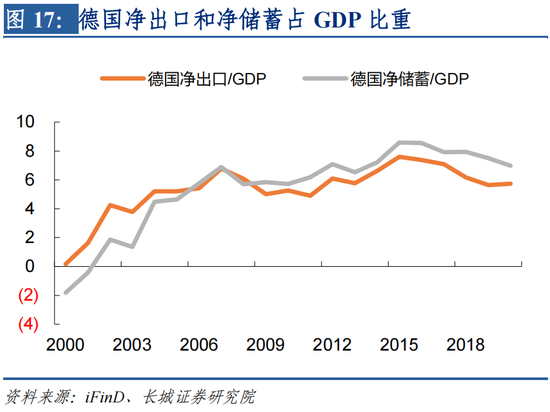

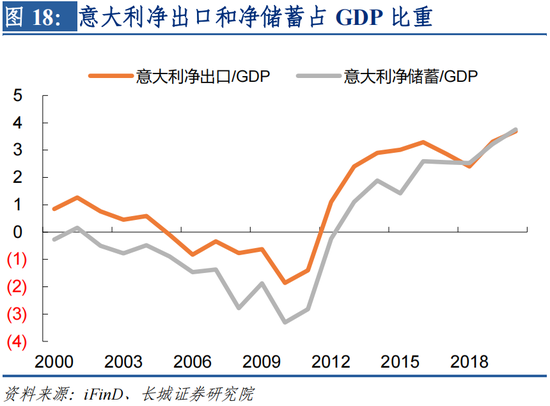

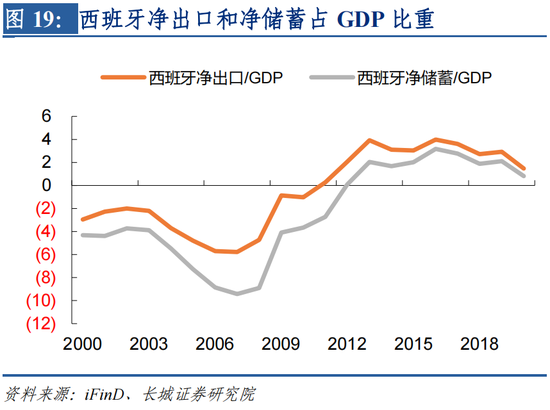

其次,经过上次欧债危机之后,欧洲主要国家都在提高本国储蓄率,降低债务依赖度以及增加对出口的支持。2010年时欧盟的净储蓄比例接近于0%,当前已经回升至3%以上。其中德国在2000年金融危机之后就大幅提升本国储蓄率,因此在2008年金融危机之时,已经有较强的出口能力和抵御风险能力;这为其他欧洲国家提供了榜样,因此2010年欧债危机之后,意大利、西班牙和希腊的储蓄率均明显抬升,目前意大利和西班牙的储蓄率和净出口占GDP比重均为正,只有希腊仍然处于负值。

虽然政府债务占比继续走高,但整体储蓄率的回升还是给了政府在下一个经济危机时融资的机会,抵御风险的能力明显高于2010年。不过,欧洲经济形势也不是高枕无忧,各种矛盾问题交织欧洲仍面临严重挑战。

内外交困,欧央行路在何方?

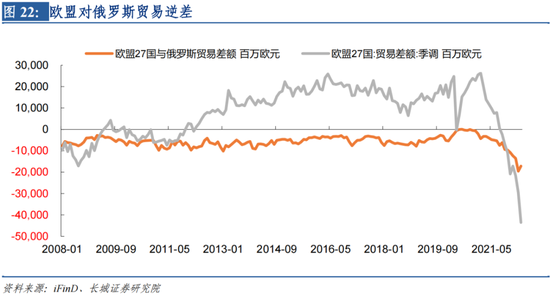

回到上面所论述的欧元区内部通胀问题,其造成了一系列成本的上升和经济基本面的恶化,比如工资的上升,居民储蓄率的下降等,都影响着欧洲央行决策。如果不能控制通胀,它会让欧洲的长期融资成本和长期人工成本维持高位,成本推动价格上涨,造成贸易顺差下降和国民储蓄率下降。从上一轮欧债危机到2015年,欧元区的贸易顺差已经转正,并保持到了2021年。但到2022年却再次大幅恶化,欧元区贸易差额从正值直接掉到2000年以来最差的水平——每个月贸易逆差达到100亿欧元以上。

欧洲贸易差额由正转负是俄乌冲突以及北约对俄罗斯的制裁造成的。这些政治事件造成北约进口油气成本大幅抬升,贸易条件恶化,上文中已经比较了欧元区PPI同比与美国PPI同比走势。美国PPI趋于稳定高位后,欧元区PPI后来居上,反超美国PPI,目前仍未出现回落迹象。

地缘政治恶化是欧盟面临的外部困境。北约在2000年以来就持续扩充成员国,并蔓延到了俄罗斯邻国乌克兰,最终导致俄罗斯出兵乌克兰。当前北约在政治上维持与俄罗斯的对抗,在经济上则受到制裁计划“杀敌一千,自损八百”的反噬,在军事上只能武器支持乌克兰,这也会使这场俄乌冲突短期内很难结束。

高通胀要求欧元应该升值,而贸易逆差要求欧元必须贬值。如果撤销对俄罗斯的制裁,在经济上会缓解欧盟遇到的高通胀问题和出口下滑问题,但在政治上会牺牲北约的信誉。在欧盟与俄罗斯关系不变的前提下,欧元区是加快加息步伐并提振欧元来遏制通胀呢?还是维持国内需求稳定和金融市场稳定,等待通胀自行回落?

我们认为,欧央行将着重于控制通胀,因为如果通胀进一步失控,经济危机再次降临,尤其是政府再一次破产的风险增高,那么欧元区解体的危机将出现。所以,欧央行将加快加息步伐。

(本文作者介绍:长城证券首席宏观分析师,专注大类资产配置)

责任编辑:宋源珺

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。