意见领袖丨张瑜

事项

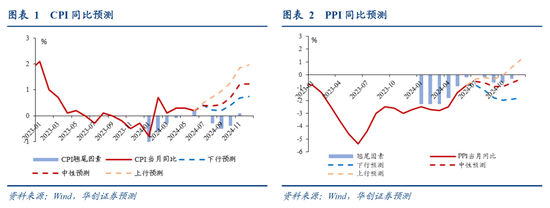

6月份,CPI同比0.2%,预期0.4%,前值0.3%;核心CPI同比0.6%,前值0.6%;PPI同比-0.8%,预期-0.8%,前值-1.4%。

核心观点

供强需弱的经济特征延续,价格仍有压力,涨价范围尚未改善。从6月数据看,价格在环比上仍缺乏持续上行动力。对投资而言,二季度CPI和PPI同比回升有利于GDP平减指数降幅收窄,名义GDP增速或略好于一季度。名义增长未进一步恶化意味着权益资产或很难突破前低,但风险偏好的进一步修复仍需等待价格的第二拐点出现(主要是PPI,需要看到以环比上行力量推动的PPI同比趋势性回升和转正之路),目前来看,可能仍需等待。

报告摘要

6月通胀数据解读:供强需弱,价格回升仍需等待

6月份以及二季度,经济特征依然是生产强、需求弱,整体价格回升仍有压力,涨价范围也尚未改善。生产端来看,中下游偏强;需求端来看,政府部门支出(基建)与居民部门支出(消费与地产)偏弱。因此对价而言,CPI中,房租和耐用品持续制约价格修复,酒类和旅游价格亦受到居民消费偏弱影响;PPI中,国内定价的地产基建链条、新兴装备制造、耐用品行业价格仍在承压。

6月数据来看,价格仍缺乏环比持续上行的动力。CPI低于市场预期,耐用品价格降幅超预期及房租价格持续低迷或是主因。环比来看,房租涨0.1%,交通工具跌1%,家用器具跌1.2%,酒类价格跌0.6%,旅游价格跌0.8%,均较为明显地弱于季节性。CPI环比支撑因素主要依靠供给改善的猪肉。PPI环比再度转跌,价格环比下行的主要是海外定价的油气链条、国内定价的地产基建(钢材、水泥)链条、新兴制造业和耐用消费品链条,价格环比上行的支撑来自有色链条、煤炭链条。估算海外定价的油气和有色链条的涨跌相互抵消,对环比无拖累;而新兴制造业和耐用品、地产基建链条、煤炭电热链条(煤炭涨但电热生产跌)对PPI环比的拖累分别约0.09、0.03、0.03个百分点。

对投资而言,基数推动二季度CPI同比均值从0%升至0.3%,PPI同比均值从-2.7%升至-1.6%,有利于GDP平减指数降幅收窄,二季度名义GDP增速或略好于一季度。名义增速未进一步恶化意味着权益资产或难破前低,但风险偏好的进一步修复仍需等待价格的第二拐点出现(主要是PPI,需要看到以环比上行力量推动的PPI同比趋势性回升和转正之路),目前来看,可能仍需等待。基于最新情况,我们将全年PPI同比中枢从-1.2%小幅下修至-1.4%,将CPI同比中枢从0.5%小幅下修至0.4%。

6月通胀数据述评:核心CPI弱于季节性,PPI环比转跌

CPI环比降0.2%,略低于季节性。核心CPI降0.1%,继续弱于季节性。从具体分项环比来看,1)食品价格下跌0.6%,主要受果蔬等供给充足影响,猪肉供给改善,价格上涨11.4%。2)汽油价格下降。3)核心价格层面,房租价格上涨0.1%,较季节性偏弱;消费有待提振、竞争压力增大,叠加“618”促销等影响,汽车、家用器具价格跌幅扩大。临近暑假出行增多,相关价格上涨。

PPI环比降0.2%,从具体行业链条的环比来看,1)国际定价大宗品价格传导分化,原油链条跌,有色链条涨。2)“迎峰度夏”来临,需求季节性增加,煤炭价格续涨。3)广义财政发力较慢、地产销售依然低迷,预期转差叠加需求淡季来临,钢材价格下跌。但减产叠加新国标实施推动水泥制造价格明显上涨。4)供给较强的新兴制造业行业,价格下行压力依然较大。

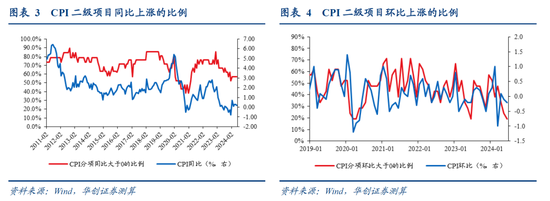

涨价扩散情况:CPI、PPI项目的环比涨价比例有所收窄,50个生产资料的环比涨价范围明显收窄。(见正文数据)

风险提示:房价下行;出口走弱;国内供需政策节奏的不确定性。

报告目录

报告正文

一、供强需弱,价格回升仍需等待

6月份以及二季度,经济特征依然是生产强、需求弱,整体价格的回升仍有压力,涨价的范围也尚未改善。从生端来看,中下游偏强;从需求端来看,政府部门的支出(基建)与居民部门的支出(消费与地产)偏弱。综合供需情况,对价格而言,CPI中,房租和耐用消费品持续制约价格的修复,酒类和旅游价格亦受到居民消费偏弱的影响;PPI中,国内定价的地产基建链条、新兴的装备制造、耐用品行业价格仍在承压。

具体到6月份通胀数据,价格在环比上依然缺乏持续上行动力:

CPI低于市场预期,除蔬菜、水果等部分农产品跌幅较大之外,耐用品价格降幅超预期以及房租价格持续低迷,导致核心价格继续弱于季节性,是CPI不及预期的主要因素。环比来看,房租环比涨0.1%,交通工具跌1%,家用器具跌1.2%,酒类价格跌0.6%,旅游价格跌0.8%,均较为明显地弱于往年同期水平。CPI环比的支撑因素主要依靠供给改善的猪肉,价格大涨11.4%。

PPI环比则再度转跌,价格下行的主要是海外定价的油气链条、国内定价的地产基建(主要为钢材、水泥)链条、新兴制造业和耐用消费品链条,价格上行的支撑来自于有色链条、煤炭链条。地产基建链条中,水泥价格的上涨是行业特例,源于减产和新国标落地实施。我们估算,海外定价的油气和有色链条的涨跌相互抵消,对环比无拖累;而新兴制造业和耐用品、地产基建链条、煤炭电热链条(煤炭涨但电热生产跌)对PPI环比的拖累分别约0.09、0.03、0.03个百分点。

在同比上,由于基数效应影响,4月份以来价格水平整体仍在回升。二季度,CPI同比均值从0%升至0.3%,PPI同比均值从-2.7%升至-1.6%。

对投资而言,CPI和PPI同比的回升,有利于GDP平减指数降幅收窄,二季度名义GDP增速或略好于一季度。名义增速未进一步恶化,也意味着权益资产或很难突破前低。但风险偏好的进一步修复仍需等待价格的第二拐点出现(主要是PPI,需要看到以环比上行力量推动的PPI同比趋势性回升和转正之路),目前来看可能仍需等待。

二、今年后期通胀预测

基于目前最新情况,我们将全年PPI同比中枢从-1.2%小幅下修至-1.4%,三、四季度分别为-0.7%、-0.6%,将CPI同比中枢从0.5%小幅下修至0.4%,三、四季度分别为0.4%、1.1%。

三、6月份涨价扩散情况

(一)CPI环比涨价范围有所收窄

相比上月,6月份CPI项目同比涨价的比例持平,环比涨价的比例小幅收窄。以21个CPI二级项目作为观察对象,同比来看,涨价比例为57.1%,与前4个月持平,处于2011年以来的8.8%分位。环比来看,涨价比例从24%降至19%,处于2011年以来最低分位。

(二)PPI环比涨价范围有所收窄

相比上月,PPI行业的环比涨价比例略有收窄。同比数据尚未全部更新。仅从环比来看,公布数据的30个行业中,价格上涨的行业个数从11个降至9个,涨价比例从37%降至30%,处于2013年8月有数据以来的26.1%分位。

(三)生产资料环比涨价范围明显收窄

50个流通领域的生产资料价格,低基数效应下同比涨价比例小幅上升,但环比涨价比例明显收窄。5月下旬至6月下旬,同比上涨的比例从60%升至64%,处于2015年以来的62.6%分位。环比上涨的比例从72%降至32%,2014年以来的历史分位从87.7%降至25%,黑色金属、煤炭、有色、化工领域的涨价比例收窄较为明显。

四、6月份通胀数据述评

(一)CPI:环比下跌,同比涨幅回落

能源价格涨幅回落,食品价格跌幅扩大,CPI同比从0.3%回落至0.2%。在0.2%的CPI同比变动中,翘尾因素为0.2%,新涨价因素约为0%。从大类项来看,食品价格同比从-2%将至-2.1%,能源价格同比从3.4%降至3.1%,核心CPI同比持平于0.6%,其中,核心商品同比持平于0.1%,但其中的燃油小汽车和新能源小汽车价格分别下降6.0%和7.4%,降幅均继续扩大[1];租赁房房租同比从-0.1%降至-0.2%;核心服务价格同比预计持平于1.6%。

CPI环比降0.2%,略低于季节性;食品价格下跌0.6%,符合季节性;汽油价格下跌2%,跌幅高于往年同期;核心CPI下降0.1%,继续明显低于季节性走势。具体来看:

食品层面,部分农产品供给充足、价格下跌,猪肉供需格局改善、价格大涨。“部分应季蔬果和水产品集中上市,鲜菜、薯类、鲜果和虾蟹类价格分别季节性下降7.3%、4.8%、3.8%和2.4%,合计影响CPI环比下降约0.25个百分点;受供求关系影响,猪肉价格上涨11.4%,影响CPI环比上涨约0.14个百分点”[2]。

能源层面,国际油价继续调整,国内汽油价格下降2%。

核心价格层面,1)房租价格上涨0.1%,依然较季节性偏弱,或仍受到一、二线城市租房市场供需调整以及房价低迷的持续影响。2)居民消费有待提振、竞争压力增大,叠加“618”短期促销等影响,耐用品价格继续下跌,汽车、家用器具价格分别下跌1%、1.2%,跌幅扩大。3)临近暑假出行增多,相关价格上涨。交通工具租赁费和飞机票价格分别上涨6.4%和2.5%[3],服务价格环比从-0.1%升至0%。

(二)PPI:环比转跌,同比降幅继续收窄

受国际原油价格波动、国内部分工业品市场需求不足、供给较强等因素影响,PPI环比由上涨0.2%转为下降0.2%,低基数效应下,同比降幅则继续从1.4%收窄至0.8%。

同比来看,生产资料价格降幅从1.6%收窄至0.8%,生活资料价格降幅持平于0.8%。从制造业各环节来看,上游行业上涨1%,上月跌0.7%,自2022年9月以来首次转正;中游行业下跌1.8%,上月跌1.7%;下游行业下跌1.2%,上月跌1.7%。

环比来看,行业价格的变动主要有四条线索:

一是,国际定价大宗品价格传导分化,原油链条跌,有色链条涨。供给趋紧,有色金属价格上行,有色金属采选业(3.8%,前值4.4%)、有色金属冶炼加工业(1.6%,前值3.9%)继续上涨,其中,铅冶炼、铝冶炼、铜冶炼价格分别上涨4.8%、2.6%、0.8%[4]。国际油价下行,油气开采业价格下降2.9%。

二是,“迎峰度夏”来临,电煤补库需求季节性增加,煤炭采选业价格(1.1%,前值0.5%)继续上涨。

三是,地产基建链条,广义财政发力较慢、地产销售依然低迷,需求预期转差,叠加需求淡季来临(高温多雨天气影响建筑施工),钢材需求趋弱,黑色金属冶炼加工业(-0.6%,前值0.8%)价格转跌。但水泥企业减产叠加新国标实施后成本支撑增强,水泥制造价格由下降0.8%转为上涨3.3%[5]。

四是,供给较强的新兴制造业行业,价格下行压力依然较大。装备制造业中,锂离子电池制造价格下降0.5%,新能源车整车制造价格下降0.1%,汽车制造业价格下跌0.7%,计算机通信和其他电子设备制造业价格下跌0.3%。消费品行业中,文教工美体育和娱乐用品制造业、农副食品加工业、家具制造业价格分别上涨0.6%、0.5%、0.1%。

[1] https://www.stats.gov.cn/sj/sjjd/202407/t20240710_1955510.html

[2] https://www.stats.gov.cn/sj/sjjd/202407/t20240710_1955510.html

[3] https://www.stats.gov.cn/sj/sjjd/202407/t20240710_1955510.html

[4] https://www.stats.gov.cn/sj/sjjd/202407/t20240710_1955510.html

[5] https://www.stats.gov.cn/sj/sjjd/202407/t20240710_1955510.html

(本文作者介绍:中国人民大学国际货币研究所研究员)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。