意见领袖丨任泽平

3月美联储议息会议宣布,维持联邦基金利率5.25%-5.5%区间不变,符合市场预期。

1 FOMC:维持利率不变,年内预降息三次,上调经济预期

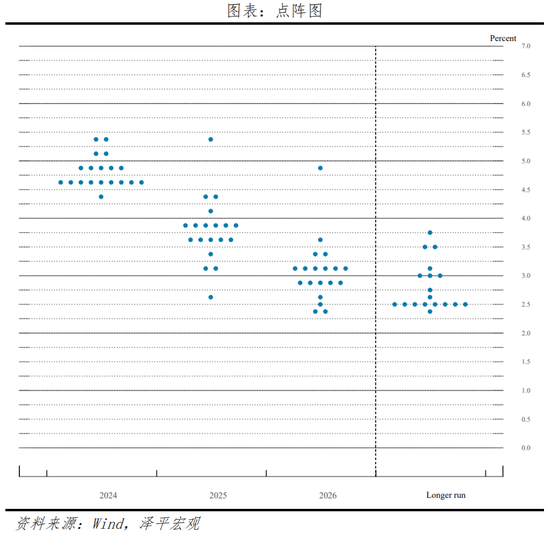

美联储维持2024年3次降息的指引不变,对应联邦基金利率中值4.6%。3月点阵图显示,2024年降息3次,每次25bp;基本与市场形成共识。FedWatch预测,6月首次降息的概率升至75.8%,全年降息75bp。由于对经济预期乐观,未来两年降息幅度均有所下调;2025年预期值3.9,%,前值3.6%;2026年预期3.1%,前值2.9%。此外,中性利率预期从2.5%上调至2.6%,科技革命、逆全球化都将推高中性利率,变相挤压未来降息空间。

降息的考量因素在通胀与就业“更好平衡”,保证失业率没有大幅上升,致力于通胀持续回落。美联储认为当前就业市场强劲,表述上,将1月“就业持续放缓”变为“就业保持强劲”。表示,“当前通胀反弹并未降低实现2%目标的信心,并对通胀风险保持高度关注”,“劳动力市场、通胀压力、通胀预期、金融和国际进展是美联储主要考虑问题”。

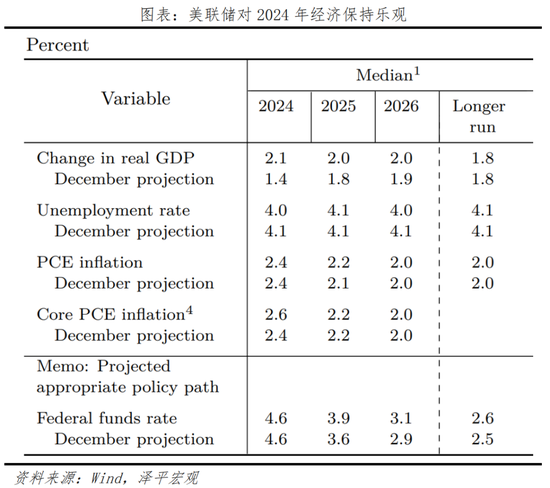

美联储对经济预期乐观,上调GDP、通胀预测,下调失业率预测。3月经济预测摘要(SEP)中,2024年GDP预测值2.1%,前值1.4%;核心PCE预测值2.6%,前值2.4%;失业率预测值4.0%,前值4.1%。此外,2025、2026年GDP预测值分别从1.8%和1.9%上调至2%。意味着美联储对经济预期接近软着陆、不着陆情形。

美联储表态偏鸽,上调通胀和经济预期、但维持今年降息幅度不变,反映对经济的信心增强,叠加美国大选年存在降息的政治诉求。短期资本市场交易宽松,美股连续三个交易日上涨,三大股指创历史新高;黄金走强后略有回落,3月20日COMEX黄金拉升至2192.2,此后修复性回调;美债收益率走低,3月20日十年期国债收益率报4.27%,前值4.30%。此外,美联储上调了长期利率预测,意味着“高通胀、高利率”时代或到来,资产将重新定价。

2 美国经济形势如何?

当前美国经济韧性较强,依然以高于潜在增速的步伐增长。就业数据超预期、失业率稳定;房价触底反弹,地产链回暖;但通胀去化放缓,具体来看,

一是,随着降息预期的升温,以及地产供给不足,美国主要房价指数均已见底反弹。去年12月10城房价指数同比7.0%,20城房价指数同比6.1%。在住宅新建许可保持稳定增长的同时,新开工大幅增加。2月住宅新建许可151.8万套,环比增长1.9%,同比2.4%;新建开工152.1万套,环比10.7%,同比5.9%。美国地产自2022年底见底后,低库存、居民实际收入改善支撑2023年的成屋销售。1月成屋库存101万套,成屋销售400万套;12月自住房屋空置率0.9%,住房自有率65.7%。

二是,消费保持较强韧性。2月零售销售总额环比0.6%,前值-1.1%;核心零售销售0.3%,前值-0.8%。汽车、无店铺零售、食品饮料是主要贡献项目,分别占零售总额的17.3%、16.8%和11.8%。具体来看,汽车销售额同比增长1.4%,环比增1.8%;无店铺零售同比增1.2%,环比-0.1%;食品饮料同比增1.9%,环比0.1%。

2月美国天气好转,服务消费较上月升温。食品饮吧、运动娱乐、杂货店等零售环比扩张,分别为0.5%、0.02%和0.6%。此外,房地产回暖拉动地产链消费。建筑材料、电子和家用电器零售环比2.2%、1.5%。

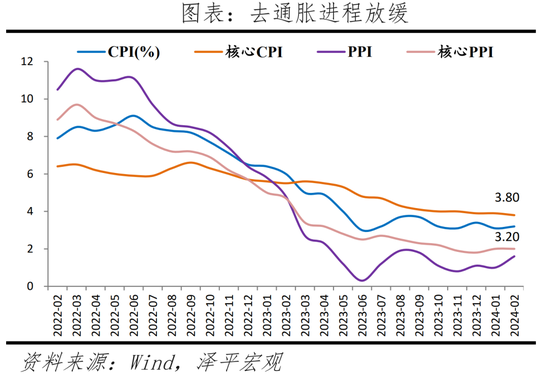

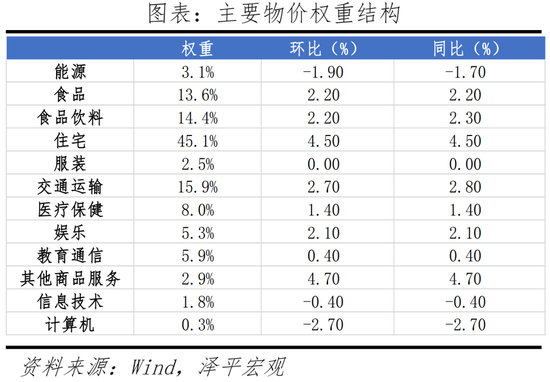

三是,去通胀进程放缓。2月美国CPI同比3.2%,前值3.1%;CPI环比0.4%,前值为0.3%;核心CPI环比0.4%,连续两个月超预期。核心PCE同比回落到2.8%,符合预期,但依然高于2%的通胀目标。食品饮料、住宅、能源、交通运输、医疗保健是主要贡献项目。

住宅占CPI权重较高(45%),去通胀极为有限,2月住宅同比4.5%,环比4.5%;住房租金同比5.8%,环比0.4%。美国房价同比在2023年6月已见底,房价滞后影响,最快将于2024年下半年对住房通胀带来新一轮上行压力。

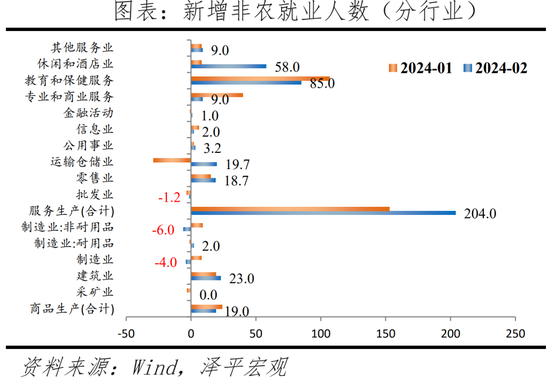

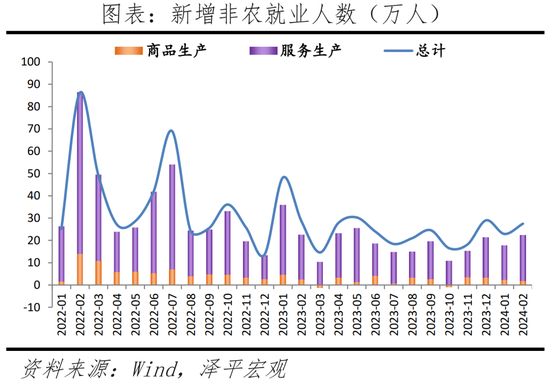

四是,就业市场强劲。2月新增非农就业27.5万人,2023年月均新增25.1万人,服务生产新增就业20.4万人,商品生产新增就业1.9万人。服务生产中,教育和保健服务新增就业8.5万人,休闲和酒店业5.8万人,仓储运输业2.0万人。商品生产中,建筑业新增就业2.3万人。存量分项看,以制造业为代表的商品生产环比下滑,汽车环比-0.04%;非耐用品环比-0.12%;以服务生产为代表的仓储运输环比0.3%,公共事业环比0.55%,教育和保健服务环比0.33%。

失业率维持低位,劳动力市场紧张缓解。美国U1-U6失业率小幅上行,就业数据韧性强。失业率3.9%,环比上行0.2个百分点;U6失业率7.3%,环比上行0.1个百分点。劳动参与率62.5%,与上月持平。时薪环比放缓,主因上月极端天气用工不足;平均工时环比增长0.3%,平均时薪降至0.1%,但平均薪资同比上涨4.3%,放缓程度仍有限。

3 美国补库周期,利好中国两大出口链条

美国制造业PMI连续两个月回升,1-2月中国出口同比升至7.1%,对美出口同比回升至5.0%。后续关注中国两大出口链条:一是关注美国率先进入补库周期的行业相关出口;二是房地产后周期行业相关出口。

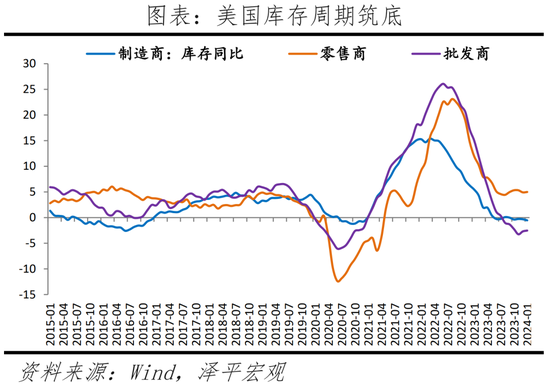

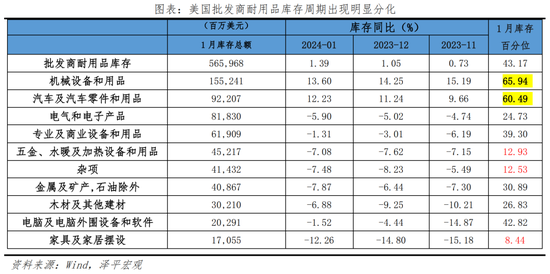

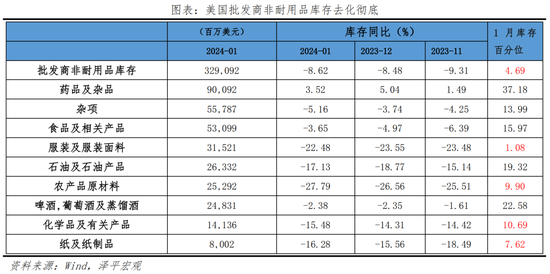

本轮是弱补库周期,制造商、批发商补库动力弱于零售商。1月制造商库存、批发商名义同比分别为-0.5%和-2.5%,处于历史54.8%和69.9%的高分位水平;零售商名义同比5.0%,位于47.6%的分位水平。从库销比看,1月制造商库存销售比为1.5天,高于批发商、零售商的1.36天和1.33天。

当前美国库存周期呈现三大特点:1)非耐用去库存程度强于耐用品。2)非耐用品中,“服装、农产品、化学品、纸制品、杂项制品”等去库彻底,而“药品、酒类”等库存水平相对较高。3)耐用品中,“家具、五金、以及杂项制品”去库彻底,而“机械设备、汽车和零部件”库存水平较高。

2月中国劳动密集型出口产品大幅反弹,与美国补库周期相印证。以纺织、服装、玩具、箱包为代表的非耐用品消费产品出口金额同比分别15.5%、13.1%、15.9%、24.1%和;以家具、灯具为代表的耐用品、地产链相关消费出口金额同比36.6%、30.5%。

值得注意的是,当前美国去库相对彻底的非耐用品对中国出口的潜在拉动有限。如果我们以广义口径的非耐用品对美出口来衡量(HS第4/6/7/8/9/10/11/12类),其出口仅占我国对美出口的25%,占总出口金额的3.7%。

考虑到以同比5%增速的角度测算,对我国潜在出口拉动不足0.2%,也并非2024出口复苏的决定性力量。总的来说,2024中国对美的劳动密集型出口可以期待持续修复,但对总量并不会大幅改善。

4 美元降息,利好全球资本流动

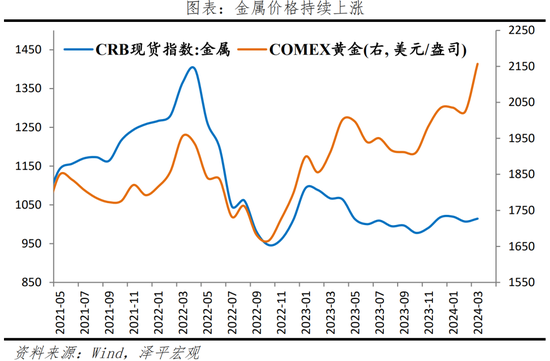

利好黄金,铜等有色金属。美联储降息预期更加催化了黄金、有色金属价格;黄金价格持续上涨根本逻辑是全球宏观范式转变。截至3月21日,CRB金属和黄金价格月均环比分别为1014.3和2157.1美元/盎司,较2022年10月最低点分别上升7.2%和29.5%。

美联储议息会议明确年内降息信号,若美联储降息,则中美利差倒挂程度和资本外流将得到缓解,人民币汇率贬值程度也将有所缓解。

美联储加息周期下,美元强势,各经济体常面临资本外流、货币贬值、外债承压、经济衰退等问题。例如,此次美联储加息周期下,土耳其、阿根廷货币贬值严重。相较2022年,2023年土耳其和阿根廷货币平均贬值幅度为43.4%和125.7%。

对于中国而言,美联储加息下美国国债收益率快速上行,中国货币政策偏宽松,中美利差倒挂,2022年5月中美10年期国债利差为负,境外持有人民币资产放缓,人民币汇率开始贬值,资本流出。

近期,美元指数略有反弹,虽然美联储维持年内降息三次的预期,但瑞士央行率先降息25bp,英国央行、欧央行明显偏鸽,短暂推升美元指数,导致人民币也出现短期调整。

但中期来看,伴随着中国经济的逐步恢复以及美联储降息预期兑现,人民币贬值压力放缓、资本市场显示积极信号。自2月5日以来,人民币兑美元汇率基本维持在7.19左右,上证指数从2月8号到月18日,涨跌幅达9.02%,已经开始修复。

(本文作者介绍:经济学家)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。