文/新浪财经意见领袖专栏作家 洪灝

央行昨日(1月18日)在新闻发布会上清晰地解读了其货币政策。当前,“靠前”的宽松政策以防止“信贷塌方”,以及“精准”地瞄准最需要帮助的经济部门以提供“充足”的流动性支持。市场共识闻风而动。

可以理解,共识期待今年市场开局疲弱后能有所反弹。但在尚未看到有力的市场证据之前,我们不会如共识一般仓促地妄下结论。

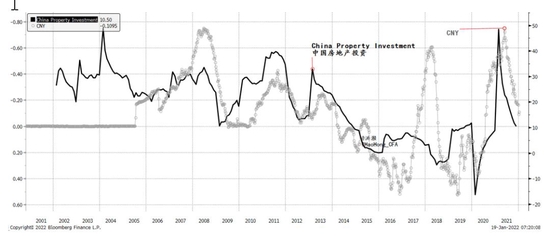

许多人将最近的双降解读为一项“拯救”房地产行业的举措。但在2018年初“房住不炒”的政策宗旨宣布后不久,房地产行业的相对表现就已经触顶。同时,尽管2020年初新冠疫情爆发后出台了积极的宽松政策,但房地产行业的相对表现却每况愈下,直到2021年7月达到一个短周期性底部(图表1)。

因此,房地产行业的长期相对表现反映了消除阻碍中国未来增长的“三座大山”的战略规划。而从短期来看,房地产行业其实一直对本轮货币宽松翘首以盼。事实上,中国房地产指数最近已经触及一年来的高点——这与充斥在新闻头条中惨淡的言论形成了鲜明对比。

图表1:中国房地产相对收益于2018年2月已触及其长期趋势的顶点,但自2021年7月以来一直预期着宽松政策的落地。

资料来源:彭博,交银国际

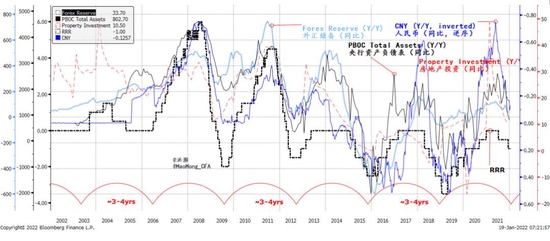

资料来源:彭博,交银国际与此同时,人民币强势的消退与下行的房地产投资增速并行不悖(图表2)。鉴于“三红线”政策依然高悬于顶,房地产投资增长很可能在未来数月里从去年极高的基数继续回落,并将稳定在一个较低的水平。随着美联储收紧政策如箭在弦,而中国央行继续放松政策,人民币很可能会有所走软。鉴于中美两国货币政策的历史相关性,大规模宽松的政策窗口正在迅速地关闭——否则人民币将承压,并有可能引发投机性资本外流。这种迅速关闭的政策时间窗口解释了为什么央行将其宽松政策的日程提前,而一些交易员也将为此而激动,贸然押注于这种宽松预期。然而,汇率是一项重要的政策制约,市场预期也往往是朝生暮死的。

图表2:人民币和下行的房地产投资增速。

资料来源:彭博,交银国际

资料来源:彭博,交银国际我们的中国经济周期理论再次得到验证。中国的经济短周期时间跨度为每3至4年,而目前正处于最后的放缓阶段(图表3)。在这一阶段,央行将下调存准和利率,投资增速将随之而减,外储将见顶而人民币将走软。我们在题为《展望 2022:夕惕若厉》的展望报告中已细致入微地探讨了我们的经济周期理论对投资的启示。

总而言之,市场一直在预期中国央行将出台宽松政策,房地产行业反弹至一年高点把这种宽松的预期展示得淋漓尽致。此外,随着美联储摩拳擦掌准备加息,央行采取先发制人宽松政策的窗口正在迅速关闭。这正是央行迅速行动的原因所在。这种预期将煽动交易员押注诸如大宗商品和债券等对利率敏感的资产。而股市也可能得到短暂的提振。之后,中国经济短周期的减速和美联储的鹰派立场应该会再度成为交易员密切关注的、纲领性宏观主题。

图表3:中国央行货币政策周期正处于宽松阶段。

资料来源:彭博,交银国际

资料来源:彭博,交银国际(本文作者介绍:交银国际董事总经理兼首席策略师。CFA,毕业于北京对外经济贸易大学和澳大利亚新南威尔士大学。)

责任编辑:李琳琳

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。