文/新浪财经意见领袖专栏 建信信托

股债承压,延续稳健配置思路不变

一、基本面形势简述

从9月主要经济数据来看,虽然9月经济数据依旧偏弱,但较8月略有好转,其中,进出口数据持续走强,消费数据因中秋节错位增速企稳,工业增加值和投资增速依旧偏弱,较为亮眼的依旧是高技术制造业保持景气,以上经济数据主要受能耗双控、限产和基数等因素的影响。通胀数据方面:CPI增速小幅下滑,PPI再创年内新高。

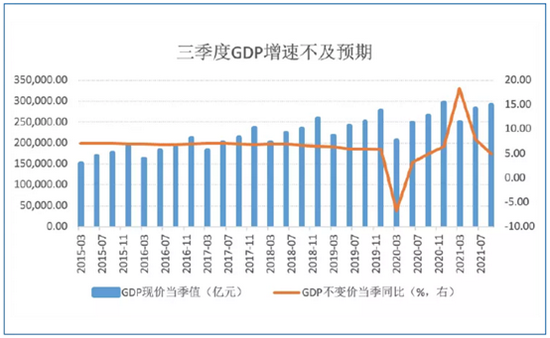

三季度,我国国内生产总值为290,964亿元,按不变价格计算,同比增长4.9%,两年平均增长4.9%;生产端,9月份,规模以上工业增加值同比实际增长3.1%,两年平均增长5.0%;投资端,1-9月份,全国固定资产投资(不含农户)397,827亿元,同比增长7.3%,两年平均增长3.8%;需求端,9月份,社会消费品零售总额36,833亿元,同比增长4.4%,两年平均增速为3.8%;进出口,9月,以美元计,进出口总值5,447.2亿元,同比增长23.3%,出口总值3,057.4亿元,同比增长28.1%,进口总值2,389.8亿元,同比增长17.6%,净出口额667.6亿元。通胀数据,9月份,全国居民消费价格同比上涨0.7%;全国工业生产者出厂价格同比上涨10.7%。金融数据,9月末,广义货币(M2)余额234.28万亿元,同比增长8.3%,9月份,人民币贷款增加1.66万亿元,同比少增2,327亿元;9月末社会融资规模存量为308.05万亿元,同比增长10%。财政数据,1-9月累计,全国一般公共预算收入164,020亿元,同比增长16.3%,全国一般公共预算支出179,293亿元,同比增长2.3%;1-9月累计,全国政府性基金预算收入61,018亿元,同比增长10.5%,全国政府性基金预算支出71,373亿元,同比下降8.8%。

二、近期热点追踪

(一)美联储会议决定从11月开始缩减购买

11月初,美联储议息会议决定11月正式开始实施缩减购买,每月减少购买100亿美元国债和50亿美元MBS,未来缩减节奏视经济情况而灵活调整。时间上提前至11月,在此之前缩减已成市场共识,预计美联储缩减将于2021年12月落地,此次议息会议将缩减时间提前,其他条件符合原先的预期,我们认为不宜太过放大美联储缩紧购买,缩紧预期已经在市场中逐步释放,市场也已做好应对准备,影响幅度将有所减弱,11月3日美国十年期国债收益率报收1.60%,较上周五仅小幅上升。

后续,美联储加息时间和频率才是影响市场走势的决定性因素,现在看两因素决定加息时间和频率,一是经济数据,只有做到持续向好,就业和失业达到即期目标,二是通胀数据,通胀目标持续超过2%。从9月公布的美联储点阵图来看,显示加息预期再度增加,50%的美联储官员认为2022年内将首次加息;以每次增加25个基点计算,到2023年底预计加息四次;美联储官员内部基本已经形成加息预期,届时需要警惕美债实际利率上行和美元走强对于国内市场的影响。

(二)31省份三季度GDP数据全部出炉,东部经济稳步增长

2021年前三季度,全国实现地区生产总值约82.31万亿元,相比去年同期增长了10.03万亿元,前三季度GDP同比增速9.8%,两年平均增长5.2%,全国共有15个省区市的GDP总量超过2万亿元,GDP前十省份分别为广东、江苏、山东、浙江、河南、四川、福建、湖北、湖南、安徽,与以往排名相比变化不大,其中,湖北增速最快为18.7%,增速超过百分之十的其他省市分别是海南、北京、浙江、山西、江苏、安徽、江西。

分地域看,东部地区依旧是全国经济增速的先锋,且已由传统经济转向高技术产业,逐步成为经济发展的核心因素,中部地区多数是资源大省,受益大宗商品价格的上涨,刺激了出口增长,另外还受益东部地区传统产业转移的拉动,西部地区因去年受疫情影响较小,今年受基数影响,增速略低于其他地区。整体上看,经济保持恢复势头,经济结构持续优化,高质量发展不断提升。

(三)国内国外新冠疫情发展分化

截至2021年10月31日,全球新冠肺炎累计2.47亿人,当日新增31.68万人,全球范围内新冠疫情已经连续6周放缓。8月底以来,全球范围内的病例下降了30%以上,10月每日新增新冠肺炎人数平均值较9月亦进一步明显下降。总体来看,近期非洲的新病例减少了约30%,亚洲减少了20%,拉丁美洲和加勒比地区减少了15%,美国和加拿大减少了11%,中东减少了10%。

但今年7月份以来,国内多地先后发生了由德尔塔变异毒株引发的本土聚集性疫情。我国“外防输入,内防反弹”仍然面临着较大的压力。与去年三季度相比,今年疫情明显,相应的对国内经济活动也产生了显著影响。

(四)11月国债和地方政府债预计净融资额为9,000亿元

10月,国债发行6,267.00亿元,净融资额1,439.20亿元,地方政府债发行8,688.60亿元,净融资额6,893.38亿元,国债和地方政府债共净融资8,332.58亿元。从4月开始国债和地方政府债总发行额已经开始逐步增加,各月均超过1.25万亿元,预计11月总发行额仍将保持相对高位。11月,预计国债和地方政府债总偿还额6,348.77亿元,预估净融资额约9,000亿元。

三、市场回顾与投资建议

(一)权益资产:维持标配

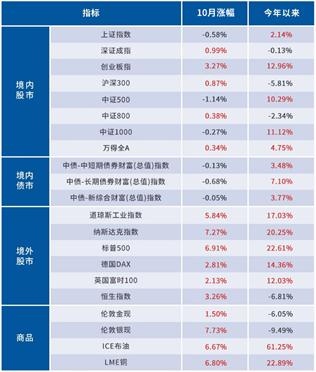

截至2021年10月最后一个交易日,10月月内主要指数涨跌互现,创业板指、科创创业50、沪深300分别上涨3.27%、1.29%、0.87%,中证500、上证指数、中证1000分别下跌1.14%、0.58%、0.27%。统计2014年7月4日至2021年10月29日期间市盈率PE(TTM),以周为单位,指数估值较9月均有所上升;与平均值相比,上证指数和深证成指分别低于平均值4.8%和0.7%,中小100、创业板指和沪深300分别高于平均值3.4%、14.8%和2.7%。

近期市场情绪略显偏弱,新股破发、新基金发行数量降温,煤炭等资源股受政策调控,个别房企信用事件拖累房地产行业,以上种种外部环境都不利于权益市场全面做多,我们认为四季度权益市场主要指数分化的可能性较大。

(二)固定收益资产:维持标配

2021年10月,相比于9月国债和国开债短端和中长端到期收益率整体上行。10月29日,1Y/10Y国债到期收益率分别报收2.3364%和2.9692%;1Y/10Y国开债到期收益率分别报收2.4715%和3.2954%。

国内方面,经济下行压力加大,通胀(PPI)位于高位,11月资金面缺口有所加大,央行需要面对逆回购到期、MLF到期、政府债净融资规模增加;国外方面,美联储缩减购买将于今年11月实施,需要警惕美债实际利率上行和美元走强对于国内市场的影响;金融数据方面,9月M2增速已有企稳迹象,社融增速虽还在下降,但已经接近底部区域。综上所述,我们认为央行操作将会以内为主,兼顾海外变化,使市场处于紧平衡的状态,因此如果国内经济保持在合理区间,那么国债十年到期收益率底部就在2.8%,由于四季度经济增速下滑的概率增加,宽信用预期加大,利率将面临一定的上行压力,预计11月国债到期收益率将主要受市场多空力量的影响,进入震荡整理的区间,上行的可能性加大,我们认为利率波动范围可能在2.9%-3.1%之间。

(三)另类资产:维持标配

相对价值(量化对冲)策略:风格方面,大盘股表现相对更为稳健,权重股呈横盘震荡走势,中小盘指数调整幅度较大。市场风格趋于均衡,新能车、光伏、有色、能化等板块依旧活跃,医药、消费、金融等板块亦有所反弹。基差方面,IF合约基差贴水走阔,IC合约均基差贴水收窄,目前分红矫正后基差收敛至9%左右,对冲建仓成本有所降低。总体维持标配策略。

CTA(管理期货)策略:在政策调控和供应回升背景下,商品市场呈现结构性行情,接下来通胀、限产和政策调控等因素将继续博弈;政策调控下短期动力煤等黑色板块面临调整压力,农产品等板块依然延续上涨趋势。商品波动率抬升后会逐步回落,对趋势类CTA策略净值更大。从资产配置角度看仍然重视CTA资产与其他资产的低相关性,整体维持标配建议。从标的的选择上更看好底层策略复合、风控维度更广的优质资产。

黄金:美债收益率抬升,美元指数高位震荡,黄金短期配置性价比较低,建议低配。

四、资产配置观点与11月投资方向总结

(本文作者介绍:建行集团一级子公司,致力于打造一流全能型资管机构)

责任编辑:李琳琳

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。