文/新浪财经意见领袖专栏作家 张瑜

主要观点

5月数据简述:量跌价升,利润率进一步上行

今年1-5月规模以上工业企业实现利润总额3.4万亿元,相比2019年,两年平均增长21.6%。其中5月,两年平均增长20.4%,4月为22.5%。库存方面,截止5月,库存同比为10.2%,前值为8.2%。

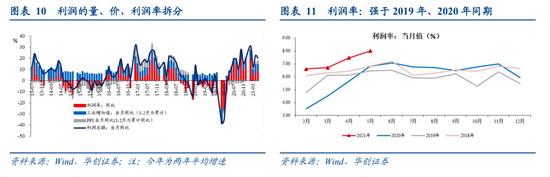

量、价、利润率拆分来看,量下价升,利润率继续走高。PPI5月当月同比为9.0%,4月为6.8%。工业增加值5月两年平均增速为6.6%,4月为6.8%。5月利润率为8.0%,此前4月为7.5%。利润率上行背后,部分来自毛利率的提升,部分来自非经营性损益的改善。5月成本收入比为83.5%,低于4月的83.8%。(相当于毛利率提升了0.3%)。其他收入比(投资收益、资产减值等,越低越好)5月为0.4%,4月为0.7%。

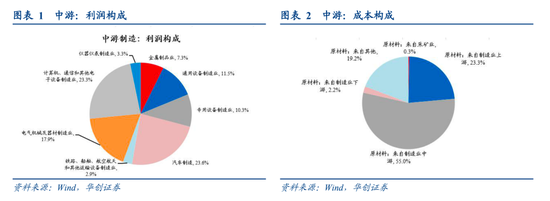

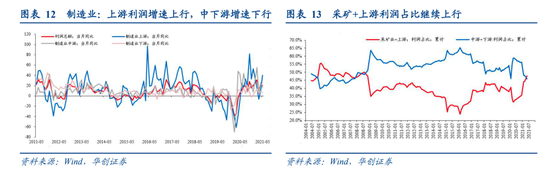

从利润率来看,下游与电热行业承压明显。5月,采矿、制造业上游利润率分别高达20.8%、9.2%。如果计算分位数(2007年以来单月利润率,下同),制造业上游分位数为1(相当于2007年以来单月利润率创新高),采矿业分位数为0.94。而与之对比的是下游、电热行业利润率5月有所下行,分别降至5.87%,6.01%。分位数双双跌入0.5以下。制造业中游利润承压尚不明显,5月利润率为6.85%,高于4月的6.3%,分位数为0.85,属于历史较高位置。

为什么今年中游利润率在上游大幅涨价背景下,不降反增?

(一)中游包括哪些?成本来自哪些行业?

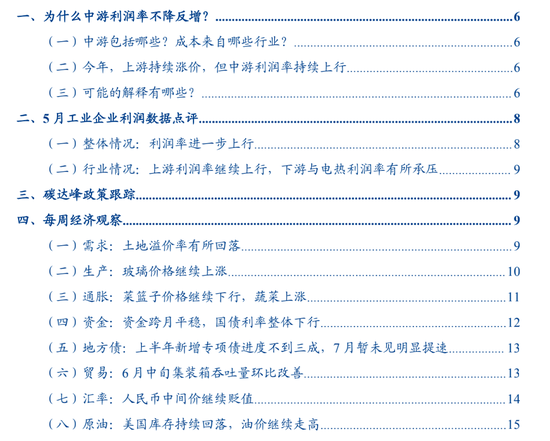

制造业中游主要包括金属制品、通用设备、专用设备、汽车制造、运输设备、电气机械、电子设备、仪器仪表八个行业。中游的原材料直接构成中,来自制造业上游的占23.3%,来自制造业中游的,占55%。如果制造业上游涨价4-5个百分点,则粗略测算,不考虑中游自身的涨价,中游的毛利率可能会降低1个百分点左右。(注:实际计算毛利率时,成本构成还包括工人工资等其他项)。

(二)今年,上游持续涨价,但中游利润率持续上行

今年,上游持续大幅涨价,与市场直观认知不一致的是,中游利润率到目前为止并没有出现明显的受损现象。5月数据,制造业中游单月利润率为6.8%,好于4月的6.3%,3月的5.9%,以及1-2月的5.3%。呈现持续上行态势。

(三)可能的解释有哪些?

1、竞争力在持续上行,这意味着定价权在上升

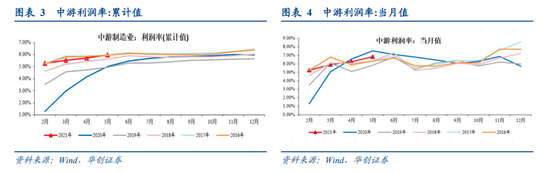

两个证据。第一,从比较优势角度,十年的维度看,中游行业的竞争力在大幅上行。我们计算制造业各个行业的RCA排名(使用增加值予以调整,不是直接使用出口数据),2015年相比2005年,在金属制品、电子设备、电气机械、机械设备、汽车及交运设备等中游制造的全部领域,中国的排名都在上升。比较优势的计算,参见报告《【华创宏观】从全球价值链角度看中国制造——全球价值链研究系列一》。

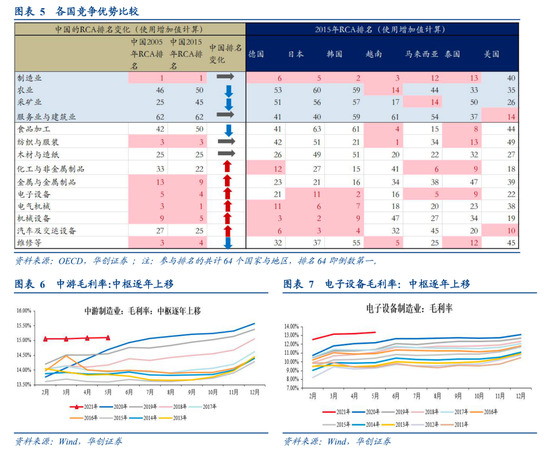

第二,毛利率角度。过去十年,中游制造业的毛利率中枢呈现逐年上移的特征。典型代表是电子设备制造业,2011年,1-5月,电子设备制造业毛利率仅9.39%,到今年1-5月,已经是13.35%了。十年时间,毛利率提升了4个百分点。

2、可能得益于出口的强劲,今年中游各细分行业的价格上涨幅度也很大。这使得,中游抵抗上游涨价的能力在上升。1-5月,金属制品累计上涨5.4%,2017年同期仅上涨2%。电子设备累计上涨1.1%,2017年同期仅上涨-0.1%。通用设备1-5月累计上涨1.3%,2017年同期仅上涨0.3%。

碳达峰政策跟踪、每周经济观察参见正文。

风险提示:工业品价格持续上行。

报告目录

报告正文

一为什么中游利润率不降反增?

(一)中游包括哪些?成本来自哪些行业?

制造业中游主要包括金属制品、通用设备、专用设备、汽车制造、运输设备、电气机械、电子设备、仪器仪表八个行业。其中,从利润角度,2019年,整体占工业利润之比为34.7%。中游内部,电子、汽车、电气等行业体量更大一点。

中游的原材料直接构成中,来自制造业上游的占23.3%,来自制造业中游的,占55%。如果制造业上游涨价4-5个百分点,则粗略测算,不考虑中游自身的涨价,中游的毛利率可能会降低1个百分点左右。(注:实际计算毛利率时,成本构成还包括工人工资等其他项)。

(二)今年,上游持续涨价,但中游利润率持续上行

今年,上游持续大幅涨价,与市场直观认知不一致的是,中游利润率到目前为止并没有出现明显的受损现象。5月数据,制造业中游单月利润率为6.8%,好于4月的6.3%,3月的5.9%,以及1-2月的5.3%。呈现持续上行态势。

(三)可能的解释有哪些?

1、竞争力在持续上行,这意味着定价权在上升

两个证据。第一,从比较优势角度,十年的维度看,中游行业的竞争力在大幅上行。我们计算制造业各个行业的RCA排名(使用增加值予以调整,不是直接使用出口数据),2015年相比2005年,在金属制品、电子设备、电气机械、机械设备、汽车及交运设备等中游制造的全部领域,中国的排名都在上升。比较优势的计算,参见报告《【华创宏观】从全球价值链角度看中国制造——全球价值链研究系列一》。

第二,毛利率角度。过去十年,中游制造业的毛利率中枢呈现逐年上移的特征。典型代表是电子设备制造业,2011年,1-5月,电子设备制造业毛利率仅9.39%,到今年1-5月,已经是13.35%了。十年时间,毛利率提升了4个百分点。

2、今年尽管上游涨价幅度较大,中游涨价幅度也较大

可能得益于出口的强劲,今年中游各细分行业的价格上涨幅度也很大。这使得,中游抵抗上游涨价的能力在上升。1-5月,金属制品累计上涨5.4%,2017年同期仅上涨2%。电子设备累计上涨1.1%,2017年同期仅上涨-0.1%。通用设备1-5月累计上涨1.3%,2017年同期仅上涨0.3%。

从环比拉动的角度看,今年中游的上涨对PPI环比的贡献,基本和采矿业接近。比如今年5月,PPI环比上涨1.6%,采矿业贡献其中的0.25%,制造业上游贡献其中的1.02%,制造业中游贡献其中的0.22%。

二5月工业企业利润数据点评

(一)整体情况:利润率进一步上行

今年1-5月规模以上工业企业实现利润总额3.4万亿元,相比2019年,两年平均增长21.6%。其中5月,两年平均增长20.4%,4月为22.5%。库存方面,截止5月,库存同比为10.2%,前值为8.2%。分所有制看,5月国企两年平均增长为22.5%,外企为21.4%,私企为16.9%。1-5月,国企利润两年平均增长为23.2%,外企为21.5%,私企为17.9%。都保持较高增速。

量、价、利润率拆分来看,量下价升,利润率继续走高。PPI 5月当月同比为9.0%,两年平均增速为2.5%,4月PPI两年平均增速为1.7%。工业增加值5月两年平均增速为6.6%,4月为6.8%。5月利润率为8.0%,此前4月为7.5%。利润率上行背后,部分来自毛利率的提升,部分来自非经营性损益。5月成本收入比为83.5%,低于4月的83.8%。(相当于毛利率提升了0.3%)。费用收入比为8.1%,略高于4月的8%。其他收入比为0.4%,4月为0.7%。(可能与5月投资收益增加有关,5月WIND全A上涨5%)。

(二)行业情况:上游利润率继续上行,下游与电热利润率有所承压

从利润占比来看,采矿+制造业上游1-5月进一步提升至47.6%,去年全年是35.6%。制造业中游+下游1-5月降至45.8%,去年全年是56.3%。单5月看,采矿+制造业上游利润占比为52.4%,高于4月的50.1%。连续两个月。采矿+上游的利润占比超过50%。(2005年以来一共出现过9次)。

从利润同比增速来看,上游增速大幅上行,中游、下游增速都在下行。制造业上游5月两年平均增速为40.3%,4月为10.8%。中游5月为16.6%,4月为25.5%。下游5月为为7.3%,4月为8.75%。

从利润率来看,下游与电热行业承压明显。5月,采矿、制造业上游利润率分别高达20.8%、9.2%。如果计算分位数(2007年以来单月利润率,下同),制造业上游分位数为1(相当于2007年以来单月利润率创新高),采矿业分位数为0.94。而与之对比的是下游、电热行业利润率5月有所下行,分别降至5.87%,6.01%。分位数双双跌入0.5以下。制造业中游利润承压尚不明显,5月利润率为6.85%,高于4月的6.3%,分位数为0.85,属于历史较高位置。

三碳达峰政策跟踪

1、6月22日,上海环境能源交易所发布《关于全国碳排放权交易相关事项的公告》,“碳排放配额(CEA)交易应当通过交易系统进行,可以采取协议转让、单向竞价或者其他符合规定的方式,协议转让包括挂牌协议交易和大宗协议交易。……挂牌协议交易单笔买卖最大申报数量应当小于10万吨二氧化碳当量。挂牌协议交易的成交价格在上一个交易日收盘价的±10%之间确定。……大宗协议交易单笔买卖最小申报数量应当不小于10万吨二氧化碳当量。大宗协议交易的成交价格在上一个交易日收盘价的±30%之间确定。”

四每周经济观察

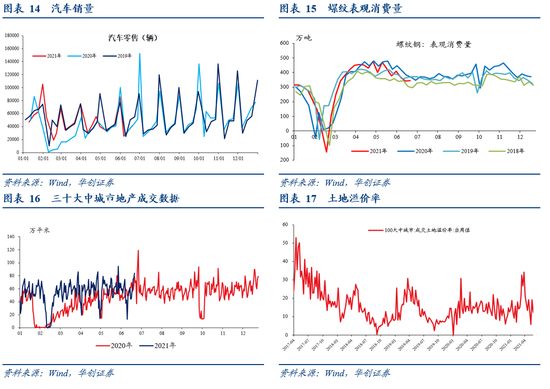

(一)需求:土地溢价率有所回落

土地方面,6月以来溢价率有所回落。6月前三周百城住宅类土地成交溢价率均值为12.5%,5月5周均值为16.8%,4月4周均值为28.6%。6月前三周百城住宅类成交面积1280万平米,去年同期是2356万平米,2019年同期是1670万平米。

地产销售方面, 6月截止至25日,两年平均增速为4.8%,5月是6.9%,4月是7.3%。

螺纹表观消费方面,进入淡季。本周表观消费量为345万吨,上周为343万吨。

汽车方面,6月截止至20日,乘联会数据,累计零售量为68.4万辆,同比(相比2020年)增速-5%。2020年6月,汽车零售增速是-7.5%。

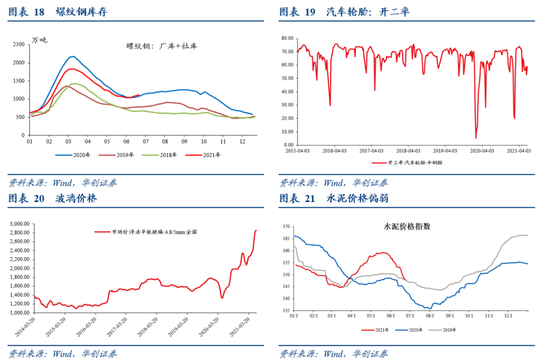

(二)生产:玻璃价格继续上涨

水泥,持续下行,本周(6月25日当周),水泥价格全国指数下跌2.2%。

螺纹,产量略有回落。本周产量为377万吨,上周为380万吨。唐山钢厂产能利用率依然处于低位,3月下旬以来维持在60%附近小幅波动。螺纹钢价格小幅回落。HRB400 20mm:上海现货价格6月25日为4900元/吨,6月18日为5040元/吨,6月11日为5130元/吨。当下螺纹值得关注的是库存较高,截止至6月25日,厂库+社库合计为1116万吨,环比上行32万吨,2020年同期为1088万吨。

煤炭,本周动力煤现货价继续上涨,市场价:动力煤(Q5500,山西产):秦皇岛 6月25日上行至1012元/吨。新华社6月26日发文《多举措保障迎峰度夏煤炭供应——就煤炭保供稳价访国家发展改革委有关负责人》,“随着夏季水电、太阳能发电增长,以及煤炭产量和进口量增加,煤炭的供需矛盾将趋于缓解,预计7月份煤价将进入下降通道,价格将出现较大幅度下降。”

玻璃,价格继续上涨。市场价:浮法平板玻璃:4.8/5mm:全国 6月20日为2856.9元/吨。

沥青,开工率处于低位。5月公布的产量数据显示,同比大幅下行17.3%。

汽车轮胎,开工率处于低位。

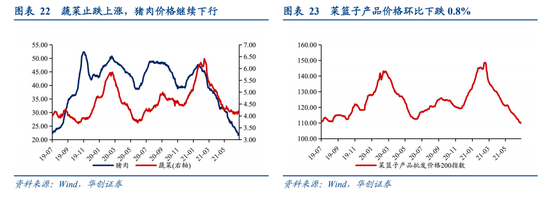

(三)通胀:菜篮子价格继续下行,蔬菜上涨

本周菜篮子价格继续下跌。截至6月25日,菜篮子价格200指数收于109.85,较上周环比下跌0.8%。蔬菜价格收于4.21元/公斤,较上周环比上涨3.2%,猪肉价格收于21.68元/公斤,较上周环比下跌4.8%。根据市场部分信息反映,当下300斤左右的高体重毛猪挤压数量较多,市场或难以完全消化。此外,农业农村部反映,从各地实打实收和各方反映的情况综合研判,今年夏粮再获丰收,产量再创历史新高,为全年粮食产量保持在1.3万亿斤以上打下了坚实基础。

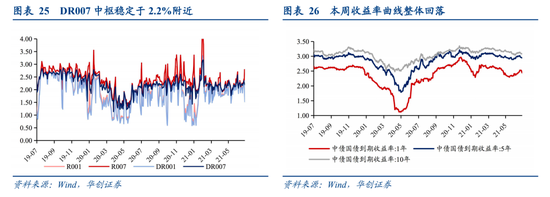

(四)资金:资金跨月平稳,国债利率整体下行

截至6月25日,DR007收于2.1972%,DR001收于1.5250%,较上周环比分别变化-0.47bps、-50.40bps。1年期、5年期、10年期国债收益率分别报2.4437%、2.9506%、3.0827%,较上周环比分别变化-8.37bps、-3.61bps、-3.75bps。本周央行公开市场操作资金净投放500亿,尤其是周四周五两日央行连续投放200亿,因此本周虽然跨月,资金面仍然相对稳定。由此来看,货币政策“稳字当头”,央行维护资金面稳定的意愿强烈,资金利率在2.2%附近或为央行的合意中枢。伴随央行净投放,市场对资金面的担忧暂时缓解,国债收益率曲线整体下行。

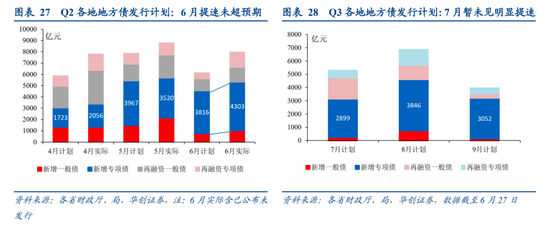

(五)地方债:上半年新增专项债进度不到三成,7月暂未见明显提速

上半年新增地方债发行进度偏慢,其中一般债进度已追上去年,主要是专项债进度不到三成。1-6月全国地方累计发行新增地方政府债(含已公布未发行)14485亿元,占已下达限额的33.9%,2019、2020年1-6月分别完成全年进度71%、59%。其中一般债4657亿元,占已下达限额的58%, 2019、2020年1-6月分别完成全年进度85%、57%;专项债9828亿元,占已下达限额的28%,2019、2020年1-6月分别完成全年进度64%、60%。

从6月发行节奏的边际变化看,较5月有所提速,但并未明显超预期:6月合计新增发行地方债(含已公布未发行)5335亿元,其中专项债4303亿元,较5月有所提速(3520亿),但仍在各地公布的6月发行计划合计(3816亿)附近,未明显超市场预期。从投向看,6月已知用途的新增专项债中,棚改和保障安居工程(11.6%)、城乡基础设施(10.1%)、市政产业园(9.2%)占比居前。

发行计划更新:7月新增专项债暂未见明显提速。截至6月27日,从17省市已披露的Q3地方债发行计划看,7月新增专项债发行计划合计2899亿,低于5月、6月的计划和实际发行值,节奏暂未见明显提速。由于今年新增专项债急于在Q3发完的政策限制目前尚未出现、政策意愿亦不强烈,我们提示发行后倾Q4的程度可能超预期。

(六)贸易:6月中旬集装箱吞吐量环比改善

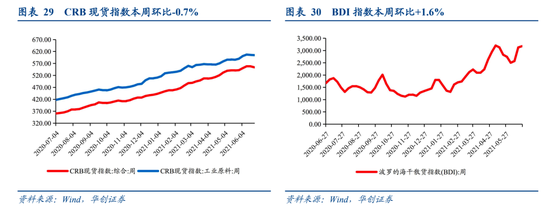

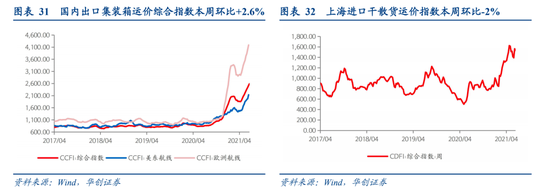

本周CRB现货指数环比-0.7%,工业原料价格指数环比-0.2%,大宗商品价格本周小幅回落;BDI指数环比+1.6%,本周小幅回升;国内出口集装箱运价指数继续创新高,综合指数环比+2.6%;上海进口干散货运价指数环比-2%,本周回落。

根据中港协数据,6月11日-20日八大枢纽港口集装箱吞吐量同比+2.1%,前值+2.3%,其中外贸吞吐量同比+4.8%,前值-1.6%,深圳港盐田港区正加快复工复产,预计月底前全面恢复。大宗商品方面,6月中旬重点港口原油吞吐量同比-11.8%,前值-0.8%,去年高基数带来本期同比大幅下降,金属矿石吞吐量同比-1.2%,前值+11.2%。

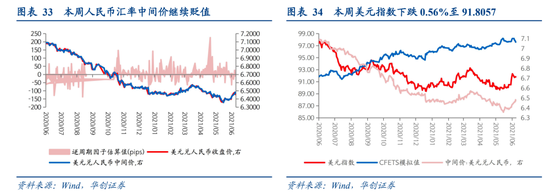

(七)汇率:人民币中间价继续贬值

本周美元指数下跌0.56%至91.8057,人民币汇率中间价继续贬值,最高触及破6.48。本周美联储官员表态继续偏鹰,市场加息预期继续提升,带来美元指数仍维持高位。而同时本周CFETS模拟值有小幅回落。二者共同带来本周人民币中间价进一步贬值。

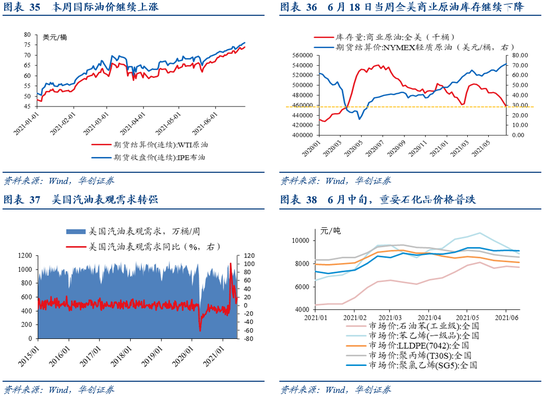

(八)原油:美国库存持续回落,油价继续走高

美国原油库存持续大幅下降,国际油价继续走高,已连涨五周。上周三EIA公布周报显示,6月18日当周,美国商业原油库存下降761.4万桶,环比下降1.63%。当下美国商业原油库存已下降至去年3月初的水平。截至上周五,布油结算价收于76.01美元/桶,上涨3.81%;WTI原油期货结算价收于74.05美元/桶,上涨3.36%。消费旺季来临和出门需求旺盛,美国汽油表观需求开始转强,6月18日当周,美国汽油表观需求约1074.6万桶/周,环比增长11.4%,较2019年同期水平增长约5.6%。

国内方面,汽油价格上涨,柴油价格微跌。截至6月25日,汽油价格收于8247元/吨,上涨0.19%;柴油价格收于6678元/吨,下跌0.1%。6月中旬,重要石化品价格普跌。苯乙烯、LLDPE、聚丙烯价格延续跌势,分别下跌6%、1%、1%;石油苯、聚氯乙烯价格由涨转跌,下跌0.9%、0.3%;顺丁橡胶、涤纶长丝价格小幅上涨1.5%、1.1%。

(本文作者介绍:中国人民大学国际货币研究所研究员)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。