文/新浪财经意见领袖专栏作家 王涵

投资要点

2020年3季度实际GDP同比为4.9%,季调环比2.7%。9月工业增加值同比6.9%,固定资产投资累计同比0.8%,社会消费品零售总额同比3.3%。我们对此点评如下:

9月及3季度宏观数据:经济仍在回升期。3季度实际GDP单季同比从3.2%上升至4.9%,使累计GDP同比年内转正。从支出法的角度来看,最终消费拉动年内首次转正,净出口拉动进一步上升,而资本形成拉动回落。而9月的工业、投资和社零数据也仍在改善的轨道上,工业增加值的超预期主要在制造业部门,特别是汽车、电子、机械等行业;投资中,基建的拉动下降,地产高位稳定,而其他投资进一步上升,制造业投资虽然同比回落但环比仍高于其季节性规律。社零仍然延续从必需到可选消费品的趋势,商品和餐饮同步改善。

经济的整体好转中也开始出现一些边际变化。

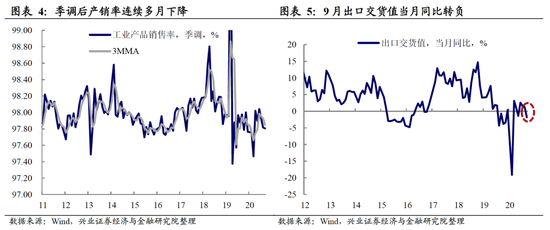

• 季调后产销率持续回落及出口交货值转负值得关注。一、尽管9月统计局公布的工业产销率上升,但经过季调后,工业产销率的数据连续3个月回落,可能指向生产速度快于需求改善,如果这一状况持续,可能会因供需错配带来库存的上升和价格的下压压力。二、尽管生产、需求数据两旺,但是出口交货值当月同比的转负却与出口、生产等数据并不匹配,值得后续关注。

• 地产新开工、施工单月增速为近5个月来首次转负。8-9月,针对地产的一些政策调整的媒体报道陆续出现,主要针对地产开发商“降负债”,以及银行可能收紧地产相关的资金等,可能会影响地产开发商的投资意愿和能力,也会打断销售到投资的传导逻辑。

往后看,政策预调微调下,4季度经济或为此轮复苏的环比高点。从货币和财政来看,疫情后的各类托底政策正逐渐回归常态。我们在《又超预期的社融背后,预调微调也已出现》中提到:“企业融资的超季节性幅度已经在减小,政策逐步常态化,社融增速可能在4季度见顶”。在更早的报告《波动加大,资产布局期》中,我们也曾提到:“政策变化可能带来地产部门出现拐点,疫情后复工复产带来的经济增长的高速阶段正在逐渐过去”。因此,尽管从同比的角度来看,明年1季度才是经济的顶,但从环比的角度来看,随着政策逐渐回归常态,叠加前期赶工、填坑的最高峰过去之后,宏观经济各类数据的环比高点大概率将出现在今年4季度。

风险提示:美国大选不确定性,欧洲二次疫情风险。

3季度经济:消费、净出口拉动上升,

资本形成回落

3季度GDP:消费、净出口拉动上升,资本形成回落。3季度实际GDP同比4.9%,基本符合我们的预期(参考报告20200930《9月出口或仍偏强》),但低于市场5.2%的预期。从支出法来看,呈现消费、净出口拉动,而投资回落的格局。

• 最终消费:最终消费对当季GDP的拉动年内首次转正,从2季度拖累2.35%变为拉动1.70%,与社会消费品零售总额持续改善,以及3季度第三产业当季同比转正相一致。

• 资本形成总额:资本形成总额的拉动则较2季度的5.01%有所收窄,为2.60%,资本形成总额分为库存变化和固定资本形成总额,而固定资本形成总额与月度固定资产投资之间在统计口径上也具有差别。根据2-3季度工业库存的情况来看库存经历先上后下的走势,或是资本形成总额拉动放缓的原因之一。另外,资本形成总额为实际值,而固定资产投资为名义值,因此或还有价格因素的影响。

• 货物和服务净流入:货物和服务净流入对GDP的拉动从2季度的0.53%上升至0.60%,净出口对经济拉动主要在于一方面我国在疫情后恢复较快,全球出口分额被动提升,另一方面在于跨境旅游受限而服务项逆差大幅收窄。

工业:超预期的增长背后

有一些值得关注的不确定性

受益于内外需环境的改善,制造业生产速度较快。9月工业增加值当月同比由前值5.6%升至6.9%,超过市场预期,推升累计同比至1.2%。从分行业的数据来看,受益于内外需的持续改善,制造业生产增速高于整个工业生产,其中汽车、电器机械、金属制品增速较快 ,而部分前期增速为负的行业在9月也出现了转正,比如农副食品和其他交运设备行业。

但也有一些值得关注的不确定性。一、尽管9月统计局公布的工业产销率上升,但经过季调后,工业产销率的数据连续3个月回落,可能指向生产速度快于需求改善,如果这一状况持续,可能会因供需错配带来库存的上升和价格的下压压力。二、尽管生产、需求数据两旺,但是出口交货值当月同比的转负却与出口、生产等数据并不匹配,值得后续关注。

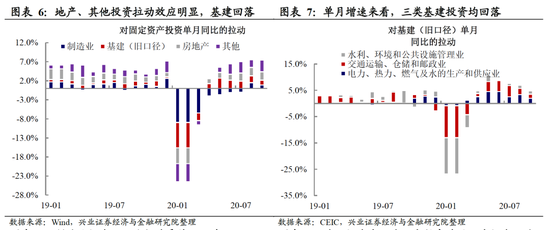

投资:累计增速首次转正,地产支撑仍存在

投资累计增速年内首次转正,地产仍是主要支撑,基建拉动回落。9月,全社会固定资产投资累计同比增速由前值-0.3%转正至 0.8%,当月同比企稳于7.5%左右,而从其环比季节性规律来看,9月的环比增速仍然明显高于2015-2019年的平均水平。9月,房地产、基建(旧口径)、制造业、其他投资对单月固定资产投资的同比拉动分别为2.24、1.26、0.89、3.09个百分点。其中,房地产投资仍是对投资的最大支撑;基建投资拉动连续第四个月回落,我们此前也指出过随着经济内生动力的增强,托底政策的诉求回落;其他投资随着经济内生动力的增强,扣除卫生教育类的剩余行业增速也在回升。

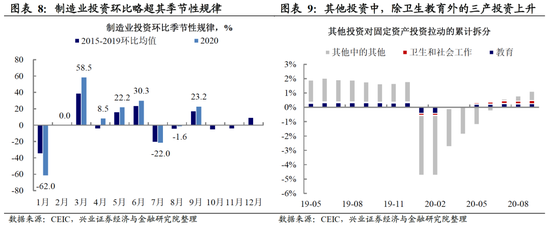

• 制造业投资环比超季节性规律,同比数据回落有一定基数因素。9月制造业投资同比较8月有所回落,但并不意味着制造业投资的再度走弱。8月制造业投资的大幅反弹有基数,以及7月洪涝后对投资节奏的影响。而比较今年9月和2015-2019年9月制造业投资的环比来看,9月环比仍然高于往年水平。

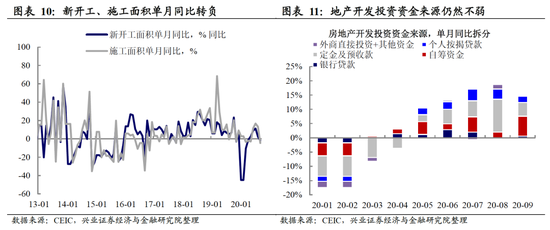

• 房地产投资之后可能面临一些变化。9月,房地产开发投资单月同比进一步上升,达12.0%。我们此前指出从房地产开发投资结构看,今年以来对其支撑最大的是土地购置费,尽管9月地产开发投资细项还未公布,但从对土地购置有领先性的地方政府土地出让数据看,9月这一数据应还在改善。尽管单月来看,个人按揭和定金预付款对开发投资资金的拉动有所回落,但这里面有一定的基数因素,且地产销售仍然不弱。然而,9月地产相关的数据也开始出现一些边际变化,新开工和施工的增速由正转负。同时,近期,针对地产的一些政策调整的媒体报道陆续出现,主要针对地产开发商“降负债”,以及银行可能收紧地产相关的资金等,可能会影响后期地产投资的意愿和能力。(详细请参考报告20201011《波动加大,资产布局期》)

消费:同比进一步上升,商品、餐饮同步改善

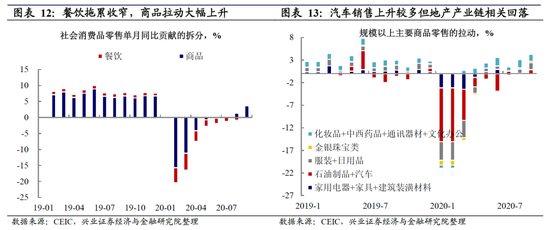

消费同比增速继续上升,商品、餐饮同步继续改善。9月,社会消费品零售总额同比增速继8月转正后进一步上升至3.3%,且商品、餐饮均在同步改善,其中尽管餐饮收入增速仍为负值,但在收窄。

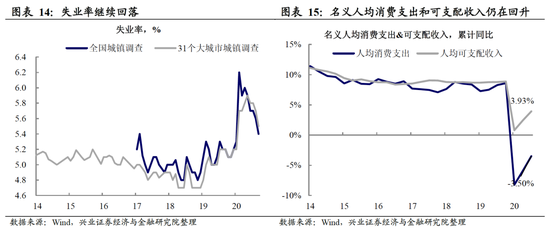

结构上继续渐次复苏,延续从必需到可选的复苏路径,关注汽车的修复。我们在此前报告中指出,3月以来,消费恢复的过程是必需消费品向可选消费品逐步传导的路径,这与CPI数据中必需消费品分项先复苏,而可选也开始逐步复苏是一致的。9月数据延续了这一趋势,值得关注的边际变化是汽车销售上升较多但地产产业链相关回落。整体来看,消费逐步复苏反映的是国内疫情得到控制后,居民收入及消费逐步“填坑”的过程,甚至从国庆的情形来看,似乎有“报复性消费”的迹象。从当前复苏的程度来看,这一趋势仍未结束。

风险提示:美国大选不确定性,欧洲二次疫情风险。

(本文作者介绍:兴业证券首席经济学家、经济与金融研究院副院长。)

责任编辑:张缘成

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。