意见领袖丨夏春(诺亚控股首席经济学家)

在今年主题为“展望未来十年:对货币政策的影响”的全球央行年会上,美联储主席鲍威尔宣布将正式引入“平均通胀目标”的政策:美联储寻求在一段时期内令通胀平均达到2%,在过去数年通胀持续低于2%之后,货币政策将寻求令通胀保持在略高于2%以上一段时间。

此前,美联储宣布将维持目前0-0.25%的利率到2022年,而新的政策目标下,维持这一低利率水平时间更长的可能性加大。新政宣布后,美股继续上涨,美元继续下跌,是正常的市场反应。

其实,美联储将引入“平均通胀目标”的政策早就在市场预期之中,诺亚研究就多次强调过,美联储将引进这一新的货币政策,来解决过去政策的不足。那么过去的政策到底有哪些不足,为什么要使用“平均通胀目标”来代替?

美联储最初设立的政策目标主要有三个,最大化就业,稳定物价,以及调整长期利率,后来美联储的任务逐渐扩展,要维持金融系统的稳定性;控制金融市场系统性的风险;为其他机构和美国政府,外国官方机构提供金融服务等等。但归根到底,美联储最重要的政策目标就是前两个,促进就业和稳定物价,这被称为双重目标。

对比一下日本央行和欧州央行,他们更多的是单一政策目标,也就是促进就业。过去实施量化宽松,实现了降低失业率的目标。由于这些年通胀一直低迷,所以也就没有与三大央行的政策目标发生冲突。

众所周知,量化宽松造成了资本市场的泡沫,贫富差距急速扩大以及全球民粹主义的崛起,但是这些问题超出了央行的政策目标,他们并不需要为此负责,解决这些问题需要其他政府部门的配合。2008年全球金融危机之后,恰恰是由于这些国家的财政政策都受到约束无法扩张,才不得不采取量化宽松,造成今天的困局。投资者也没有办法解决这些社会问题,只能继续寻找与风险匹配的投资机会。这也是为什么疫情之后经济数据很不理想,但资本市场反而在央行的宽松下不断上涨的深层逻辑。

到底参考哪一个通胀指标?

2009年美国启动量化宽松救市之后,美国经济的表现在发达经济体中较为强劲,明显好过欧盟和日本,但是通胀始终维持在较低水准。2012年美联储首次引入2%的通胀目标,也就是说,要在通胀达到2%时开始加息,但普通人并不清楚这里的通胀水平到底是如何衡量的。事实上,常见的通胀指标有多个。既有我们常说的“消费物价指数CPI”,也有“个人消费支出PCE”,还有所谓的“核心通胀率”,也就是去掉食品和能源之外的消费物价指数,因为这两项的价格波动较大。

简单来说,计算消费物价指数CPI的一篮子商品和服务比较固定,可能和时代发生脱节,而个人消费支出PCE通常会根据消费习惯的变化进行调整,更能够反应消费者实际支出的物价水平。而且不同商品的权重在CPI和PCE中是不同的,特别是住房在PCE中的权重要小于CPI。

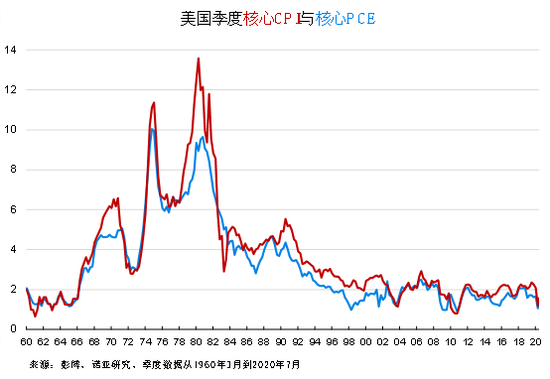

美联储考虑的政策指标考虑的是核心通胀率,核心PCE绝大部分时间小于核心CPI。例如,最新美国七月的核心PCE是1.25%,而核心CPI是1.57%。由于核心PCE的波动性明显小于核心CPI,因此,不仅市场普遍认为以“稳定物价”为政策目标的美联储使用的通胀指标就是“核心PCE”,在美联储的官方文件里,也指明了这点。当然,美联储也会参考其他通胀指标来理解物价变动的趋势。

美联储之所以把通胀目标定在2%,是基于学术研究,历史上,当通胀水平高于2%时,往往意味着经济过热,需要加息对投资和消费进行抑制。2%的通胀发生在二战结束后的经济高速增长时期,以及石油危机期间。从1990年开始,美国经济进入到低增长,低通胀,低利率阶段,但美联储仍然在沿用过去的通胀水平作为政策目标。1996年之后,绝大部分时间核心PCE都低于2%。

美联储的加息与减息充满争议

有了这些背景知识,我们很快就能看到美联储从2015年到2018年的九次加息和2019年的三次减息充满了争议,而且新的“平均通胀目标”政策框架也存在很多模糊性。

2009年金融危机之后,美联储进行了三轮量化宽松,2014年退出后,在2015年12月进行了首次加息,但其实这一次加息是美联储不得已而为之。此前,核心CPI和核心CPI的走势高度一致,但在2015年全年却出现了明显的分离(见上图)。核心CPI不断上涨,在11月超过2%,而核心PCE却不断下降,到11月也只1.19%。按理说,美联储不应该在12月进行加息,但由于之前美联储高估了经济回暖和物价上升的速度,使得市场多次预期美联储将加息,美联储一再推迟就十分有损信誉。于是,12月看到核心CPI已经超过2%就进行了加息。当然,这也并非完全不能理解,美联储即使以核心PCE为指标,也会参考核心CPI,但接下来,我们会继续看到美联储加息的参考通胀目标变得模糊不清。

从2016年初到2018年底,美国又进行了8次加息,分别是2016年1次,2017年3次,2018年4次。但实际上,美国的核心PCE只是在2018年3月才开始出现超过2%的水平。因此,严格来说,以核心PCE作为政策目标的美联储从2015年底到2017年底的5次加息,其实都不应该,这段时间欧盟和日本都没有加息。

如果说美联储从2015年12月就改用核心CPI来作为加息指标,那么美国2016年从1月到12月的核心CPI都在2%之上,理应加息2-3次,但实际上,美联储却分别以英国6月脱欧投票和美国11月大选将给市场带来的冲击为理由而没有加息,只在12月加息一次。

2018年底,美联储给市场的预期是将在2019年加息1-2次,而2019年全年的核心CPI有11个月在2%以上,因此,如果用核心CPI作为政策目标,美联储即使不加息,也应该维持利率不变,但实际上,美联储反而在2019年进行了3次降息。

现在大家就知道,美联储过去的加息和减息决定引来很多争议,被认为是过度保护华尔街的利益,以及受到特朗普政府的干预,失去了政策独立性。这在2019年的3次降息上体现的很明显,特朗普就反复强调欧盟和日本都没有加息,美国也不该加息。

如果承认2019年3次降息的合理性,实际等于承认之前的9次加息或者太早了,或者太多了。如果回到核心PCE这个通胀目标,那么美联储应该只在2018年核心PCE超过2%时加息2-3次,这样的话,即使核心PCE在2019年持续低于2%时,也可以维持利率不变,而不是先加上去再降下来。

“平均通胀目标”政策的模糊之处

现在,美联储宣布“平均通胀目标”政策,市场的理解是要等到将来的通胀水平和过去的通胀水平的平均值达到2%,才开始加息。但是,现在记不清楚过去的通胀率从什么时候开始计算,以及到底会采用核心PCE,还是核心CPI为标准。

前面说了,核心PCE从1996年以来绝大部分时间就低于2%。假如美联储从2010年算起,到现在的平均值是1.6%,这就意味着要等未来几年核心PCE的平均值达到2.4%,才能够实现平均通胀2%的目标。

可是2000年以来,核心PCE超过2.4%的月份只有3次,而核心PCE持续高于2.4%的水平要到1994年之前才能找到。由此可见,在经济结构不出现大的变化下,未来要实现2.4%的平均核心PCE,困难是非常大的。除非经济发生重大变动使得通胀快速上升,如果通胀继续像过去那样不温不火,那么要等来加息,不要说2022年,可能再过10年都没法实现。

如果美联储之后更加重视核心CPI,又会如何?2010年到现在核心CPI的平均值是1.83%,这就意味着要等到未来几年核心CPI的平均值达到2.17%,才能实现目标。这一目标倒没那么难以实现,2018-2019年的平均核心CPI就有2.18%。但2020年的疫情冲击使得平均核心CPI只有1.6%,必须等到经济恢复常态之后,才有可能出现高于2%的CPI。这样来看,美联储之前说的2022年前不会加息,倒是一个合理的估计。

“平均目标通胀”政策背后的逻辑

说了这么久,大家应该注意到一点,就是 “平均目标通胀”这样一个政策框架似乎并没有任何理论根据,事实也确实如此,但背后的逻辑是这样的:过去20年的低增长、低通胀有很多方面的原因,其中一个就是大家认为央行具有很强的控制通胀的能力,所以我们现在不用担心高通胀。恰恰是这种“低通胀预期”导致了实际通胀很低,也导致了经济增速很低。

反过来说,假如大家都担心高通胀,都去抢购商品和服务,就可能快速地推高通胀,这个过程中也会相应带来经济的高增长。平均目标通胀的目的恰恰就是希望让消费者形成未来可能出现高通胀的预期,来刺激通胀和增长。

平均目标通胀的政策也可以刺激消费者多投资。过去的低增长和低通胀与全球的“过度储蓄”有密切的关系,简单来说就是各种原因(老龄化,贫富差距,投资回报低,安全资产缺乏等等)导致了大家宁愿储蓄,而不是投资。即使“名义”利率降到零,大家的投资意愿也很低,这样就形成了低增长,低通胀,低利率的恶性循环。

要刺激大家少储蓄,多投资,就需要实行“负利率”或者推高通胀,这两种政策都可以使得储蓄获得的“实际”利率比现在更低,从而愿意增加投资。这样,高通胀的预期就可以带来投资和增长,由于美联储现在还不打算效仿日本和欧洲央行的“负利率”政策,采取“平均目标通胀”来推高通胀预期就成了一个符合逻辑的选择。

“平均目标通胀”政策能否有效?

然而,就像旨在压低长期利率,促进投资的量化宽松政策只是降低了失业率,并没有解决“过度储蓄”,低增长,低通胀问题一样,“负利率”政策在日本和欧洲的的实施效果同样不理想(可能是利率负得还不够多),平均通胀目标也可能达不到理想的结果。

美联储内部的研究(如David Reifschneider和David Wilcox)通过对美联储的经济预测模型进行模拟发现,“平均通胀目标”政策难以解决经济面临的难题,原因就在于推高核心PCE需要的时间可能很长,这个过程中,如果美国经济再次面临衰退,美联储就缺乏有效的工具应对(历史上,美联储通常需降息5个百分点来应对衰退)。另外一方面,维持零利率的时间越长,社会矛盾可能进一步激化,但这些也不是美联储可以解决的。

归根结底,要解决问题,光靠货币政策是不够的,必须依靠财政政策来解决“过度储蓄”这一根本难题,例如需要进行税收改革来降低居民和企业之间的贫富差距,让低收入的家庭和企业增加收入和消费,高收入的家庭和企业(特别是科技龙头)减少储蓄,增加投资。

美联储内部的研究特别强调,要想“平均通胀目标”政策有效,美联储必须清晰和市场进行沟通实施的细节,例如究竟以什么时间段开始来计算平均通胀?究竟用哪一个指标?研究还指出,光靠平均通胀目标政策不行,但如果同时进行量化宽松,购买长期债券,有效的机会就会加大。研究还反复强调了“承诺”的重要性,在我看来,恰恰是对过去美联储并没有依据规则行事,而是深受华尔街和白宫的情绪影响的一种委婉批评。

(本文作者介绍:诺亚控股首席经济学家)

责任编辑:张译文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。