文/新浪财经意见领袖专栏作家 王汉锋

摘要:尽管过去10年内,恒生指数和恒生国企指数大体围绕着一个中枢上下、趋势不明显,但基于中国消费、医药、科技及先进制造等行业的“新经济指数”取得优异的中长线回报,近十年涨幅甚至跑赢同期标普500指数。2020年下半年乃至更长一点时间,在香港市场投资重点还是集中在中国的新经济板块,主要集中在消费、医药、科技、先进制造等领域。越来越多的新经济企业赴港上市,使得香港市场成为投资中国新经济的桥头堡,极大地改善港股市场生态,并巩固香港国际金融中心的地位。

过去十年内,港股市场指数表现平平,但新经济跑赢同期标普

最近这几年香港市场的投资有一个很重要的现象,恒生指数或是恒生国企指数从2010年至今整体没有什么趋势。以恒生指数为例,基本都是在20000到24000点的中枢上下波动,有时会突破,但是有时也会跌破,恒生国企指数也较为类似,已经有多年都在10000点上下。指数的横盘或是围绕着一个中枢上下的走势掩盖了一个非常重要的市场特征,即市场分化非常大。

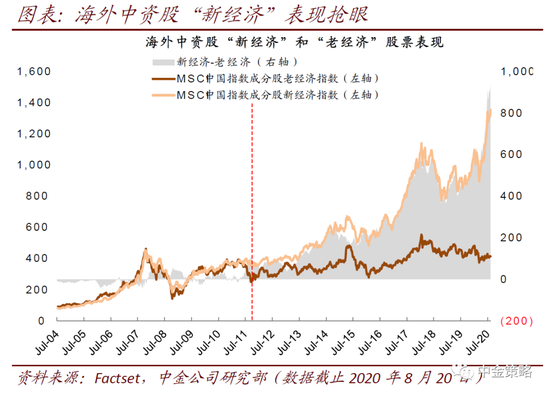

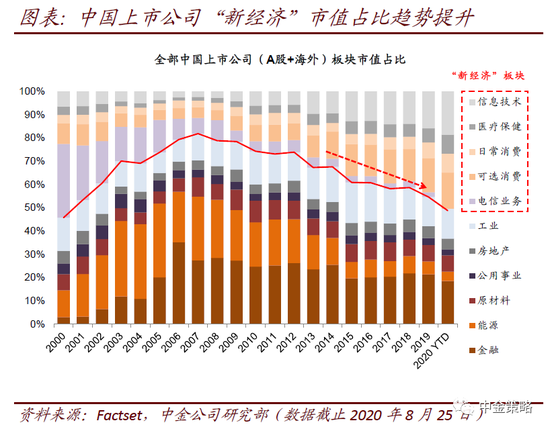

过去十年,整个宏观增速在下降。港股指数表面上在一个中枢附近波动,没有趋势,但实际上若把香港上市的中国股票,按照“新、老”,即跟消费相关或者是跟投资相关,分成两类,分别编两个指数,就会看到明显的趋势。一个指数是基于消费和服务等相关股票,我们管它叫“新经济指数”,一个是基于与固定资产投资相关的股票,我们管它叫“老经济指数”。与消费和服务相关的这个新经济指数,从2008年底部到现在的涨幅大约为七、八倍左右。同期的标普500指数,从2009年年初的底部到现在,大概也就5倍多。这是由于中国经济结构转型,中国增长驱动由投资拉动型向消费服务驱动型转变,消费和服务相关的领域占整个经济的比例就在逐年提升,股票市场上,新经济指数就大幅跑赢老经济指数,并取得优异的中长线表现。

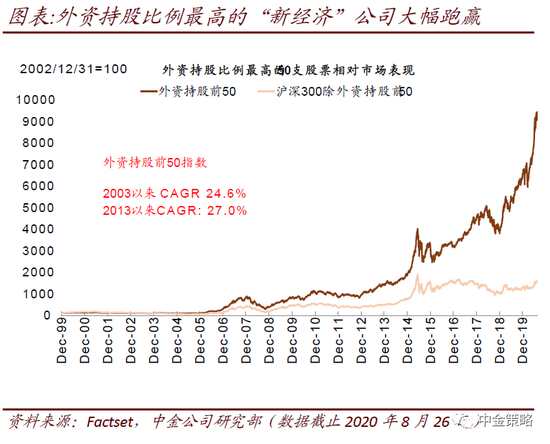

所以,过去这些年,如果投资者集中投资在中国的这些消费和服务相关的新经济领域,更具体来讲,如果投资在消费、医药、科技、先进制造这几个领域的优质龙头公司,实际上无论是A股还是港股的收益,都是非常不错的。我们做过一个统计,我们把外资在A股或者是在港股集中持股的这些反映中国新经济趋势的龙头公司做了一个指数,这个指数过去五年的平均年化收益都在20%以上。时间拉长到15年,这个收益也基本上还是同等的20%的幅度。也就是说,香港市场指数表面上看基本没怎么动,其主要的原因是因为老经济相对来讲比较疲弱,而老经济占指数的权重之前是比较重的,它就拽住了整个指数的表现。如果你看指数成分里面或者是看这个市场里面跟中国的消费和服务以及新经济相关的领域,实际上表现非常不错。

我们判断,下半年甚至到明年,香港市场还是应该关注这么一个很重要的结构,即重点集中在跟中国的新经济相关的这些领域里面的公司和这些板块,消费、医药、科技、先进制造相关的领域还是重点。很多投资人反馈说这些方向现在大家都认可,但估值已经不便宜了。我们认为,在A股这边是这样的,新经济板块今年上半年表现非常好,估值不算便宜。但是在香港市场,估值应该比A股这边要合理很多,并没有非常大幅的高估。哪怕像互联网龙头类的股票,现在的估值也基本上在一个比较合理的范围,并没有大幅地高估。这种情况下,我们觉得下半年乃至更长一点时间,在香港市场投资重点还是集中在中国的新经济领域。

中概股回归香港上市,香港逐步成为投资中国新经济的桥头堡

最近这些年很多中概股开始回到香港市场。去年像阿里巴巴已经把香港作为第二上市地上市,今年以来很多中概股也回到香港市场。这中间当然也夹着中美关系的变化,大家担心未来中概股将何去何从。但更重要的是香港市场的上市规则在2017年之后变得更具有包容性,它的这个包容性体现在几个方面:一是对于国外上市的中国的企业,大中华区的企业,回到香港上市更加得包容,比如说同股不同权这种制度,港交所已经做了修正。二是对这些创新创业类的企业,上市条件也更加得包容。

所以,过去这几年,这两类企业都陆续在香港上市。一方面是已经在海外上市的同股不同权的企业,回到香港上市。另外,像一些生物医药类的创新企业,可能并没有盈利,但是属于蓬勃发展的新经济领域的公司,也在香港上市。这些公司上市将对香港市场带来非常深远的影响:

中国互联网等新经济龙头公司回到香港上市,使得香港市场成为投资中国新经济的桥头堡。比如像腾讯、美团、小米这些大的中国科技相关的公司,已经在港股上市。去年到今年,阿里巴巴、京东、网易等已经在香港上市,未来还有更多的中概股公司也可能会在香港上市。未来可能还有一些互联网的龙头公司,目前没在任何地方上市的公司,也可能也会在香港上市。这样的话,香港就会把中国这些互联网相关的新经济类龙头公司全部都聚齐了。

估值体系上,定价将更为公允,更能反映企业的真正价值。比如说在美国市场上,中国的公司在美国上市,毕竟这些海外的投资人对中国的公司虽然已经研究得比较深,但是还是缺乏一些最接地气的理解,因此在定价和估值上也不一定准确。亚洲区的投资者特别是中国大陆的投资者,对这些中国企业的理解应该是更加及时、更加全面、更加深刻。所以,他们这个投资群体给这些公司定价才会定得比较公允,才会更反映企业真正的价值。

这些中国的企业在大中华市场上市,更加有利于信息充分、信息对称,信息反映效率更高,同时估值也会更加公允。海外的投资人投资中国企业的时候,总会受金融学上的“home bias”效应的影响,就是指投资人总会更加偏爱、更加了解自己本地的公司。如果这些企业在香港上市,中国的投资者、亚洲的投资者应该说对它们理解得更深刻,有利于他们的估值向一个更加正常化的方向回归。

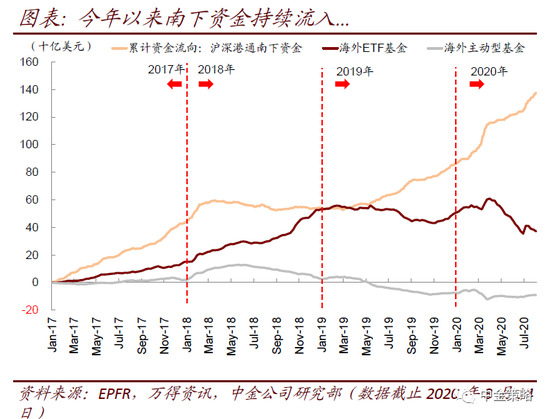

加快A、港股市场的一体化进程。如果这些港股上市的新经济龙头公司未来也逐步地纳入到港股通的范围,也会加快A股和港股的一体化进程,包括两边投资者结构逐步趋同,包括两个市场定价行为逐步一体化。A股在科创板以及红筹股回归之前,一直是相对比较缺乏优质成长股,A股投资者会集中去炒作小市值成长股票,把一些实际上质地并不怎么好的小股票估值炒得非常高。A股这边有一个“优质成长稀缺”的特征。但是随着这些龙头的科技股在香港上市,或者未来甚至在A股上市,或者逐步纳入到港股通,中国的投资者,无论是机构还是个人,也都可以参与到这些企业的投资当中,无论是对香港市场还是对两地市场的融合,还是对投资者获取更加丰富的投资机会,应该都是有利的。像美团,像小米这样一些公司,被纳入到港股通之后,港股通南向的大陆投资者持续在买入这样一些公司,这也反映了投资者对这些龙头类的中国的科技公司、有竞争力的科技公司的认可,也给投资者分享了收益。长期来看,这个对于两地市场的融合和一体化,促进定价的合理化,会有非常大的帮助。

最近恒生指数公布指数成分的调整。这一次重要的看点就是把像阿里巴巴等第二上市或同股不同权的公司纳入到恒生指数当中。这使得恒生指数、恒生国企指数变得更加具有包容性,更加能够反映中国新经济的趋势,使恒指对这个市场更有代表性,对新经济也更有代表性。随着中概股的回归,随着这些创新类的公司在香港市场的逐步上市,也会使得香港这个市场的活跃度大幅度提升,甚至未来会进一步巩固香港这个市场作为金融中心的地位。所以,这些方向上我觉得其实都是值得高度关注的。

大陆的投资者持续到香港投资这些新经济的股票,这些新经济的股票持续回到香港市场,会起到活跃香港市场的作用。值得注意的是,整个香港市场原来每天的交易量大概也就是800亿到1000亿港币,最近已经明显回升到1500亿、1600亿港币甚至更高的日交易量水平。这就是新经济的公司来到香港市场、大陆的投资人参与香港市场,已经起到根本改变香港市场整个生态的一个例证。

以上文字根据中金公司董事总经理、首席策略师王汉锋在2020新浪财经港股价值峰会论坛上的发言整理。

(本文作者介绍:在中金和高盛等金融机构从事市场和经济研究。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。