文/新浪财经意见领袖专栏作家 杨德龙 李赫

3月15日,美联储宣布将联邦基金利率目标区间下调100个基点至0-0.25%,另外叠加本月3日紧急降息的50个基点,本月美联储总降息达150个基点,降息频率之高、规模之大,历史罕见。同时,美联储加大QE规模,宣布未来几个月将至少增持5000亿美国国债和2000亿美元抵押贷款支持证券。如此大规模的降息与QE原因与效果如何呢?

一、三大因素叠加导致美联储采取大规模的货币宽松政策

海外疫情迅速扩散、美国大选风险、全球经济下行压力加大,是导致美联储紧急降息至0的内因。从降息的诱因来看,从2月19日截至3月17日,标普500大跌34.2%,美股大跌叠加特朗普试压,是美联储紧急降息的直接原因。但其根本原因是海外疫情迅速扩散、美国大选风险和全球经济下行压力加大,三大因素相互叠加导致短期投资者情绪转向避险方向。

海外疫情迅速扩散与全球经济下行相互影响,市场情绪转向极端保守;美国大选风险短期内有所减小。全球经济原本就比较脆弱,从IMF和世界银行最新预测来看,2019年全球GDP增速相比2018年有较大下滑(IMF预测下滑0.7个百分点,世界银行预测下滑0.5个百分点);从摩根大通全球制造业PMI来看,从2017年12月的54.5一路下滑至2020年2月的47.2,在2019年有7个月制造业是处于衰退状态(低于荣枯线50)。2月下旬,疫情在海外迅速扩散,严重打击了原本就比较脆弱的全球经济,截至3月17日海外疫情累计达117890例,而且疫情增速还未见拐点,其中以意大利(32277例)、伊朗(16169例)、西班牙(11826例)、德国(9360例)、韩国(8413例)、法国(7730例)、美国(6444例)最为严重。市场情绪转为极端保守,投资者只想持有现金和债券,连传统避险资产黄金都出现大跌,截至3月17日黄金从3月9号的高点一路下跌了11.5%。在2月下旬,美国民主党候选人桑德斯一路领先,由于其极左的执政理念,也对市场造成了一定程度的恐慌;但在3月3日的“超级星期二”,拜登击败桑德斯,暂时稳住了市场情绪,相比于桑德斯,拜登成为民主党最后候选人的概率较大。

图 1:2月下旬后,海外疫情迅速扩散

资料来源:Wind,前海开源基金

二、美联储政策的市场反响与危机信号

如此大规模的货币政策,市场的反响如何呢?

美国货币政策弹药基本“打光”,市场期待财政政策发力。美联储两次紧急紧急降息将联邦基金利率降至0,市场反而大跌,3月3日和16日标普500分别跌幅达-2.81%和-11.98%;大规模紧急降息使市场确认了经济下行的压力,加重了市场的恐慌情绪。在3月17日,美联储重启商业票据融资机制,美联储可以直接向企业和家庭提供贷款支持,保证流动性;另外,财政部将推出约1万亿美元的经济刺激计划,包含减税、支持小微企业、驰援航空企业及相关产业等。针对疫情的财政政策利好市场情绪,3月17日标普500回升6%。

危机是否到来要看两个信号,一个是金融市场的信号,一个是实体经济的信号:

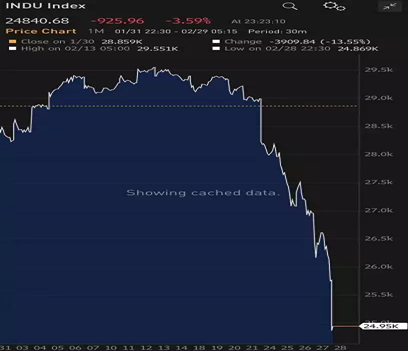

危机的第一个信号:美国股市接连崩溃式大跌,传统避险资产黄金也跟着下跌。上次出现股、黄金齐跌的极端现象要追溯到次贷危机时期,造成这种恐慌市大跌的事件因子总共有三个:疫情的超预期蔓延、美联储大选(桑德斯概率大增,特朗普行情逆转)和全球经济衰退;这三大事件因子导致ETF恐慌抛盘。被动管理基金的交易标的是整个股市或某个板块的市场组合,导致风险高度捆绑,容易共振断裂;另外,被动管理的交易策略高度同质化,而且大部分都是程序自动化交易,一旦有事件驱动,交易往往非常拥挤,高度放大了宏观因子对金融市场的冲击,也就是“踩踏式”卖出。所以,引用Michael Burry(电影《大空头》里空头基金经济里的原型)一句话,“ETF就是下一次金融崩溃的CDO”。

图 2:恐慌抛盘+流动性赎回+强制平仓或止损=崩溃式下跌

资料来源:Bloomberg,前海开源基金

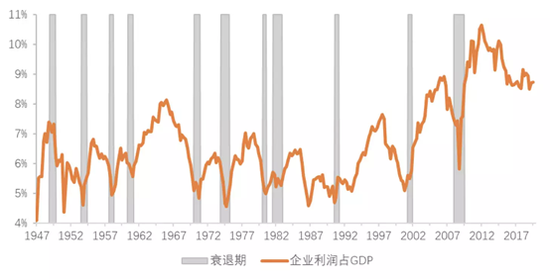

危机的第二个信号:应持续关注中小企业的债务风险。近十年来,美国企业在低利率的环境中不断增加负债,非金融企业部门债务占GDP比例从2010年的40%上升至创记录的47%;而单看中小企业债务风险已经超过了次贷危机前的水平,Russel 2000企业利息覆盖率中位数不到2,是历史最低水平。不能否认这些债务创造了GDP,但却没有创造出相应的利润,美国企业的总利润仍然停留在2014年的水平,企业利润占GDP仍停留在2005年水平。虽然中小企业债务风险这个信号还没有被触发,但随着疫情的蔓延,海外经济势必会受到影响,到时风险就会传递至实体经济,导致危机的全面爆发。

图 3:美国非金融企业债务占比GDP创记录升至47%

资料来源:Federal Reserve Economic,前海开源基金

图 4:标普500和Russel2000利息覆盖率中位数

资料来源:Bloomberg,前海开源基金

图 5:美国非金融企业利率占比GDP停留在2005年水平

资料来源:Federal Reserve Economic,前海开源基金

三、中国未来政策的演进

首先来看看国外央行为了救市都采取了哪些政策?短短2周的时间多达41个国家和地区采取了救市措施,全球降息潮再起。

表1:3月2日至17日,各国所采取的救市措施

资料来源:前海开源基金整理

虽然中国会保持宽松的货币政策,但继续跟进的可能性较小;未来财政政策将发力。2月3日和4日,央行向市场投放流动性1.7万亿元,随后公开市场操作利率、MLF、LPR“接力式”下调,有利于保证企业降低融资成本、为疫情防控提供保证;但随后央行并未进行大规模货币操作,直到3月16日再次试行定向降准。可以看出,相比于海外,我国央行的货币政策还是比较克制的。财政政策将是未来政策主要发力点,可能包括资金支持、财政贴息、减税降费、换缴税款、扩大地方债发行等财政“组合拳”。在财政发力下,预计货币政策将保持宽松。

(本文作者介绍:前海开源基金首席经济学家)

责任编辑:陈鑫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。