文/新浪财经意见领袖专栏作家 邵宇 陈达飞

美联储常被喻为“救火队长”,但措施如果拿捏不当,在灭火的同时,又何尝不是为下次火灾播下火种呢?新冠肺炎疫情是本次美股暴跌的触发因素,但本质上来说,水牛是不可持续的。美联储扩表或降息只能起到短期功效。长周期来看,美股收益率的波动基本与康德拉季耶夫周期(康波)有较高的一致性,最终还是取决于实体经济的投资回报率。而且,当下正处在新一轮康波的上升期。

从2月20日的峰值3380点算起,截止到3月9日,美国标普500指数已下跌634点,跌幅18.7%,回吐了2019年的全部收益。9日开盘当天,还触发了熔断机制,为1997年亚洲金融危机以来首次,该机制在1987年美股大恐慌后设立。与此同时,美国10年期国债名义收益率跌至0.54%,为120年来首次,实际收益率也跌入负值区间;恐慌指数(VIX)跃升至41点,为2009年2月以来的最高点;WTI原油期货结算价格跌至31.13美元/桶,也是08年金融危机以来的最低值,单日最大跌幅破1991年海湾战争时的记录。

作为应对,美联储于3月初紧急降息50bp。在操作备忘录中,美联储还提到了资产负债表结构调整的安排:至少在2020年第2季度继续购买美国国库券,以在一段时间内将储备余额维持在或高于2019年9月初的水平;将到期收回的美国国债的本金继续滚动购买,并继续将美联储所持有的机构债和机构抵押贷款支持证券(AMBS)在每个日历月收到的本金进行再投资。每月最高200亿美元的机构债务和机构抵押贷款支持证券的本金将继续再投资于美国国债,以大致匹配已发行的美国国债的期限结构;超过200亿美元的本金将继续投资于机构抵押贷款支持证券。

一般而言,美联储都是在一个半月一次(每年8次)的议息会议上决定是否降息,但在突发状态下,美联储也可能在两次议息会议中间宣布降息。据BBG统计,1998年以来,类似情形共出现了8次:1998年亚洲金融危机;2001年互联网泡沫(3次);2007-2008年金融危机(3次);以及2020年新冠肺炎疫情的冲击。

从经验上来看,美联储的货币政策与美股走势有一定的相关性。一般认为,在股市估值已经较高的情况下,紧缩性货币政策往往会刺破泡沫,比如2000年科技泡沫与2008年金融泡沫崩溃之前,美联储都处于加息区间。其中,2003年6月到2006年6月,联邦基金目标利率从1%提升到了5.25%。但是,降息是否有助于防止美国崩盘?一方面要看是外生冲击还是内生冲击:1998年属于外生冲击,美股小幅调整之后又继续上行,但是,这是否应该归功于美联储加息还有待讨论。2001年互联网泡沫和2008金融危机,降息并没有能够阻止股市的调整;另一方面,最主要的,还是要看美股的估值,以及市场对经济基本面走势的预期。本次降息,表面上看也是外生冲击。但市场的共识是,美股已经不便宜了(P/E处于高位)。对于美国经济走势,我们认为,虽然2019年4季度以来,美国经济增长有放缓迹象,但萧条的可行性仍然较低。

本次美股暴跌,是对始于中国的新冠肺炎(COVID-19)疫情在全球扩散的外生冲击的担忧,还是对民主党候选人伯尼·桑德斯(Bernie Sanders)的逆袭可能带来的政治转向的反应,又或者是作为另一次金融危机(或经济衰退)的先兆而出现,进而意味着2009年3月开始的、持续了11年的大牛市的终结?暴跌之后,长牛行情是否还会继续?

水与水牛

任何牛市的终结,都源于支撑力量的坍塌,要么是经济基本面的恶化,要么是货币流动性的衰竭。那么,过去十年支撑美股长牛的因素是什么?虽然美国经济独领风骚,特朗普上任以来实现了美国历史上最长时间的经济扩张,但另一方面,水牛的成分也不在少数。

自雷曼2008年9月破产开始,全球便进入到了“大水漫灌”的时代。扩表方面,美联储的动作最为迅速,紧随美联储之后的是瑞士央行,其次是英格兰银行。日本央行和欧洲央行实施QE的时间比较晚,分别是2013年4月和2015年1月。

美国第一次量化宽松(QE1)始于2008年11月,到2010年3月结束。美联储购买了1.25万亿美元的MBS、3000亿美元的美国国债和1750亿美元的机构证券,累计约1.725万亿美元;受欧债危机和美国经济基本面的影响,QE2从2010年11月开始,2011年6月结束,美联储累计购买1050亿美元的金融资产和4950亿美元的国债,共计6000亿美元;QE3始于2012年9月15日,累计购买约1.6万亿美元的国债和MBS。截至2017年10月开始缩表之前,美联储的总资产由2007年8月的8767亿美元增加到2017年10月的4.4万亿美元,10年间增长了4倍。其中,国债持有量由7846亿美元增长至2.47万亿美元,MBS持有量由0增长至1.78万亿美元。

2017年10月,美联储开始了短暂的缩表进程。但从2019年9月份开始,美联储再次“扩表”。虽然美联储否认是QE,但体现在美联储资产负债表上,仍然是总量上的扩张,只是结构上改以短期国债为主。我们认为,之所以选择短期国债,主要是想调节短端利率,扭转利差倒挂的现象。

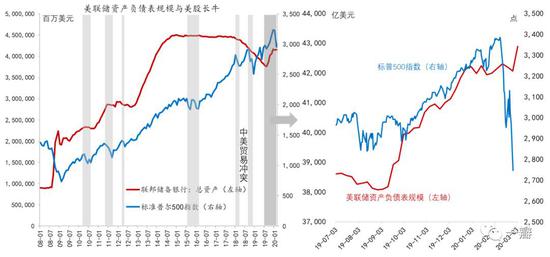

从图1可以看出(左图),在美联储扩表的进程中,每一次按下“暂停键”,美股都会出现明显的震荡。美股能否持续上涨,与美联储是否持续宽松,有比较高的一致性。2018年以来,美联储开启加息与缩表的双收缩进程,再叠加中美贸易冲突,美股震荡加剧。从2018年1月到2019年6月底,标普500指数在2400点到3000点区间震荡,区间接近零增长。图1中的右图为2019年7月以来美联储资产负债表规模与标普500指数走势,可以看出,两者是前后相继的关系,9月初美联储开始扩表,标普500指数从10月开始再次快速爬升,2020年2月20日崩盘之前,指数升至3380点。与此同时,还可以看到,2020年初到美股崩盘期间,美联储扩表再次按下了“暂停键”。美股崩盘之后,又再次重启。所以,图1似乎可以被描绘成“水与水牛的故事”。

图1:水和水牛?

数据来源:美联储,CEIC,东方证券

数据来源:美联储,CEIC,东方证券从美联储最新声明来看,本次美股崩盘,美联储并不认为是美国经济的基本面出了问题,而是认为“美国经济的基本面依然强劲”(remain strong),但同时也强调,会“密切监测事态发展及其对经济前景的影响,并将使用货币侦测工具,采取适当行动来支持经济”。理论上而言,对于美联储而言,扩表是无止境的,而降息只剩下1个百分点的区间(联邦仅仅目标利率区间下限)。如果美联储判断此次冲击是短暂的和一次性的,显然,扩表的灵活性和适用性可能会更高。

繁荣与债务

从周期的角度来看,繁荣的顶点往往也是衰退的起点。不可否认,特朗普执政时期,美国经济和资本市场的表现都是非常抢眼的。根据美国国民经济研究局(NBER)的数据,特朗普政府实现了自1854年以来美国历史上最长的经济扩张周期。始于1991年3月的大稳健时期的经济扩张周期持续了120个月。最新一轮的经济扩张周期始于2009年6月,至2019年6月已经持续了120个月,至今已持续128个月,创下了历史最高纪录。

并且,美国经济的繁荣是普惠性的,它主要体现在就业和劳动者工资方面,失业率维持在3.5%左右,与1969年5月以来的最低水平持平,劳动参与率也恢复至危机前的水平;非裔、西班牙裔、亚裔、退伍军人、残疾人和没有高中文凭的人的失业率都创下2008年金融危机以来的最低记录;从2017年4季度开始,工作岗位空缺数持续超过求职人数,为2000年以来首次,职位空缺数量和空缺率都为2000年以来最高水平;至2019年11月,工资连续第16个月以年化3%(或以上)的速度增长,2018年家庭收入中位数超过63,000美元,创历史最高水平(而后又有所下降)……

但是,美国经济的繁荣,与债务负担的加重是并行的。美联储扩表的背后,是美国政府债务杠杆率(债务/GDP)的提升。为应对2008年金融危机,及之后居民与非金融企业部门的去杠杆,美国政府采取了积极的财政政策,融资方式主要是发行国债。从2008年6月到2013年3月,政府杠杆率从58.2%增加到96.2%,2019年9月的数据是98.2%。2013年以来,在政府债务杠杆没有增加和美联储没有扩表的情况下,美国经济依然繁荣复苏,一个主要原因是非金融企业部门又开始加杠杆了。金融危机以来,美国的居民部门一直在去杠杆,在2019年3月,居民与非金融企业部门杠杆出现交汇,杠杆率为75%。而后两者基本维持在这个水平。金融危机爆发前,非金融企业部门的杠杆率为70%,居民部门为98.6%。由此可见,美国的实体部门的债务水平是相对合理的,债务负担较重的是政府部门,这与财政扩张与以及美联储的量化宽松密切相关。

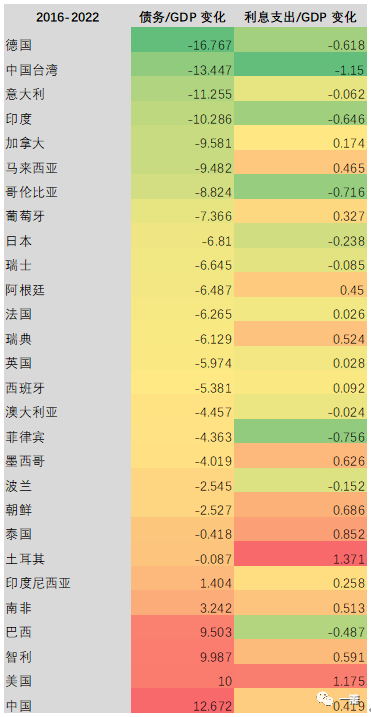

根据彼得森国际经济研究所(PIIE)的估计(参考表1),从2016年到2022年,美国政府债务杠杆率将提升10个百分点,利息支出占GDP的比重提高1.175个百分点。均为世界较高水平的增长(中国债务杠杆率将提升12.67个百分点)。

表1:各国政府债务杠杆与利息负担的变化(2016-2022)

资料来源:PIIE,东方证券

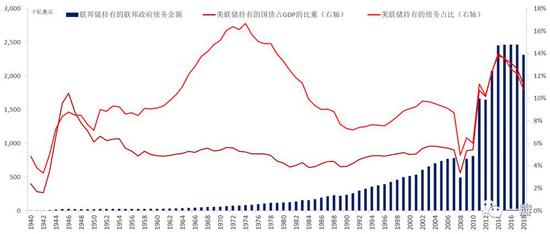

资料来源:PIIE,东方证券而且,与历史不同的是,美联储成为了美国政府债务的重要债权人(参考图2)。截止到2019年底,美联储持有的联邦政府债务占GDP的比约为11%,峰值为2013年,占比14%,已经超过了第二次世界大战时期。其持有的政府债务占比也在2008年金融危机之后迅速增长。这实际上就是现代货币理论(MMT)所描述的图景,桥水基金创始人达利欧将其称为第三代货币政策(MP3),即货币与财政政策的协同。

图2:2008年金融危机之后,美联储购买了大量联邦政府债务

数据来源:CEIC,东方证券

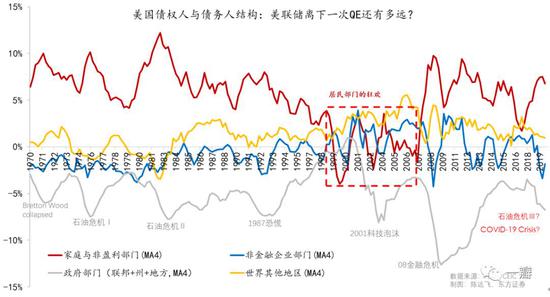

数据来源:CEIC,东方证券过去50年的经验显示(参考图3),每次遭遇危机,美国政府都会充当“救火队长”的角色。图3比较好的显示了美国政府、居民、非金融企业以及国外部门这四个实体部门谁是资金的净供给者(盈余方,债权人),谁是净需求者(赤字方,债务人)。除了少数例外(2000年6月到2001年6月),政府始终处于借钱的状态,一旦遇到危机,就会借更多的钱,2008-09年金融危机时期达到历史峰值,2009年3季度为12.41%。

图3:历次危机,美国政府都会充当“救火队长”

数据来源:FED,CEIC,东方证券;指标为金融投资净值/GDP

数据来源:FED,CEIC,东方证券;指标为金融投资净值/GDP从图中还可以看到,2008年金融危机与美国居民部门的透支式的消费(包括购房)有关,而危机之后,居民部门始终处于净储蓄者的地位。对于美国而言,一个比较健康的结构是,居民部门和国外部门是净储蓄者,企业部门是净借款人,而政府部门充当调剂余缺的角色。如果其它三个部门都是资金盈余方,那只能靠政府花钱,才能支撑经济增长。其结果,就是政府债务杠杆的提升。

均值回归、康波与股价

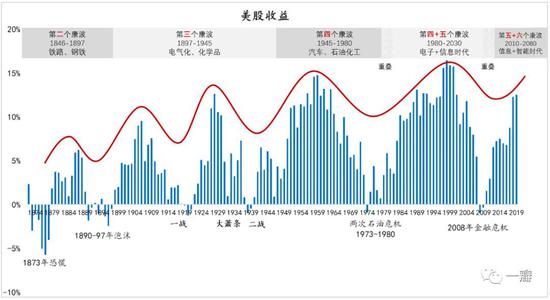

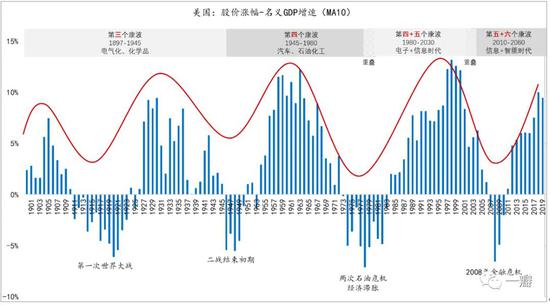

我们认为,靠货币宽松支撑的“水牛”是难以为继的,况且,美联储货币政策的空间已显著收缩。如果没有美联储的量化宽松和财政扩张,牛市行情是也大概率不会出现。从周期的角度看资产价格波动,价值规律是成立的,或早或晚,均值回归都将发生。当前的崩溃,就可以被看作是价值规律的力量在起作用。新冠肺炎疫情只是触发因素。长周期来看,美股收益率的波动基本与康德拉季耶夫周期有较高的一致性(参考图4和图5)。这说明,只有在康波的上升时期,牛市才是可持续的。因为,说到底,科技创新及其扩散的轨迹决定了经济的基本面。

图4:股票价格波动与康德拉季耶夫周期

资料来源:NBER Macrohistory Database,Wind;东方证券

资料来源:NBER Macrohistory Database,Wind;东方证券说明:2016年之前的数据来源于NBER Macrohistory Database,之后的数据为纳斯达克综合指数、道琼斯工业平均指数和标准普尔500指数年收益的平均值,数据来源于Wind数据库。

图5:股价之锚:股价与名义GDP的周期性变化

资料来源:NBER Macrohistory Database,Wind;东方证券

资料来源:NBER Macrohistory Database,Wind;东方证券说明:2016年之前的数据来源于NBER Macrohistory Database,之后的数据为纳斯达克综合指数、道琼斯工业平均指数和标准普尔500指数年收益的平均值,数据来源于Wind数据库。

从时间点上来看,以人工智能、多媒体、纳米技术、生物技术、基因工程、人体器官再生、超导体和量子计算机为代表的第六次科技浪潮将在2015年-2020年间进入扩散阶段(MasaakiHirooka,2006,参考图6),而美国大概率仍将是本次技术革命的领先者,从这个角度来看,中长期而言,美股仍值得期待。但是,其所能达到的高度,则充满诸多不确定性。

图6:康波的轨迹

《手持火柴的灭火人》是一本关于美联储的专著

(本文作者介绍:东方证券首席经济学家)

责任编辑:张译文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。