文/新浪财经意见领袖专栏作家 金李

中国信托业协会发布的“2019年第2季度信托公司业务数据”的各项指标表明,信托行业较好地把握了行业发展的节奏和力度,适时调整发展重点,实现了降中趋稳、提质增效的整体效果。

2019年开年以来,宏观经济下行压力增大,中央政策基调由“强监管、去杠杆”转向“稳增长、稳杠杆”,今年一季度以来的“宽货币”、“宽信用”政策得以持续,信托融资需求进一步回暖,尤其是基础设施领域,叠加经济预期改善、前期通道乱象整治缓释风险,2018年被动收缩趋势逐渐收敛,信托主动投放意愿增强。

一、信托资产规模下行趋势收敛,固有资产保持增长

(一)信托资产

截至2019年2季度末,全国68家信托公司受托资产规模为22.53万亿元,较2019年1季度末下降0.02%,降幅进一步缩窄,同比增速较2018年2季度末的4.88%放缓至-7.15%。其中,融资类信托规模为4.92万亿元,较2019年1季度末增加约3004亿元,占比由20.49%升至21.83%;投资类信托规模为5.20万亿元,较2019年1季度末增加29亿元,占比由23.04%微升至23.05%;事务管理类信托规模为12.42万亿元,较2019年第1季度末减少3089亿元,占比55.12%,较2019年1季度末回落1.36个百分点。

图1 2015年Q1—2019年Q2季度信托资产及其同比增速

图1 2015年Q1—2019年Q2季度信托资产及其同比增速从信托资金来源来看,截至2019年2季度末,单一资金信托占比为40.97%,较2019年1季度末下降1.33个百分点;集合资金信托占比为43.57%,较2019年1季度末上升1.47个百分点;管理财产类信托占比为15.46%,较2019年1季度末下降0.13个百分点。在当前去通道、去嵌套的严监管氛围下,传统银信合作通道业务规模仍在收缩,更加考验信托公司主动管理能力的集合资金信托占比不断提高,与单一资金信托占比平分秋色甚至略有超出。近年来,信托公司普遍加强财富渠道建设,注重主动管理能力培养,集合资金信托占比有望进一步提升。

图2 2010年—2019年Q2季度信托资产按资金来源的规模及其占比

图2 2010年—2019年Q2季度信托资产按资金来源的规模及其占比(二)固有资产

截至2019年2季度末,固有资产规模为7342亿元,较2018年2季度末增长6.51%;较2019年1季度末增长1%。

从固有资产类别来看,投资类资产占比仍最大,2019年2季度末占比为80.06%,较2019年1季度末微降0.05个百分点;货币类资产2019年2季度末占比5.53%,较上季度末的5.39%上升0.14个百分点;贷款类资产2019年2季度末占比5.57%,较上季度末的5.74%下降0.17个百分点。

从所有者权益的构成来看,截至2019年2季度末,实收资本为2734.14亿元,占比为45.72%,较2019年1季度末上升1.18个百分点;未分配利润为1749.05亿元,占比为29.24%,较2019年1季度下降0.33个百分点。在防范系统性金融风险的底线思维导向下,监管机构将进一步督促信托公司强化资本管理,以满足抵御固有业务非预期损失和作为受托人履职不当所导致非预期损失的需要,部分信托公司未来或将进一步增资扩股夯实资本金。

图3 2015年Q1—2019年Q2季度所有者权益及其同比增速

图3 2015年Q1—2019年Q2季度所有者权益及其同比增速(三)风险项目

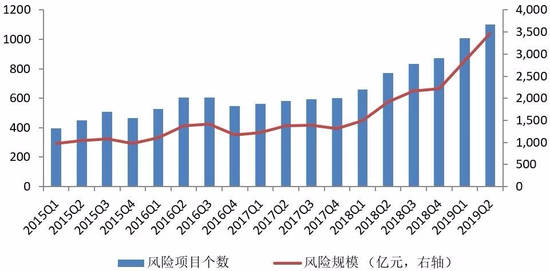

截至2019年2季度末,信托行业风险项目1100个,规模为3474.39亿元,信托资产风险率为1.54%,较2019年1季度末上升0.28个百分点。这主要源于去年金融“去杠杆、强监管”政策下,银行表外资金加速回表,同时平台公司举债受到限制,企业现金流相对紧张,部分信托公司展业比较激进,信用下沉较大,导致逾期甚至违约事件增多。自“资管新规”出台之后,信托公司普遍加强主动管理能力与风控能力建设,未来信托行业总体风险可控。

图4 2015年Q1—2019年Q2季度信托风险项目个数和风险规模

图4 2015年Q1—2019年Q2季度信托风险项目个数和风险规模二、经营业绩增速有所回落,但信托报酬率明显提高

(一)经营业绩

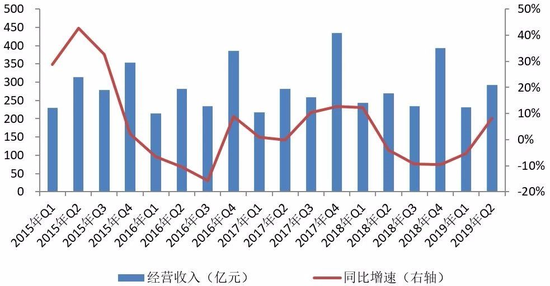

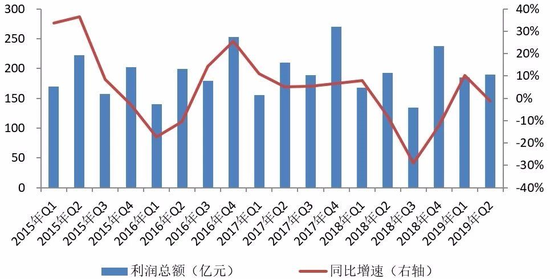

2019年第2季度,信托业实现经营收入292.37亿元,同比增加8.30%;利润总额为189.99亿元,同比下降1.24%,增速较前季度明显回落。

图5 2015年Q1—2019年Q2季度经营收入及其同比增速

图5 2015年Q1—2019年Q2季度经营收入及其同比增速 图6 2015年Q1—2019年Q2季度利润总额及其同比增速

图6 2015年Q1—2019年Q2季度利润总额及其同比增速(二)收入结构

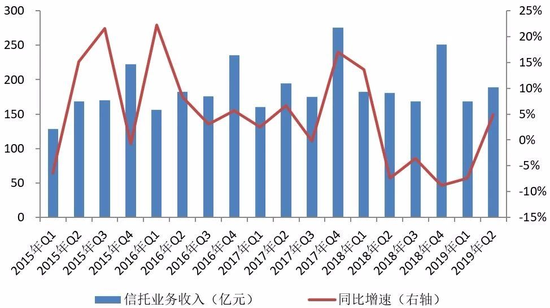

2019年第2季度,信托业务收入189.16亿元,较2018年第2季度增加4.91%,占比64.70%,较2019年第1季度下降8.35个百分点。总体来说,信托业务收入占比没有大幅变化,短期的波动可能来自于近期资本市场波动带来的投资收益较大波动。

图7 2015年Q1—2019年Q2季度信托业务收入及其同比增速

图7 2015年Q1—2019年Q2季度信托业务收入及其同比增速(三)经营效率

从人均创利来看,2019年第2季度人均利润137.20万元,较2018年第2季度增长5.13%。近年来,信托公司纷纷加强公司治理,提升信息化水平,精简中后台人员,优化内部管理流程,不断向精细化与智能化靠拢,行业人均创利有望逐渐提高。

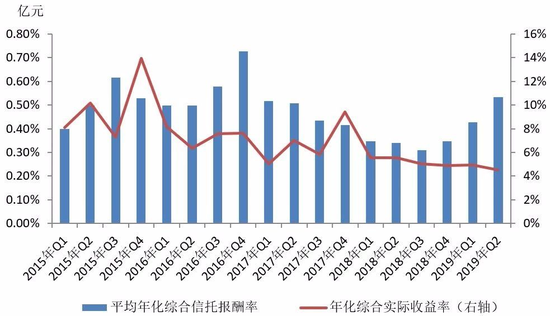

从信托报酬率来看,2019年第2季度平均年化综合信托报酬率0.54%,较去年明显提高。这主要源于去年“资管新规”落地后,通道与多层嵌套业务不断清理与压缩,信托公司主动管理业务增加,业务结构不断调整,带动信托报酬率回升。

图8 2015年Q1—2019年Q2季度平均年化综合信托报酬率与实际收益率

图8 2015年Q1—2019年Q2季度平均年化综合信托报酬率与实际收益率三、服务国家经济建设,实体经济流入加大,金融与证券占比下降

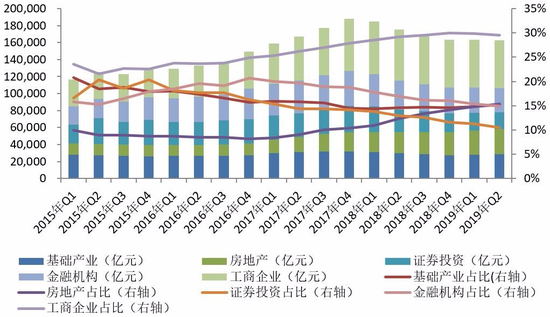

从信托资金的投向来看,截至2019年2季度末,投向工商企业的信托资金占比依然稳居榜首,其后依次为房地产、基础产业、金融机构、证券投资等。相较于2019年1季度末,投向基础产业与房地产领域的信托资金占比继续上升;投向金融机构与证券投资领域的信托资金占比继续下降。

图9 2015年Q1—2019年Q2季度信托资产投向及其占比

图9 2015年Q1—2019年Q2季度信托资产投向及其占比(一)工商企业

自2012年2季度以来,工商企业始终处于信托资金投向的第一大领域。截至2019年2季度末,投向工商企业的信托资金余额5.61万亿元,较2018年2季度末下降5.68%,占比29.46%,较2019年1季度末微降0.34个百分点。近年来,信托公司积极响应国家要求金融服务实体经济的号召,加大对民营企业、中小微企业和科创企业的支持力度,尤其是战略新兴领域。预期未来这一领域的优质项目将会获得更多信托资金的支持。

(二)金融机构

截至2019年2季度末,投向金融机构的信托资金余额2.85万亿元,较2018年2季度末减少17.22%,占比14.96%,较2019年1季度末下降0.41个百分点。自2017年1季度以来,流向金融机构的信托资金占比呈现逐步下降趋势,这主要是因为资管新规推出以来,监管部门加大对金融同业业务的整治力度,限制或禁止通道与多层嵌套的监管套利行为。近年来,各项监管制度日趋完善,银信合作、信保合作等金融同业业务更加规范,在充分发挥信托业灵活性的优势上,引导信托业和金融机构合规开展业务合作。

(三)基础产业

截至2019年2季度末,投向基础产业的信托资金余额2.89万亿元,较2018年2季度末减少2.45%,占比15.19%,较2019年1季度末上升0.42个百分点。去年四季度《国务院办公厅关于保持基础设施领域补短板力度的指导意见》出台,提示地方政府化解隐性债务风险,防范出现系统性金融风险,增强了金融机构对平台公司融资的信心,信政合作业务迎来政策“拐点”。随着贸易摩擦的持久化,面对国内外风险挑战明显增多的复杂局面,作为国家逆周期调节的重要手段,年初以来基础设施建设投资明显提速。在2019年7月30日召开的中共中央政治局会议上,要求实施城镇老旧小区改造、城市停车场、城乡冷链物流设施建设等补短板工程,加快推进信息网络等新型基础设施建设。预计未来流向相关方向基础产业的信托资金或进一步增加。

(四)房地产

截至2019年2季度末,投向房地产的信托资金余额2.93万亿元,占比15.38%,较2019年1季度末上升0.63个百分点。由于房地产信托产品有相对高的收益率和相对优质的抵押品,使这一领域保持了吸引资金的市场优势。在2019年7月30日召开的中共中央政治局会议上坚持房子是用来住的、不是用来炒的定位,落实房地产长效管理机制,不将房地产作为短期刺激经济的手段。监管部门也及时对房地产信托业务的规范发展加强了窗口指导,预计下半年房地产信托业务的规模将由升转降。

(五)证券投资

截至2019年2季度末,投向证券投资的信托资金余额1.99万亿元,较2018年2季度末减少24.32%,占比10.46%,较2019年1季度末下降0.80个百分点。随着扩大国内市场需求的经济促进政策陆续出台,会使非周期性行业的部分上市公司受益,加上“科创板”落地的利好消息,证券市场向好的迹象是期望之中的。然而,要使受挫的市场信心有所激活的时间或许会更长一些。

四、总结

2019年上半年,经济运行延续了总体平稳、稳中有进的发展态势,主要宏观经济指标保持在合理区间,供给侧结构性改革持续推进,改革开放继续深化,就业比较充分,精准脱贫有序推进,人民生活水平和质量继续提高,推动高质量发展的积极因素增多。同时,我国经济发展面临新的风险挑战,国内经济下行压力加大,必须增强忧患意识,把握长期大势,抓住主要矛盾,善于化危为机,办好自己的事。

在这种形势下,下半年经济政策要坚持稳中求进工作总基调,坚持宏观政策要稳、微观政策要活、社会政策要托底的总体思路,统筹国内国际两个大局,统筹做好稳增长、促改革、调结构、惠民生、防风险、保稳定各项工作,紧紧围绕“巩固、增强、提升、畅通”八字方针,深化供给侧结构性改革,提升产业基础能力和产业链水平。中国信托业协会发布的“2019年第2季度信托公司业务数据”的各项指标表明,信托行业较好地把握了行业发展的节奏和力度,适时调整发展重点,实现了降中趋稳、提质增效的整体效果。与1季度相比,2季度信托资产规模呈现降中趋稳,资产质量有所优化,资产配置能力则是稳中变强。同时,信托业日益提高防控金融风险意识,在主动收缩业务规模的前提下,人均利润和平均年化综合信托报酬率同比的提升反映了行业“增效”的努力;从信托资产来源看,单一信托占比平稳下降,体现信托公司主动管理能力的集合信托占比平稳上升,一升一降的稳速显示了信托业取得的“提质”进展;最后,服务实体经济成为行业共识,流向工商企业的资金占比稳中有升,流向金融机构和证券市场的资金则稳中有降。

(本文作者介绍:北京大学光华管理学院副院长、金融系教授(博士生导师)以及英国牛津大学终身教职正教授(博士生导师)。)

责任编辑:张译文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。