文/新浪财经意见领袖专栏作家 汪涛

过去一年以来,居民消费仍保持稳健,主要得益于收入增长和整体财务状况良好、房地产财富效应的拉动,以及减税降费。有54%的受访者表示过去12个月增加了消费支出,高于上次2018年5月调查时的43%,而有21%表示减少了消费支出(上次调查时为22%)。因此,去年净增加消费支出的受访者占比为33%,高于上次调查时的21%。同时,消费支出占居民总收入的平均比重从此前的32.5%升至35.2%。从宏观层面来看同样如此,国内消费增长并没有出现此前市场所担忧的大幅减速。

更多受访者表示工资和房租收入有所增加。有78%的受访者表示过去12个月工资有所上涨,平均涨幅8.7%,分别高于2018年5月调查时的75%和7%。这也与宏观层面的数据相符:2018年国内城镇非私营部门工资增速升至11%,外出农民工工资增速升至7.2%。同时,本次调查中表示房租收入有所增加的受访者占比也从去年的67%升至72%,相对应,全国70城平均房价增速从2017年的5.7%加快至2018年的12.2%。

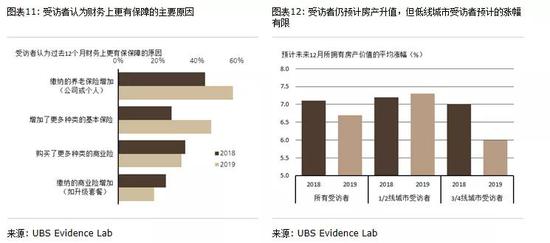

房地产财富效应持续正面拉动消费;财务状况和财务保障仍然良好。在拥有房产的受访者中,83%表示过去24个月房产有所升值(上次调查时为80%)、平均升值7.9%(上次为8.5%)。其中,一二线城市的受访者中有 84%表示房产升值(上次调查时为79%),而三四线城市中表示房产升值的受访者占比为80%,低于上次调查时的83%。此外,有2/3的受访者表示过去12个月财务状况改善,占比与一年前基本持平。在本次调查中,表示应对不利事件时拥有很好财务保障的受访者占比从上次调查时的51%升至55%,同时1/3表示有较好的财务保障(与之前相同)。

减税有助于减轻居民税负,尤其是低收入家庭。本次调查中,个税和其他强制性缴费占居民收入的比重从上次调查时的16.7%降至15.3%,这可能得益于去年10月开始执行的新个税政策(2018年10月个税起征点提高至5000元;2019年1月开始实施专项抵扣政策)。尽管仍有一半以上受访者表示过去12个月税费和社保支出(占收入比重)有所增加,但在低收入群体中,表示这些支出不变或下降的受访者占比要高于高收入群体。如此前所述,我们认为个税减税主要利好中低收入群体。

消费信心良好和财务保障提高应能支撑未来消费

未来一年消费预期稳健,不过增速可能会略有放缓。本次调查显示居民对收入增长、财务状况和财务保障抱有较强信心,同时预期房地产继续升值。在全体受访者中,有44%计划未来12个月增加消费支出,高于上次调查时的36%,而25%计划减少消费支出(与上次结果基本持平)。因此,计划未来12月净增加消费支出的受访者占比从上次调查的11%提升至19%,但低于过去12个月净增加消费支出的受访者占比(33%)。

受访者对未来收入、财务状况和财务保障的信心依然较强。有81%的受访者预计未来12个月工资会上涨,预计平均涨幅为8.7%,均高于2018年5月调查时的水平(79%的受访者预计工资上涨,平均涨幅7%)。此外,有79%的受访者预计房租收入会有所增加(高于上次的71%),且平均涨幅由此前的5.9%升至6.7%。同时,分别有68%和63%的受访者预计明年个人财务状况将得到改善、财务保障将会提高,均与上次基本持平。

受访者认为财务将更有保障主要得益于社保覆盖面的扩大。有56%的受访者认为未来12个月财务更有保障的主要原因是社保缴费增加,46%认为是因为社保参保类型增多,占比较上次调查分别高出14和20个百分点。事实上,此次调查显示有84%的受访者拥有基本医疗保险、83%拥有基本养老保险,和此前调查相比均提高了20个百分点。政府进一步扩大和改善社保网络的相关政策应有助于提振居民对未来的信心、从而支撑消费,不过鉴于目前的覆盖面已较为广泛,额外提高覆盖面的空间可能有限。

受访者对房产升值和金融投资回报的预期依然乐观。有82%的房产拥有者预计其房产将会升值,占比高于2018年5月调查时的80%,尽管预期升幅略低于此前(本次为6.7%,而上次为7.1%)。具体来看,一二线城市受访者对房地产升值的预期较一年前更为乐观,而三四线城市受访者的预期则略有下降。这可能也反映了近期高低线城市房地产市场表现的分化,其中低线城市走弱主要受制于政府大幅调降棚改目标。此外,有79%的受访者预计金融投资的收益将有所增加,占比与一年前大致持平。

居民储蓄率仍维持高位,占总收入的34.4%,略低于去年的35.3%。 除去税费和其他强制性缴费后,储蓄占可支配收入的比重为39.5%,低于上次调查时的41.2%。我们发现农村户口居民、三四线城市居民和25岁以下及 45岁以上年龄段人群的储蓄率提高,而城镇户口居民、25-44岁年龄段人群的储蓄率则出现下降。未来12个月有更多受访者(46%,高于上次的34%)计划净增加储蓄,这个趋势在各线城市和各户口类型人群中均比较一致。

我们预计2019年消费增速小幅放缓。尽管本次调查显示的消费预期比2018年5月调查时要积极,但未来消费意愿弱于过去12个月实际消费增长势头。此外,虽然受访者对未来工资收入和房产收入的信心较强,但我们认为贸易相关的不确定性会令就业和工资增长承压,并且预计房地产市场活动会小幅走弱。不过,收入增长相对稳健、减税降费、社保网络改善等应能继续支撑消费增长。因此,我们预计国内实际消费增速将从2018年的7.5%小幅放缓至2019年的7.2%和2020年的6.8%。未来促消费政策应更针对低线城市、低收入群体及农村户口居民。

消费信贷渗透率进一步提升,偿债负担大致持稳

线上分期贷款和现金贷渗透率提升。26%的受访者表示拥有线上分期贷款(平均贷款余额8,300元,中值3,050元),高于上次调查时的20%。该比例的上升主要集中在三四线城市、农村户口居民和中低收入群体受访者中。同时,表示有从线上贷款平台获得个人现金贷款(平均贷款余额5.9万元,中值7,063元)的受访者占比从上次的18%升至20%。在传统贷款中,有1/3的受访者拥有房贷(平均贷款余额190万元,中值90万元;上次的比例为32%),36%拥有信用卡贷款(平均金额为1万元,中值4,500元;上次比例为34%),而拥有车贷的受访者占比小幅下降(12%,上次为14%;平均贷款余额13.3万元,中值6.5万元)。

低线城市和农村户口居民明显加杠杆。三四线城市信用卡和房贷渗透率仍低于高线城市4-5个百分点。但是,本次调查发现过去一年低线城市和农村户口居民的杠杆率快速上升,尤其是线上贷款,而高线城市和城镇户口居民的信贷渗透率与上次调查的结果基本持平。三四线城市的线上分期贷款渗透率大幅提高12个百分点至29%,甚至比高线城市高出5个百分点;个人现金贷渗透率上升9个百分点至19%(高线城市为20%)。在农村户口居民受访者中,37%拥有线上分期贷款,28%拥有个人现金贷款(相比上次调查分别大幅提高20个和8个百分点),占比均高于城镇户口受访者(分别为24%和19%)。此外,农村户口居民拥有房贷和信用卡贷款的受访者占比已与城镇户口居民不相上下。

偿债负担平稳,但线上债务的偿债负担略升。平均而言,受访者将17%左右的家庭收入用于偿债,与上次调查结果大致持平。按中值计算,受访者的债务余额约为33.5万元,相当于其平均可支配年收入的142%(总收入的122%)。这一水平远高于宏观层面的居民杠杆率(约100%),可能主要由于本次调查受访者更多属于中高收入群体、大部分人拥有债务负担。具体来看,房贷占居民债务余额的85%以上,个人银行贷款占7%,车贷占2%,信用卡贷款、线上分期贷款和线上现金贷款各占0.5%。但是,从每月偿债额来看,有29%是房贷,21%是信用卡贷款,18%是个人银行贷款,8%是汽车贷款;更重要的是,线上分期和现金贷款占比为23%,略高于上次调查时的22%。

其中,农村户口居民和低收入群体受访者的偿债负担较高(占平均家庭收入的24%和25%),明显高于城镇户口居民和中高收入群体,尤其是线上分期贷款和现金贷的偿债负担。这表明前两类人群可能比其他群体更易受到来自消费信贷市场的冲击,尤其是考虑到国内消费信贷增速自去年以来有所放缓、互联网金融监管有所收紧。本次调查结果与之前的消费金融调查结果基本一致。

居民债务尚未明显制约消费。近年来国内居民债务迅速攀升(图表18),不过与其他主要经济体相比尚未达到警戒水平(图表19)。总体而言,无论其偿债负担如何,受访者仍计划在未来12个月增加消费支出。超过20%的没有或仅有少量偿债负担(占可支配收入的20%以下)的受访者计划增加消费支出。令人意外的是,在偿债负担占家庭收入达30%以上的受访者中,仍有19%计划增加消费、远超上次调查的5%,这与此前消费金融调查的结果基本一致。

房地产财富效应和消费升级延续,但分化依然十分明显

房地产财富效应仍很显著,但未来或将减弱。本次调查中87%的受访者拥有房产,远高于上次调查的70%。这可能意味着第二期消费者调查样本比第一期更加针对有房一族,而实际拥有房产的消费者占比可能在二者之间(70-87%)。受访者的房产市价中值为157万(均值为340万),远高于其金融投资市值的中值(19万元)。

83%的有房者的房产在过去两年间有所升值,平均涨幅为7.9%(按中值计算为上涨11.5万)。26%的有房者在过去2年内至少出售了一套房产,其中90%表示获得了回报,平均收益为11-12%。按中值计算,账面收益(基于市价上升)或兑现收益(基于出售房产)至少是房主个人年收入的1.1倍(或家庭年收入的50%以上)。同时,82%的有房者预计今后12个月其房产将升值6.7%(按中值计算将上涨10.5万元),几乎相当于其个人年收入。但鉴于我们预计今后房地产行业将面临下行压力,特别是考虑到棚改货币化安置力度大幅减弱,我们认为受访者对房产升值的预期可能过于乐观。

我们的调查显示中国消费升级势头不减。随着消费者变得更富有,他们的消费模式也在发生变化——过去12个月在服务和非必需消费品上的支出增加(图表22)。我们的调查还表明,高收入人群增加旅游、运动、手提包/珠宝、医疗/保健以及家政与养老服务支出的受访者占比要高于低收入人群,而增加食品饮料、服装和日用品支出的高收入群体受访者占比低于低收入群体(图表23)。

房产财富效应促进消费升级。本次调查发现,房产升值的受访者过去12个月增加消费支出的人数占比(38%,净变动)高于房产未升值的受访者(20%)。房产升值的受访者支出增加最多的领域包括旅游、运动健身、娱乐、食品饮料、化妆品和护肤品、服装、外出就餐和教育。房产升值受访者提高旅游、化妆品和护肤品、运动健身、娱乐支出的占比高于房产未升值的受访者。因此,和上次调查结果类似,房产财富效应可能进一步加快了消费升级相关的消费模式转变。

和上次调查相比,“为更好的产品支付更高的价格”更广为接受。本次调查表明,83%的受访者认同以更高价格购买更好产品的观点,远高于上次调查时的74%,且占比在一二线城市和低线城市中均有类似幅度的上升。对这个观点最为认可的是依然是18-24岁的年轻群体(91%),而45-49岁群体的认可程度最低(74%),但二者均高于去年调查时的水平。同时,同意为自我提升(60%,2018年5月调查中为55%)和丰富体验(63%,上次为59%)而不是为购物增加开支的受访者占比略有上升。对不同类型消费的更多讨论请参见策略要点部分。

消费模式仍呈现明显的分化。过去12个月有27%的三四线城市受访者净增加了消费支出,远低于一二线城市的37%,但占比均高于2018年5月调查时的水平。展望未来,有15%的三四城市受访者计划将在今后12个月净增加消费支出,占比也低于一二线城市的23%。农村和城市户口居民之间也存在类似的分化现象,而低收入和中高收入群体之间也是如此。11%的农村户口居民受访者计划净减少消费支出,而25%的城市户口居民受访者则计划净增加消费支出。计划净增加消费支出的低收入受访者只有11%,远低于高收入群体的29%和中等收入群体的16%。出现如此大幅分化的主要原因是三四线城市、农村户口居民以及低收入受访者对未来的预期明显不及一二线城市、城市户口居民以及中高收入受访者,包括工资增长、整体财务状况、财务保障和房产财富的预期。

体育板块或受益,大宗非必需消费品则可能不受益。按净变动计算,受访者计划今后12个月增加支出最多的领域为运动、锻炼和健身,这和我们在全球体育服饰调查中看到的积极结果一致。大宗非必需消费品(如手提包和珠宝)呈下降趋势,有2%的受访者计划减少此类支出。3%的受访者打算今后12个月增加外出就餐开支,而上次调查时这个数字为10%。这主要是因为低线城市呈下滑态势——5%的3线城市受访者计划减少外出就餐开支,而去年调查的结果为7%的3线城市受访者计划增加外出就餐开支。

瑞银消费团队认为造成这种情况的原因有几个:1)消费者更愿意提升自己(教育、锻炼、健身)而不是购物;2)和一二线城市相比,低线城市消费者的工作负担较小,因此可以在认为自身工资和理财收入前景不确定时轻松地通过在家做饭来取代外出就餐。

鉴于需求前景良好,瑞银消费团队越发看好中国体育服饰行业。他们认为运动休闲趋势仍是体育品牌的关键增长动力,而且年轻消费者更有可能在非运动场合穿着体育服饰。他们还注意到,中国年轻消费者越来越喜欢国潮,而且他们认为一些国内品牌可以借助对国内消费者更好的了解和直接接触消费者的业务模式从这样的时尚趋势中受益。

中国股票策略要点

四个明显的增量变化

(1)消费信心强韧,部分源于近期工资上涨

本次UBS Evidence Lab调查中表示工资上涨的受访者增多(78%,上次为75%),其工资平均增幅为9%(上次为7%)。对今后财务状况的信心和预期看来并未受到外部局势的影响——81%的受访者(上次为79%)预计自己的工资将上升(平均预测增幅为8.7%,上次为7%)。

因此,调查结果的结论并不令人意外:更多受访者表示已经提高了消费水平,而且表示今后将继续增加消费。这种情况和此前观察到的公司人员招聘难度增大以及劳动力成本上升的趋势一致(第四轮中国企业家调查)。

(2)更注重消费服务质量,推迟大宗消费

本次调查中,受访者计划今后12个月增加支出最多的领域为运动/锻炼/健身、教育、旅游和医疗保健。2018年5月调查结论:上次调查。

有意思的是,受访者在过去12个月花费最多的领域略有不同——食品饮料、个人护理产品(洗发水、护发素、牙膏等)、身体健康(运动/锻炼/健身)、教育和服装排名靠前。另一方面,减少消费幅度最大的领域包括家政服务、家务助理、手提包和珠宝以及租房。

我们注意到,使用网购分期贷款(26%,上次调查为20%)和来自网上借贷平台的个人现金贷款(20%,上次为18%)的受访者增多。在我们看来,消费金融渠道和便利程度改善有助于消费升级。有了更灵活的财务解决方案,人们就更有能力购买优质产品并增加消费服务和可选消费品的开支。

和2018年4月到5月间进行的首次消费者调查相比,明显增长的类别有化妆品和护肤品(14%,上次调查为10%)、日用品(17%,上次为13%)、托儿服务(2%,上次为-1%)和通信/手机(10%,上次为7%)。娱乐支出和给家人钱的降幅最大。

总的来说,图表32展示的调查结果表明人们愿意为更好质量的产品支付更高的价格,无论是用在自己(健身、食品饮料)、子女(食品饮料、教育、旅游)还是父母(医疗保健等)身上。不过,大额消费的优先级别看来正在下降,这包括购房、汽车、家具、租房以及手提包/珠宝。

过去12个月食品饮料支出的强劲(图表33)令人惊喜,这可能反映了健康意识的提高。城市居民更愿意购买更新鲜、质量更好的食品。相应的,A股食品饮料板块今年初以来的业绩增长和估值升幅一直明显跑赢整个市场,原因是投资者追捧增长前景较明朗因而比较稀缺的个股。

(3)年轻人和较年长者的消费提升空间较大

本次调查结果显示年轻(18-24岁)以及年纪较大(45岁以上)的消费者的财务状况得到改善,介于其间的中年消费者的财务状况则变差。25-44岁群体更有可能在购房首付存钱、偿还抵押贷款、支付子女教育和旅游费用以及承担家中老人医疗保健支出。

年轻消费群体减少对奢侈品牌的追捧:据消费专家向我们介绍,70后和80后往往青睐品牌产品,因为他们成长的环境中存在质量参差不齐的产品。90后和00后则受“网红”吸引,而且更愿意相信产品质量,因为在他们的成长环境中产品大都能有效使用。因此,对于和社会地位无关(即没有“面子价值”)的产品,90后和00后更看重性价比(优衣库受欢迎就是证明)。年轻消费者更精通互联网,得到的信息也更多,所以往往会推动在线和移动消费以及文化和生活品质相关行业的增长。

年纪较大的消费者的支出——医疗保健和退休服务呈上升态势:联合国人口署预测,到2020年65岁及以上人群将占中国人口的12%,从而带动“银发经济”的崛起。值得注意的是,中国的这个群体有相当强的消费能力,他们积累的财富也超过前辈。就受益的行业而言,我们最看好的是医疗保健,包括医疗服务提供商、制药、医疗设备制造商和经销商。其它“银发经济”行业包括退休服务、保险、旅游和殡葬服务。

(4)中国寿险行业的增长潜力

虽然预计将购买更多商业保险的受访者减少,但本次调查中已购买商业保险的人数增多(85%,上次调查为83%)。约64%(上次为62%)的受访者认为过去12个月自己更受保障,首要原因是养老金缴纳更多(58%,上次为44%)。

中国是全球第二大保险市场,仅次于美国,但保险渗透率只有2.7%。瑞士再保险认为中国的保险缺口居亚洲首位。商业保险仅占医疗支出的2%,重疾保险的平均保险金额也只有20万元,这表明中国的保险缺口很大。我们的分析师认为,渗透率低和保险缺口大这两大因素应推动中国寿险行业的增长。

寻找盈利能力强且可扩展的商业模式

在最新的中国股票策略典型组合报告中,我们用40%的毛利率为纵轴,10%的净利率为横轴,将相关公司划分到四个象限中(详见瑞银2019年7月2日发布的报告)。

一般来说,毛利率大于等于40%,净利率大于等于10%的公司在为消费者提供价值、为公司增长获得融资以及股东回报的平衡性上看来处于最佳状态。

在大消费领域,白酒、教育、旅游和酒店以及医疗保健行业有几家处于这种状态的上市公司。在必需和可选消费行业中,白酒明显处于第一象限。该象限中还有一些大众消费品牌,包括张裕、安踏、海天、老板电器、恒安和旺旺。

我们看到,所有教育类上市公司的毛利率都高于40%,而且除了瑞思学科英语,其他公司的净利率均超过10%,这表明教育行业仍处于长期增长的早期阶段,供需态势良好。中国国旅由于其强劲的利润增长和充足的流动性,在旅游和酒店行业中比较突出。

本次研究范围内的中国医疗保健公司的收入规模仍较小,除药品流通板块,其他公司的毛利率和净利率均偏低。

谨慎看好:坚守行业龙头

对于中国股票市场整体,我们持谨慎看好的观点。其中,我们偏好毛利率和净利率良好、商业模式可持续的公司。在流动性和企业盈利增长处于寒冬期的背景下,这类公司生存下来的可能性更大。

2019年中期业绩方面,证交所要求1)净利润为负,2)净利润同比增长或下降50%,或3)扭亏为盈的非主板上市公司在会计期末(年度或季度)一个月内发布业绩预告。从7月份开始,A股公司已陆续发布业绩预告。进入8月中报窗口期,市场的一致预期可能被进一步下调。

行业方面,我们的分析师认为,沪深300和MSCI中国指数中的医疗(带量采购扩大或进一步对利润率产生压力)、汽车(长期下行周期不可避免)、工业(受贸易紧张局势和宏观经济放缓的负面影响)等板块的盈利一致预期存在下行风险。

以沪深300指数为基准的各子行业中,我们认为免税、白酒、煤炭、股份制银行的盈利下行压力最小。

就MSCI中国指数而言,我们建议超配消费,标配互联网与科技,低配周期股与银行。

对于以沪深300指数为基准的中国A股,我们仍偏好消费相关板块(食品饮料、家电、免税运营商和机场),主要因其盈利增长相对强韧。此外,我们将公用事业(不含独立发电商)、环保和建筑板块加入看好的行业名单以从战术上提高组合的防御性。

注:本文有删减。

(本文作者介绍:瑞银证券中国首席经济学家。)

责任编辑:杨希 1904183207

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。