意见领袖 | 管涛

7月底中央政治局会议在肯定经济运行总体平稳、稳中有进的同时指出,当前外部环境变化带来的不利影响增多,国内有效需求不足,经济运行出现分化,重点领域风险隐患仍然较多,新旧动能转换存在阵痛。可见,中央对当前经济运行面临的困难和挑战有着清醒的认识。但会议也强调,这些是发展中、转型中的问题,我们既要增强风险意识和底线思维,积极主动应对,又要保持战略定力,坚定发展信心。而坚定信心的关键之一在于正确解读经济金融数据。从国际比较看,若非采取“双标”的话,以下三个中国经济金融“常识”都有待商榷。

PPI持续负增长无碍欧央行慎重降息

工业生产者出厂价格指数(PPI)自2022年10月起持续同比负增长,被视为中国陷入通货紧缩的一个重要论据。然而,如果套用相同的标准,就很难理解当前欧央行货币政策的纠结了。

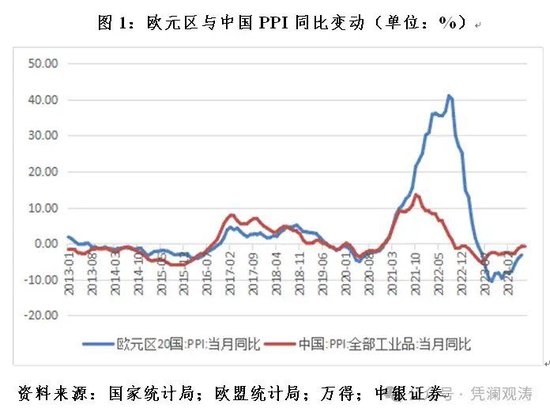

欧元区正在经历比中国还要深度的PPI下跌。2023年5月至2024年6月,欧元区连续14个月PPI同比负增长。这虽少于中国2022年10月至2024年7月连续22个月的同比负增长,但欧元区14个月PPI平均下跌6.7%,远高于中国22个月平均下跌2.4%(见图1)。

PPI下跌未影响欧央行的货币政策路径。2023年5月首次出现PPI同比负增长后,欧央行还于同年6、7、9月连续三次加息。其后五次按兵不动,直到2024年6月初才首次降息25个基点。现任欧央行行长拉加德解释这次降息的理由不是PPI为负,而是因为调和消费物价指数(HICP)涨幅自2023年9月最后一次加息以来回落超过2.5个百分点,通胀前景明显改善。

PPI持续下跌之所以不足为虑,一是因为受全球供应链扰动和国际大宗商品价格影响,欧元区于2021年6月至2023年2月连续21个月PPI两位数同比正增长,当前下跌是对前期的纠偏。2024年6月,欧元区PPI同比下降3.2%,但2020年至2024年6月五年复合平均增长率仍达6.3%,较疫情前五年同期趋势值(即2015~2019年同期复合平均增速)高出6.0个百分点(见图1)。

二是欧央行以维持物价稳定为己任,选取HICP涨幅衡量的通胀中期不高于或低于2%太多为目标。虽然2023年10月以来,欧元区HICP同比增速回落到3%以内,但平均为2.6%,仍高于2%的目标不少(见图2)。2024年6月,欧央行在利率声明中表示,尽管最近通胀回落取得进展,但随着工资增速升高,国内价格压力仍然很大。欧央行将继续遵循依赖数据和逐次会议确定适当限制级别和持续时间的方法,不预先承诺特定的利率路径。

三是官方对于通缩的定性通常十分慎重。如在2014年6月初议息会议的新闻发布会上,时任欧央行行长德拉吉解释首次引入负利率安排的原因时指出,这是为了履行欧央行的价格稳定职责,所采取的进一步提供货币政策便利和支持对实体经济放款的一揽子措施之一。他明确表示没有看到欧元区有通货紧缩,因为欧元区没有出现预期自我实现的负向螺旋的典型特征,如家庭推迟支出计划,或负向螺旋的其他特征。彼时,欧元区正在经历2013年8月至2016年10月连续39个月PPI同比负增长,HICP通胀长期在零附近,个别月份也是负增长(见图1和图2)。这与中国当前的情形何其相似。

中国过去一年多来PPI持续同比负增长,也与2021年3月至2022年7月连续17个月同比4%以上的正增长有关。尽管PPI自2022年底以来持续负增长,但2020~2024年同期五年复合平均增速仍高于疫情前五年同期趋势值。2024年7月,PPI同比下降0.8%,2020年至2024年7月五年复合平均增长1.0%,较疫情前五年趋势值高出0.54个百分点(见图1)。鉴于当前中国经济运行遭遇的挑战既有三年大疫的持续冲击,又有疫情前结构性、体制性、周期性问题交织的影响,PPI向疫情前趋势值回归不应太令人感到意外。

保持物价稳定也是中国央行的主要政策目标。年初政府工作报告大都会披露当年通胀调控目标,并选取以消费者物价指数(CPI)涨幅来衡量通胀,通常数值为不超过3%(日本也是选取CPI并设定2%的通胀目标)。2023年7月以来,中国CPI个别月份出现过同比下跌,但持续时间不长且跌幅也不深,2023年全年和2024年前7个月CPI累计通胀均为0.2%(见图2)。

CPI通胀偏低反映有效需求不足,企业经营困难是客观事实,也是现阶段中美货币政策分化的重要背景。但是,CPI低增长不符合通缩表现为物价总水平持续下降的一般定义。亚洲金融危机期间,中国官方还曾严格界定通缩是物价水平的持续下降、货币供应量的持续下降,并伴随着经济衰退的现象(即“两个特征、一个伴随”)。

另外,任何事情都有两面性。中国低通胀反映有效需求不足,美国高通胀则反映生活成本过高。美联储青睐个人消费支出指数(PCE)衡量的通胀,也没有选取中国学者偏好的PPI。美国PCE通胀已由7.1%见顶回落,并自2023年10月起降至3%以内。日前,美联储主席鲍威尔在杰克逊霍尔年会上宣布,政策调整的时机已经到来,政策的走向是明确的。即便如此,因2020年初至2024年7月食品和能源累计通胀分别达到27.2%和35.2%,仍引发了美国社会对于拜登政府经济治理能力的广泛批评。这也被认为是现任副总统、民主党总统候选人哈里斯的一个软肋。同期,中国食品通胀累计仅为11.7%。

M1深跌不影响美国资产价格不断冲高

对于2024年4月以来中国狭义货币供应量(M1)连续同比负增长且跌幅逐月扩大,市场还解读为反映了经济活力不足、市场信心下降,以及企业流动性变差,并将国内资产价格的调整也与M1挂起钩来。但奇怪的是,这个逻辑在美国似乎并不成立。

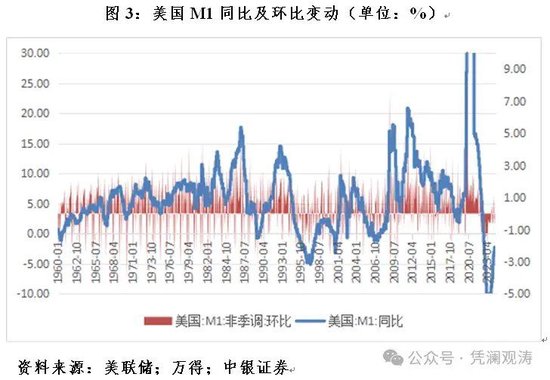

2022年10月至2024年6月,美国M1已连续20个月同比负增长,平均下跌7.2%(中国4个月平均下跌4.3%)。鉴于2020年3月~2022年3月,美国M1连续25个月两位数甚至三位数的正增长,现在M1负增长属于均值回归。到2024年6月,美国M1同比下降2.3%,但2020年至2024年6月五年复合平均增长36.3%,较疫情前五年同期趋势值仍高出29.9个百分点。而且,M1负增长并未影响美国三大股指迭创新高,房地产价格持续高企。美联储在最新的半年度金融稳定报告中,还再次预警资产价格估值偏高的风险。其实,美国M1不但同比负了,环比更是早就负了。2022年5月至2023年11月,美国M1经历了连续19个月的环比负增长(见图3)。

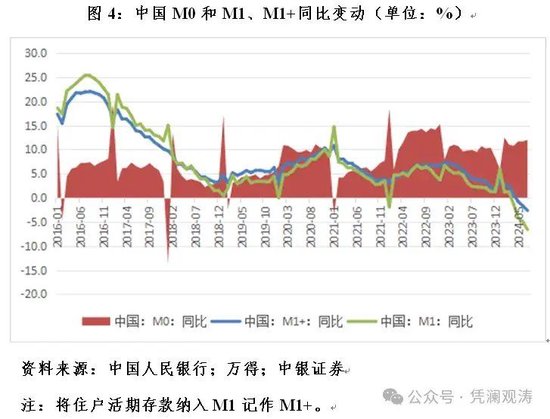

中国M1增速下行是不争的事实。2024年7月,M1同比下降6.6%,2020年至2024年7月五年复合平均增长2.7%,低于疫情前五年同期趋势值8.1个百分点。但对M1的统计口径进行调整优化后,前述情形有所改善。如将住户活期存款纳入M1口径算作M1+,中国M1+同比负增长的时间将延后一个月,且降幅将比现值收窄3~4个百分点(见图4)。对3个月移动平均的M1和M1+同比变动与3个月移动平均的CPI同比变动做相关性分析显示,2022年1月至2024年7月,二者分别为强正相关0.585和0.626,也就是说M1+比M1对中国CPI的相关性更高。

同时,流通中的现金(M0)增长较快也是一个亮点。2022年1月至2024年7月,除8个月份外,M0同比均为两位数正增长,31个月平均增速为11.4%。2024年7月,M0同比增长11.7%,2020年至2024年7月五年复合平均增长10.2%,较疫情前五年同期趋势值高出5.2个百分点(见图4)。套用市场的逻辑,M0数值越高,说明老百姓手中的钱越宽裕,日常消费能力也越强。对3个月移动平均的M0同比变动与3个月移动平均的CPI同比变动分别做相关性分析显示,2022年1月至2024年7月,二者为高度正相关0.819,也就是说M0比M1、M1+对中国CPI的相关性都要高。

当然,在包括央行数字货币在内的支付手段越来越发达,中国日益进入无现金社会的情况下,现金净投放却大幅增加(2024年2月~7月,M0平均领先同期广义货币供应M2增速4.3个百分点),究竟是什么原因?情况是否正常?这将是另一个值得探讨的话题。此外,前述相关性能否代表因果关系,也有待进一步研究。

M2跌了一年多美联储才刚松口首次降息

2023年12月以来,中国M2同比增速跌至个位数,并不断创下有数据以来新低,也引发了市场焦虑,货币政策对实体经济的支持力度因此饱受诟病。然而,与美国相比,中国此种状况完全是“小巫见大巫”,而美国社会对美联储却要包容得多。

美国2022年12月M2同比负增长,为第二次世界大战结束以来首次。到2024年3月,M2连续16个月同比负增长,平均降幅为2.9%。尽管2024年4月起M2恢复同比正增长,但6月份仅反弹至同比增长1.0%。鉴于2020年3月至2022年2月,美国M2经历了连续24个月的两位数扩张,2020年至2024年6月五年复合平均增长仍有7.3%,较疫情前五年同期趋势值高出1.9个百分点(见图5)。

这要搁在中国,美联储早就因M2长期负增长被口诛笔伐了。美国人却视而不见,竟然容忍美联储在2023年还加了四次息,直到同年9月起才按下暂停键。2024年6月开始,美联储将美国国债的每月赎回上限从600亿美元降至250亿美元,以减缓其证券持有量的下降速度。到8月底,鲍威尔才在前述全球央行年会上表示9月份降息的时机已经成熟。

中国M2同比增速较多回落也属于均值回归。2020年至2024年7月,M2五年复合平均增长9.6%,仅较疫情前五年同期趋势值低了0.2个百分点(见图5)。特别是考虑到中国当前季度名义国内生产总值(GDP)增速已由疫情前五年的10%左右降至4%左右,6%以上的M2增速并不低。

进一步提高M2增速不仅是想不想,还有能不能的问题。一个办法是提高货币乘数。货币乘数=(1+现金比率)/(法定存款准备金率+超额存款准备金率+现金比率)。2023年9月和2024年2月两次下调法定存款准备金率显然有助于提高货币乘数,但M0较快增长又会推高现金比率,拖累货币乘数,况且现有货币乘数已处于历史高位。另一个办法是增加基础货币投放。这除了受到金融“挤水分”“防空转”的影响外,还受到新旧动能转换过程中市场有效融资需求的约束。如到2024年6月末,央行结构性货币政策工具余额70318亿元,较上季末减少5083亿元,减少6.7%。当前货币信贷投放面临的需求约束,由此可见一斑。

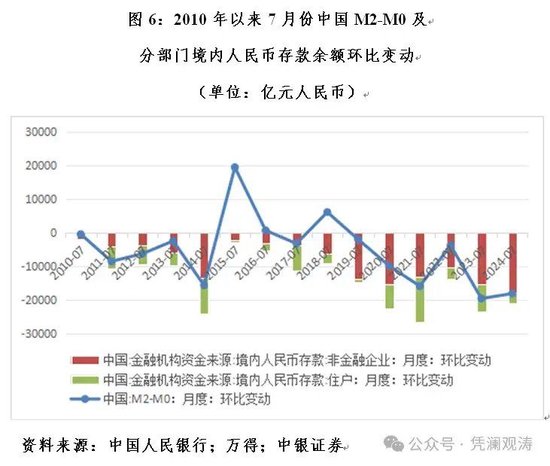

此外,7月份金融数据还有个引起市场哗然的现象,就是人民币存款环比下降。然而,2010年以来的每年7月份,除2015、2016和2018年外,中国M2-M0有12个年份环比下降。2024年7月,M2-M0环比减少18204亿元,但峰值是上年同期的19703亿元。分部门看,过去15年来,非金融企业和住户境内人民币存款余额每年7月份均环比下降。其中,2024年7月,住户境内人民币存款余额环比减少3319亿元,峰值为2021年7月的13559亿元,当时正值中国本土疫情得到基本控制,经济较快恢复;非金融企业境内人民币存款余额环比下降17803亿元,为十年来同期新高(见图6)。显然,在解读当月人民币存款余额变动时,不应忽视季节性因素的影响。

综上,目前一些对中国经济金融数据的市场解读,有预设观点后再找论据,“打哪儿指哪儿”之嫌,是社会预期偏弱的反映。我们需要去伪存真,避免被带节奏。

(本文作者介绍:中银证券全球首席经济学家)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。