意见领袖丨中国金融四十人论坛

2022年以来,中国居民部门存款大量增加,这部分新增存款中被认为有数量可观的“超额储蓄”。本文认为,理解中国是否存在“超额储蓄”,需要适当参考国际经验,并从基本现象、基本概念和基本理论入手,才能够得到更为合理的结论。

美国政府在2020-2021年期间对居民部门的巨额补贴带来的居民部门可支配收入大幅增加是形成“超额储蓄”的直接和最主要原因。居民部门并未将超预期的收入一次性花掉,本质原因是居民的消费行为具有“永久收入假说”所预言的平滑消费的特征,因此形成了2022年8月之前不断积累“超额储蓄”和2022年8月之后不断消耗“超额储蓄”的现象。

结合美国居民部门的经历,本文的观点是:中国的居民部门可能并不存在“超额储蓄”,最主要原因是,我国居民部门可支配收入并没有出现超预期增长。同时,我们既没有在宏观层面观察到消费场景受限引发的替代效应,消费的节奏与消费场景受限的节奏也并无较好对应。

本文进一步探索性分析了我国储蓄率上升的真实原因和其带来的经济和政策含义,希望引起更多思考和研究。

点击文末“阅读原文”或扫描文末二维码可阅读全文。

* 本文作者系中国金融四十人研究院朱鹤、郭凯。”

“超额储蓄”≈ 0

去年年末以来,主要国际机构和许多企业都对2023年中国的消费复苏充满了乐观预期。这里面的原因简单直接:一是中国人的日常生活开始恢复常态,原本受到抑制的旅游、出行、聚餐、逛街、听音乐会等消费势必开始反弹;另一个是中国居民银行账户里存款大量增加,这部分新增存款中被认为有数量可观的“超额储蓄”,也就是超出正常水平的储蓄。

这些“超额储蓄”如果转化为消费,对消费的拉动作用会非常可观。一边是可以正常消费了,一边是有“超额储蓄”可以用于消费,因此2023年的消费前景受到看好。

类似的情景在美国就真实发生了。美国在2020-2021年曾经出现过家庭储蓄率骤增和银行存款大量增加的情况,总共形成了大约2万多亿美元的“超额储蓄”。此后,这部分“超额储蓄”支撑了美国消费的强劲复苏。

因此,中国的“超额储蓄”究竟有多少是一个具有宏观重要性的问题,更是一个具有重要政策含义的问题。

不少机构此前已经进行了认真和细致的估算。这些机构的方法虽然细节各有不同,但大致是采用以下的方法:先是估算一个正常情况下银行存款增长的趋势值,然后对这个趋势值进行一些必要的调整,例如有多少理财产品转化为了存款,有多少原本应该用于购房但最后没有使用的资金变成了存款,经过这些调整之后就能得到一个“正常储蓄”额。实际的储蓄额多出“正常储蓄”额的部分,就可以被认为是“超额储蓄”。由于做这些估算需要基于一些假设,因此各个机构得到的数据还是存在差异。

我们也认真思考了一下“超额储蓄”的问题。我们认为估算“超额储蓄”需要适当参考美国的经验,并从基本现象、基本概念和基本理论入手,才能够得到更为合理的结论。

美国居民部门的“超额储蓄”

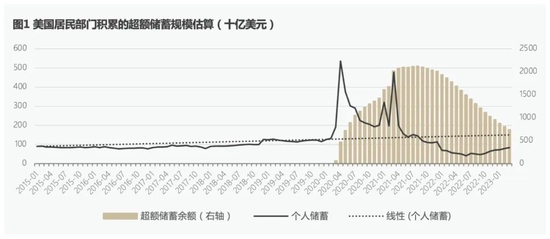

图1显示了美国每个月的居民储蓄和我们据此估算的美国居民的“超额储蓄”余额。从图中可以看到,美国的居民储蓄在2020年3月之前每个月大约是1000亿美元上下并缓慢增长。从2020年3月开始一直到2021年8月,居民储蓄明显高于趋势值,而此后居民储蓄又开始明显低于趋势值。

我们把居民储蓄和趋势线的差理解为“超额储蓄”,则在2021年8月前,超额储蓄的余额始终在增长,最高值为2.12万亿美元。此后,“超额储蓄”开始进入消耗状态,每月减少,到2023年3月,“超额储蓄”为7400亿美元。[1]

数据来源:圣路易斯联储和作者计算

美国政府在2020-2021年期间对居民部门的巨额补贴带来的居民部门可支配收入大幅增加,是形成“超额储蓄”的直接和最主要原因。2020-2021年,美国政府曾先后三次大规模直接向居民部门发放补贴。

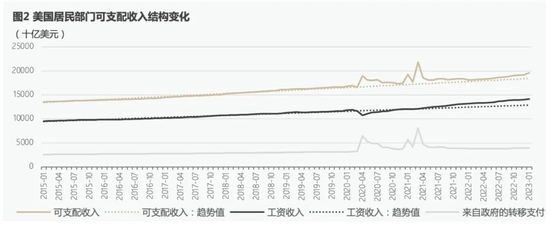

如图2所示,虽然美国居民的工资收入在2020年初出现了大幅下降,在一段时间里低于此前的水平。但考虑了政府的转移支付后,美国居民的可支配收入在2020-2021年出现了超常规的增长,持续高于此前的趋势水平。

数据来源:BEA和作者计算

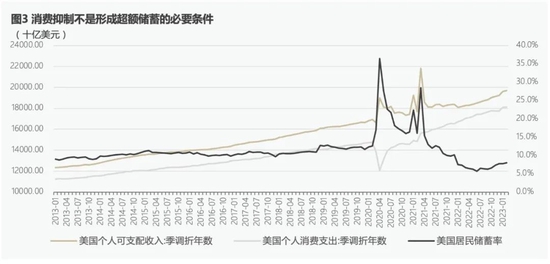

政府补贴的节奏与强度与美国居民储蓄率变化高度一致。从图3可以看出,这部分由政府补贴形成的超预期可支配收入中,有相当一部分转化为了美国居民部门当期的储蓄。

对照美国的消费数据看,美国居民储蓄率的第一个高峰是可支配收入超预期增加和消费因为疫情原因大幅收缩共同作用的结果。但第二个和第三个储蓄率高峰对应的都是可支配收入超预期增长和消费处于回升时期。

这个证据说明,收入的超预期变动是“超额储蓄”更直接和主要的原因。疫情对消费的暂时抑制导致的被动储蓄也对超额储蓄有贡献,但并非必要条件。

数据来源:BEA和作者计算

从另一个角度看,财政补贴退潮后,美国居民部门的当期储蓄率快速下降,并开始逐步消耗前期积累的存量超额储蓄。如图3所示,美国居民部门储蓄率在2022年开始快速下降并持续低于此前的常态水平。

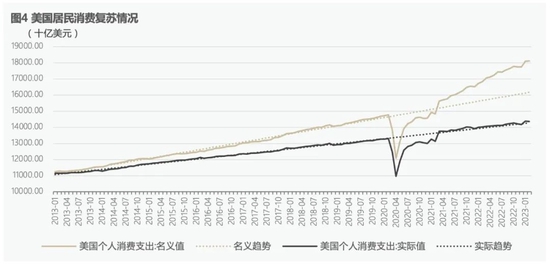

同一时期,美国居民的不变价消费支出一直维持在此前的趋势水平,名义消费则远高于趋势水平(图4)。

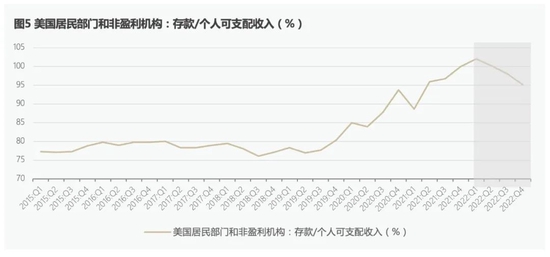

如图5所示,美国居民储蓄存款与个人可支配收入的比重在前期积累超额储蓄的阶段快速增加;在储蓄率下降的阶段,存款与消费的比重也开始回落,但目前距离疫情之前的水平仍有一段距离。

因此,美国“超额储蓄”的故事和逻辑比较简单:

美国政府在2020-2021年对居民部门巨额的转移支付,导致了居民部门可支配收入在2020-2021年不降反增,其结果是居民部门的收入出现了超预期的增长。

居民部门并未将超预期的收入一次性花掉,部分原因是因为在一定时期消费场景受限,但更本质的原因是居民的消费行为还是具有“永久收入假说”所预言的平滑消费的特征,因此形成了2022年8月之前不断积累“超额储蓄”和2022年8月之后不断消耗“超额储蓄”的现象。

这一过程的结果是,美国的实际居民消费已经完全回到了此前的趋势甚至略有超过,但由于同时伴随着高通胀,美国的名义居民消费已经远高于此前的趋势水平。

关于中国“超额储蓄”讨论的源起

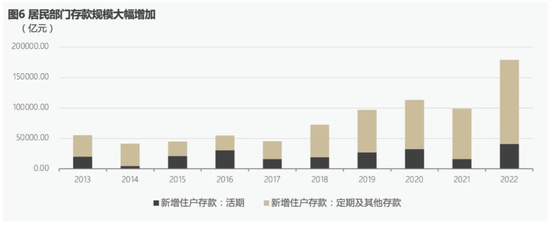

自2022年以来,我国居民部门新增存款规模快速增加,显著超过了过去十年的趋势水平。如图6所示,2022年我国新增住户存款为17.9万亿元,比2021年多出了8万亿。其中,新增住户定期存款13.8万亿元,比2021年多出了5.5万亿。2023年一季度,我国新增住户存款高达9.9万亿元,比去年同期增加了2.1万亿。

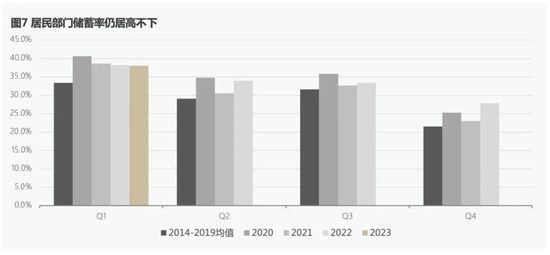

与居民定期存款大幅增加同时出现的是居民储蓄率[2]上升。如图7所示,我国居民储蓄率有明显的季节效应,能够看出2022年的居民储蓄率明显较高。2023年一季度我国居民储蓄率仍为38%,与2021-2022年同期基本持平,并显著高于2014-2019年同期的均值水平。

许多观点认为,超规模增长的存款和较高的储蓄率都表明,居民部门在疫情期间积累了一定规模的“超额储蓄”。当然,不少分析也充分意识到了,存款并不能简单的对应储蓄,这里至少有三点原因:

第一,居民存款增加并不必然意味着居民的储蓄增加。宏观意义上的储蓄是指收入减去消费,对应的是净资产的增加,也就是资产减去负债的增加。一个简单的例子就是,一个家庭借了20万元的消费贷,花了5万元,尚未花掉的15万元暂时存在银行。从统计上说,这个家庭的存款增加了15万元。从实际的经济意义上说,这个家庭其实是净欠银行5万元还要加上利息,储蓄是下降的。

第二,存款只是居民金融资产的一部分,金融资产配置的调整会引发存款数量的变化。2022年下半年以来,有比较明显的迹象显示,过去投向理财产品的部分资金重新转变为银行的存款。

根据人民银行2023年一季度新闻发布会透露的信息:“3月末,资管产品直接汇总的资产合计94.7万亿元,较年初减少了1.6万亿元,同比是负的增长速度,为负的1.7%,较上年同期低8.1个百分点”。

把这句话里的信息翻译成数字就是,2023年3月末的理财产品余额比2022年3月末下降了1.6万亿元,而2022年3月末的理财产品余额是比2021年3月末的余额上升了5.8万亿元。理财产品由增长变为下降,差距就有7.4万亿元之巨。这些钱有一部分转化为存款,就会导致存款的超常规增长。

第三,购房等大宗支出的下降也会机械地导致居民存款上升。朱鹤(2022)[3]就发现,“2022年1-9月,我国商品房住宅销售额比去年同期少了3.5万亿元。这在量级上与居民新增存款的变化大致相等”。从宏观角度说,这是原本应该以支出的形式配置到房产上的部分资金转而变成了居民的储蓄存款。

正是因为上述这些原因,各类市场分析在测算我国的“超额储蓄”规模时,都根据一定的假设将上述可能导致存款增加,但并非储蓄增加的因素剔除了。

在剔除这些因素之后,市场上一般认为我国的“超额储蓄”规模没有8万亿那么多,而是在1万亿到3万亿之间。1万亿到3万亿的规模估算如果基本准确,其宏观意义仍然显著。这部分储蓄如果能够在1年或者2年内转化为实际的消费,对我国内需和增长的提振作用不容忽视。

但问题是,这个估算真的准确吗?

居民部门并没有“超额储蓄”

结合美国居民部门的经历,我们的观点是:中国的居民部门可能并没有“超额储蓄”,因为基本不具备形成“超额储蓄”的条件。

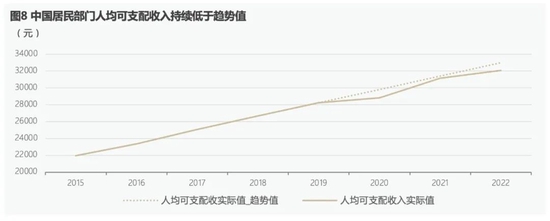

形成这一猜想的最主要原因是,2022年我国居民部门可支配收入并没有出现超预期增长。如图8所示,2020-2022年,我国居民可支配收入仍保持了一定的增长,但相比于2019年以前的趋势值而言,2022年的可支配收入还要略低于趋势值。如前所述,美国居民部门形成“超额储蓄”的主要因素是超预期的收入增加。没有超额的收入,很难想象“超额储蓄”会从哪来。

数据来源:国家统计局

即使我国存在由于居民消费支出场景受到限制而引起的“被动储蓄”,其也并非“超额储蓄”。这里有几点原因:

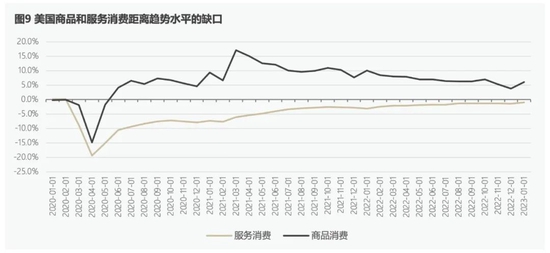

第一,并没有在宏观层面观察到由消费场景受限引发的替代效应。如果仅仅是因为消费场景受限导致部分消费下降,如接触性服务业,根据国外“宅经济”的经验,商品消费这些不太受消费场景影响的支出应该出现更高的增长才更合理(图9)。

数据来源:BEA和作者计算

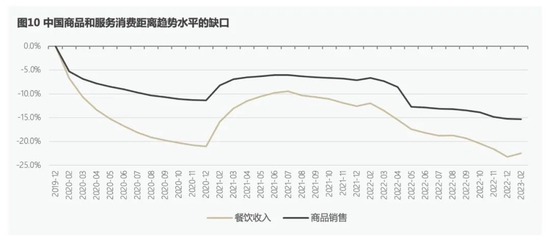

虽然在一些城市和一些人群中确实可以观察到这种替代效应,比如说买高档自行车通勤和锻炼身体的人明显多了,但在整个宏观层面我国商品消费并没有表现得更加强劲,商品消费的趋势和服务消费一致,只是受影响程度略低而已(图10)。这说明消费增长较慢不主要是甚至可能不是消费场景受限所致。

数据来源:国家统计局和作者计算

第二,消费的节奏与消费场景受限的节奏也并无较好对应。2022年1季度和3季度,国内消费场景受限的情况并不多,2季度和4季度消费场景受限的情况要多一些。如果存在“被动储蓄”导致“超额储蓄”的情况,一旦消费场景受限的情况有所改善,应该会出现消费率大幅提升,储蓄率明显下降的情况,但这个情况并没有得到数据的支持。

2023年1季度的数据则更加证实了这一点,消费确实发生同比大幅增长,但储蓄率仍然维持高位。这说明,2023年1季度消费的增长主要不是因为居民更愿意消费或者更敢消费引起,而是因为经济开始恢复性增长,居民收入有所提高。

第三,“被动储蓄”如果存在也应该仅是一个较短时间尺度的宏观现象。为了说明问题,做一个比较远离实际的思想实验:一个人每个月都要去外地听一次音乐会,每个月为此花费5000元。因为临时有两个月无法听音乐会,那这个人本来该消费的1万元没有花出去,所以变成了1万元的“被动储蓄”。如果按照这个逻辑线性外推:三年无法听音乐会,那就会有18万元的“被动储蓄”;三十年无法听音乐会,那就会有180万元的“被动储蓄”。

很明显,这样的线性外推并不合理,一个人如果未来30年都不能再听音乐会了,这个人的消费习惯肯定会调整,不可能就把没花的钱简单存下来。事实上,如果未来30年都不能再听音乐会了,这个人的储蓄行为应该跟音乐会就无关了。

这个问题也可以反过来想,过去几十年中国人的消费场景比改革开放前要丰富得多,中国的储蓄率因为消费场景的增加而下降了吗?答案是并没有。我们的观点是,消费场景受限导致“被动储蓄”的说法在几个月的时间尺度内有可能在宏观层面是存在的,但如果已经持续了几个季度或者几年,这样的“被动储蓄”可能早就不再是被动的了。

基于上面的讨论,我们认为中国的储蓄率上升是事实,但不能认为这些储蓄是“超额储蓄”。换言之,不能认为这些储蓄会很快转化为消费,储蓄率会较快回落。储蓄率上升是中国居民消费-储蓄行为在过去几年发生了比较显著变化的结果。

(本文作者介绍:中国金融四十人论坛(CF40)是一家非官方、非营利性的专业智库,定位为“平台+实体”新型智库,专注于经济金融领域的政策研究。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。