文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 胡伟俊

为何外资貌似“先知先觉”,在一片看空中提前布局,却又在A股情绪亢奋之时趋于谨慎?

今年以来中国股市的大幅反弹,外资的作用有目共睹。当年初市场处于底部的时候,外资大幅流入。而到了市场大幅上涨之际,外资流入却开始放缓。笔者最近被不少朋友问到,为何外资貌似“先知先觉”,在一片看空中提前布局,却又在A股情绪亢奋之时趋于谨慎?

一:全球宏观的视角

外资从全球看中国,时有一些从中国看中国得不到的洞见。这一轮外资提前布局中国,最大原因并不在中国。

笔者去年4季度在欧美出差的时候,就能非常明显的感受到投资者对于新兴市场的热情。原因在于,随着特朗普减税效应的消退,美国经济已经明显在去年3季度见顶,因此美联储接下来很可能会放缓加息步伐,进而中止美元走强的势头。而美元一旦走弱,新兴市场通常会走强,这就导致了外资增加对新兴市场的配置。今年以来,不光是中国,其它新兴市场国家如巴西和阿根廷的股市同样表现强劲。

事实上,中国市场受全球影响的程度,要远远超过许多人的想象。例如美国页岩油的发展,导致原油价格在2014年下半年大幅下跌,对中国在2015年通缩恶化,企业盈利大幅下跌有着直接的影响。而2013年美国科技股气势如虹,中国的创业板开始起飞。2017年美股有FAANG笑傲群雄,A股则出现大盘股行情。反过来,全世界三分之一的经济增长来自中国,所以中国对于全球同样举足轻重。笔者在欧美见到的投资者中,有很大一部分并不直接投资中国或新兴市场,但中国对于他们的全球宏观拼图,是必不可少的一块。

二:对中国的理解不断深入

虽然媒体为了博眼球,耸人听闻的标题时有出现,但这不代表欧美精英对中国的看法同样幼稚。外资作为一个整体,在不停努力的研究中国经济,其认识也在不断的深入。记得几年前笔者在欧美路演的时候,有很多人担心中国的债务会不会危机,房地产会不会崩盘。当时笔者还专门写了“China’s Debt: Myths and Realities” (中文版:中国债务虚与实)和“China Property: Mismatch, not a Bubble” (中文版:中国房地产是不是泡沫),向英文世界的读者介绍中国的债务和房地产问题的特殊性。几年过去,外资对这些问题的认识深刻许多,笔者也越来越少需要回答一些非常初级的问题。

笔者去年12月在纽约的时候,就听到不止一个投资者说,在“寻找做多中国的理由”(Looking for excuses to long China)。原因在于,许多人在2016年的时候,并不相信中国政府能够稳定资本外流,供给侧改革能够取得成效,所以依然在“寻找做空中国的理由”(Looking for excuses to short China),结果被2017年的股市大涨打得措不及防。经此一役,外资对强势政府主导下的市场经济,有了更深刻的了解。所以在去年底的时候,外资作为一个整体,并不担心中国经济会出现硬着陆。同时,许多人准确的预期到,随着经济的放缓,中国政府会将政策重心从去杠杆重新转移到稳增长上。

三:重视公司基本面和估值

宏观在资产配置的作用巨大,但当资金被配置到某个具体地区之后,在投资标的的选择上,外资的风格又极其注重公司基本面,以及估值是否合理。注重基本面是因为从全球股市的历史来看,股价在短期内受许多因素影响,但从长期来看是由盈利增长决定的,所以外资高度重视盈利增长以及可持续性。同样,从全球股市的历史来看,当期估值和未来的回报有着高度的负相关性。

可以说,持有基本面优良且估值合理的股票,是绝大多数外资所采用的投资哲学。当然,美国股市由机构投资者为主,股价主要受盈利驱动,买入并长期持有(buy and hold)是比较好的策略。但中国股市受散户主导,散户缺乏判断价值的能力,市场容易受情绪影响而走向极端,成熟投资者往往会在估值区间的上下沿买入卖出。所以,2015年市场极度亢奋的时候外资会倾向卖出,而在去年年底极度悲观的时候又会入场。

去年4季度开始,就不停有相熟的外资基金经理告诉笔者,已经开始在中国市场上逢低买入已经大幅下跌的质优股。当然,许多海外投资者能做到以上这一点,既和他们对公司基本面研究深入,才能在市场悲观的时候敢于出手;也得益于他们的资金相对长线,对短期浮亏的容忍度较高。相比而言,中国市场上即使是机构投资者,资金来源也往往偏短线,这也导致了整个市场更加容易出现追涨杀跌的情况。

以上三个原因放在一起,解释了外资为什么在年初大幅流入。除此之外,像MSCI提高A股权重这类的事件,也会有一定帮助,但相对没有那么重要。

以上三个原因,也解释了为什么外资在A股大涨之后,开始趋于谨慎。

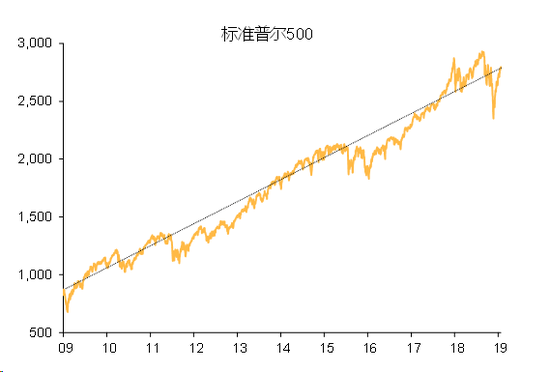

第一,在美国经济放缓的背景下,美联储的确明显放缓了加息节奏,美元停止升值,新兴市场迅速上涨。而美股也在经历了2009年以来最大的单月下跌之后,重新站回了长期趋势之上。但全球股市在大幅反弹之后,进一步上升的空间有限。同时美国一季度的数据偏弱,全球经济的下行压力显著,令投资者对风险资产的态度趋于谨慎。

第二,中国固然不会出现硬着陆,但期望像2015年一样的大规模放松,也可能为时过早。从3月份开始,农历新年对于经济数据的干扰将逐渐消退,上市公司也将陆续公布年报,市场将重新聚焦到经济基本面上,短期内面临调整压力。当然,如果经济下行压力显著,下半年或出现GDP“保6”的压力,到那时再押注新一轮放松也不迟。

第三,在经历了大幅上涨之后,中国市场的估值已经趋于合理。当然,A股的整体估值仍然在历史较低的位置,但这主要是因为大型银行和国企的估值偏低。如果看外资喜欢的消费,医疗,电子和非银金融等板块,经过年初以来的大幅反弹,现在的估值大都已经不再便宜。

这些因素叠加在一起,导致了外资流入较年初有所放缓。不过,这只是短期的情况。从长期来看,外资最喜欢的是盈利能够持续增长的好公司,中国市场上这样的好公司越多,外资流入也就越多。

当然,谁也没法完全排除,今年的A股不会出现类似2015年的“疯牛“。在一个相对封闭的市场,预期是可以自我实现的。但2015年的经历说明,一个没有盈利支撑的”牛市“,是难以持续的。历史上的大事件,第一次发生时是悲剧,第二次重复则是闹剧,理性的投资者不会寄希望于此。

(本文作者介绍:麦格理集团首席中国经济学家,常驻香港)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。