文/新浪财经意见领袖(微信公众号kopleader)专栏作家 林采宜

利率作为影响金价波动的主导因素,两者呈显著负相关,其中实际利率的负相关性更高,目前美国金融市场的阶段性风险已初步释放,由危机引起的实际利率大幅上升概率不大,2019年的美债名义利率短期高点,可作为投资黄金配置的入场时间。

1. 美元周期与黄金走势长期存在反向关系,随着美联储加息周期接近尾声,经济增长趋缓,本轮美元升值周期或已走到尽头,美元指数升值对金价的抑制作用将不复存在。

2. 利率作为影响金价波动的主导因素,两者呈显著负相关,其中实际利率的负相关性更高,目前美国金融市场的阶段性风险已初步释放,由危机引起的实际利率大幅上升概率不大,2019年的美债名义利率短期高点,可作为投资黄金配置的入场时间。

3. 随着各国政治右倾导致的全球风险事件频发,美国债务上限危机等将给2019年黄金带来较多的交易性机会。

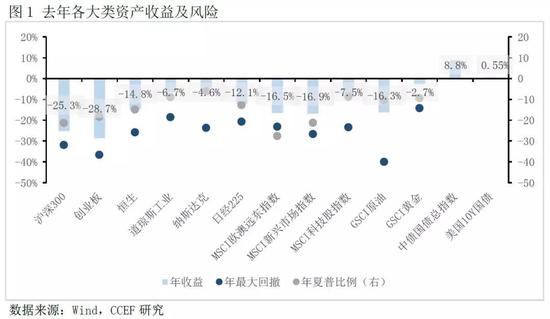

2018年是有史以来全球资产表现最差的一年,全球经济增长节奏分化,各类资产价格全面下跌,作为避险资产的黄金与债券表现相对较好。2019年以来,金价持续上涨,目前已突破1330盎司/美元的水平,累积上涨3.7%,未来其涨幅是否仍将延续?本文从影响金价的各种因素来分析这个问题。

一、黄金价格主要由其投资属性决定

黄金具有商品与货币的双重属性。从供给看,过去十年全球黄金年供给增量一直稳定在4400吨的水平,供给弹性很小;从需求看,60%的黄金需求来自于工业及首饰生产,这部分需求也相当稳定,因此,全球黄金价格主要由投资需求决定。黄金ETF需求与金价呈显著正相关,从实证角度也验证了这一点。

二、影响黄金价格的主要投资因素分析

1、金价与美元指数存在长期的反向趋势

现行的国际货币体系下,黄金的交换媒介与价值尺度的职能已经被美元取代,这就决定了黄金与美元之间存在相互替代的关系,而美元指数作为衡量其对其它一篮子货币相对价值的高低,本身波动具有一定周期性。自1973年布雷顿森林体系崩溃后,美元共经历了三轮上升周期和三轮下降周期,黄金走势与美元周期长期趋势存在反向关系,历史上的三轮美元下行周期,黄金价格分别上涨了284%,70%和548%。

本轮的美元上升周期是由货币政策的结构性分化所起始推动,若从2014年美联储开始缩减购债规模起始,本轮美元上升周期已进入第6年,期间美元指数上涨25%。2019年,伴随美国经济增长动能减弱和美联储加息周期终结的预期,本轮美元上升周期已是强弩之末,金价上涨的概率也因此增大。

2、利率是影响金价波动的主导因素,尤其是实际利率,和金价之间存在显著负相关性

由于利率是影响美元资产(尤其是债券)收益率的重要因素,也是对机会成本(无风险收益)和通胀风险的补偿,利率上升意味着持有黄金的机会成本上升,直接抑制金价;同时利率上升吸引国际资金回流美元资产,推动美元升值,并在长周期上主导了金价与美元周期的反向关系。过去15年的历史数据显示,就短期走势而言,黄金价格与10Y美债收益率呈显著负相关,其中金价与实际利率、名义利率的相关性分为-0.87、-0.83。

自90年代后至今,受美联储前瞻性货币政策的影响下,通胀的波动水平显著下降,通胀预期的稳定性决定了在大部分时间内,实际利率与名义利率基本吻合,因此实际利率可作为指导金价短期波动更显著的指标。

目前,美国经济增长动能已开始逐步减弱,美国股市在2018年四季度经历大幅调整后,金融市场的阶段性风险已初步释放,由危机引起的实际利率大幅上升概率不大,因此目前美债名义利率短期高点,可视为黄金配置的入场时间。

3、央行交易行为影响对国家黄金价格有一定影响

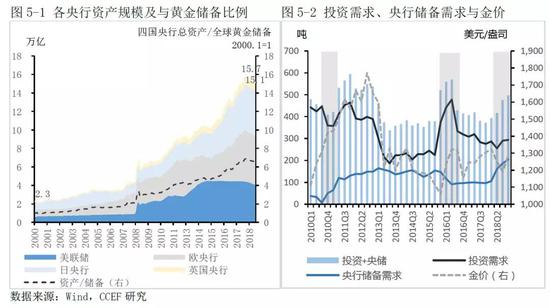

作为一种避险资产,金融市场中的投资需求是影响黄金价格走势的重要影响因素,其中央行黄金储备需求变动不仅影响市场需求,而且影响市场预期,因此对金价的走势具有直接影响。过去十年中,央行黄金储备需求在2010Q3、2015Q3曾经两次发生改变,半年之后,市场对黄金的投资需求也发生同向变化,2018Q2以来,央行储备资产的黄金逐渐增加,之所以对短期的金价没有产生明显的推升作用,主要是由于美联储持续缩表、欧日央行停止购债在一定程度上对冲了市场对央行黄金储备需求增长的预期。

4、风险事件将是2019年影响金价的重要因素

一般而言,“盛世的古董,乱世的黄金”是投资市场的普遍规律。就全球性风险事件对金价的影响来看,通常有两种情形:第一种,地缘政治等风险事件发生在美国以外时,金价和美元指数在短期内会同时上涨。第二种,风险事件首先对美国产生影响并蔓延至全球,在恐慌情绪的作用下,美元指数下跌,黄金上涨。目前中美贸易摩擦、美国债务上限危机、美国股市大幅波动均可归为第二种风险。

三、2019年黄金将有较多的交易性机会

在美元加息周期趋于终结,美元指数上行乏力的情形下,持有黄金的预期风险下降,收益上升。2019年,随着各国政治右倾导致的全球风险事件频发,以及中美贸易摩擦、美国债务上限危机等风险预期的增加,黄金将迎来较多的交易性机会。

与此同时,美联储超预期缩表及欧日央行停止购债的预期,也会影响利率变化和央行黄金储备的增长需求。此外,由于全球金融市场风险因素提高可能导致实际利率提升,从而抑制金价上涨。

(本文作者介绍:华安基金首席经济学家。)

责任编辑:陈鑫

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。